こんにちは。妻です。

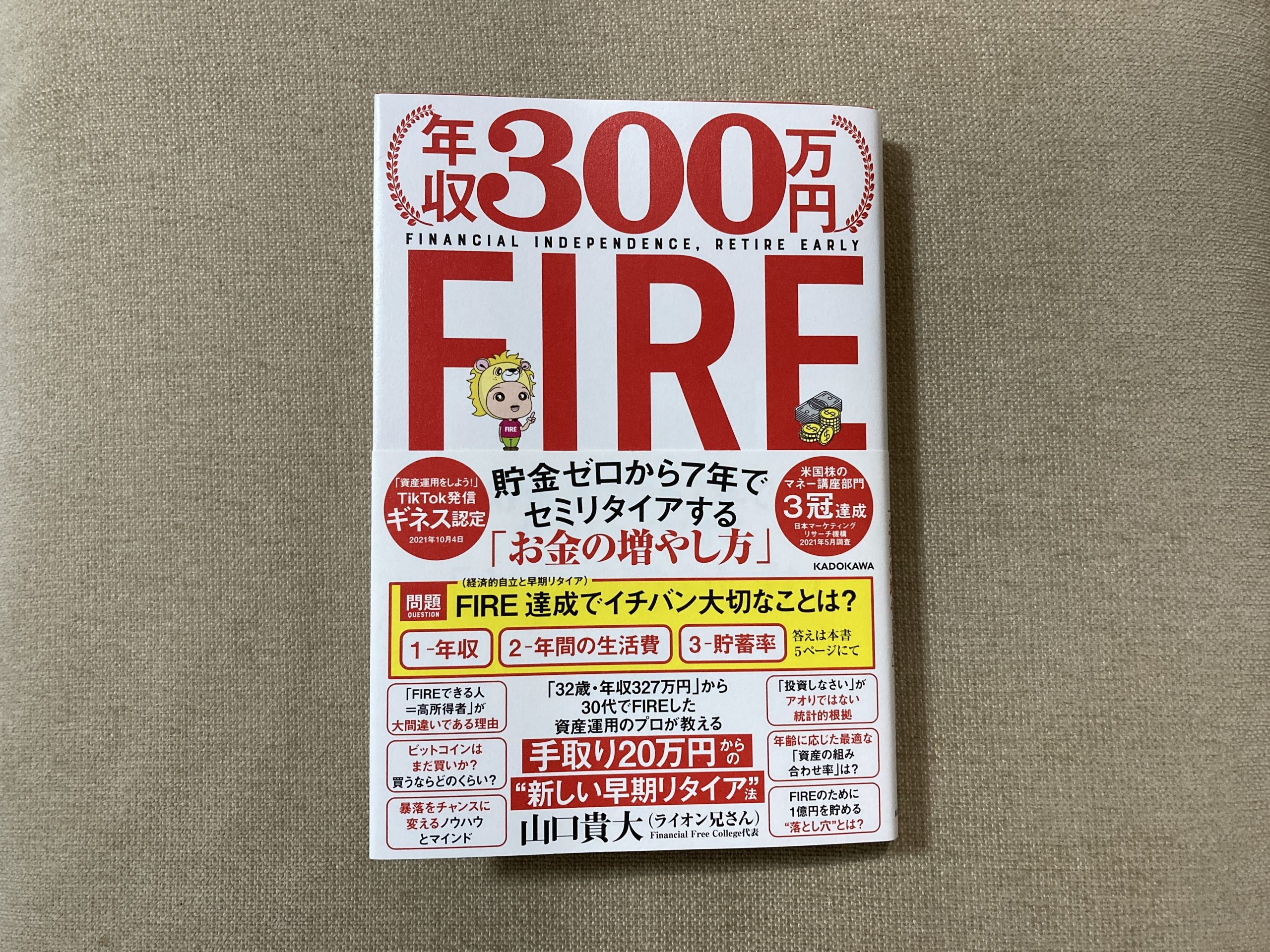

わたし妻は夫の影響もあり、資産形成に関する本を読むようになりました。そこでFIREという生き方を知り、わたしは40歳でFIREしたいと思うようになりました。しかし調べていくにつれ、老後のことを考えるとFIREという生き方は正しいのだろうか?と不安に…そんなとき見つけたのが本書でした。

それが今回紹介する『年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」』です。

著者は山口貴大(やまぐちたかひろ)さん。

最初に、本書に書かれているFIREとは、家を買う・高級車を複数台乗り回す・南の島の一流ホテルでトロピカルライフを送るといった大金持ちになって湯水のごとくお金を使うことではありません。

私がこの本で示したいのは、ものすごいぜいたくはできないものの、短期間で誰でも達成可能なFIRE(自由な生き方)です。

やりたくもない仕事をして、これから先も我慢して働くと思うと、目の前が暗くなる――。そんなストレスから解放され、自分自身が主役の人生を楽しみたい。家族やペットと、ゆったりした時間を過ごしたい。

物質的なぜいたくではなく、心のぜいたくを満喫できるFIRE達成の方法をいっしょに考えませんか?

著者の山口さんは「いくらお金を持っていても支出が多ければFIREできないため、年収は関係ない」と言います。やり方さえ間違えなければ年収300万円でも7年間でFIRE達成可能とのこと。ではその方法について見ていきましょう!

年収327万円からFIREした著者のやり方

そもそも、「年収300万円でも7年間でFIRE達成可能」というのは、著者の山口さんが経験したことがもとになっています。

山口さんは、20歳くらいの頃からFIRE的な生き方にあこがれを抱いていました。それはロバート・キヨマサ氏の名著『金持ち父さん 貧乏父さん』を読んだことがきっかけだったそうです。

その名著の中で、特に心を打たれたのが「人生において最も重要なのはお金ではなく時間だ」という教えでした。

「お金は無限だが、時間は有限だから」というのです。

「お金がお金を生む資産運用を活用して成功すれば、自由な時間とお金が得られ、自分の思うままに生きられる道がひらける」という教えに当時、衝撃を受けたと言います。

貯蓄(投資)に励むため、山口さんはサラリーマン生活を8年間送ります。給料は上がることなく、32歳まで300万円台の年収で生活していました。

その後、貯めていたお金をもとにエンターテインメント会社を設立します。独立で「FIREするための資金をつくること」を目指したのです。幸いなことに事業はうまくいき、売り時を見極めて会社を売却し、そのお金を元手にあこがれのFIRE生活を手に入れました。

たまたまうまくいっただけなんじゃないの?と思う方もいらっしゃるかもしれませんが、浪費に使うことなく貯金に回し、金融・起業の本をむさぼり読んで独立に至ったそうなので、努力と勉強を重ねたうえでFIREを手に入れています。すごいですよね…わたしならあこがれて終わっただろうな…

FIRE達成後は好きなサーフィンをしようと、日本が寒い冬の時期は海外の暖かい国に数ヶ月滞在して、サーフィンや旅行を楽しむ日々を2年間ほど過ごします。

しかし、2020年春から、新型コロナウイルス感染症により日本国内だけで自粛生活を送ることになります。

旅行だけでなく外出もろくにできないという状況で、山口さんはTikTokやYouTubeを使った動画配信に本腰を入れます。

そして、その発展形としてFFC(Financial Free College)というお金の学校を立ち上げます。

あんなに仕事がイヤで早くリタイアしたいと思っていたのに、今の仕事は楽しくてしようがありません。

何よりも運営するお金の学校で、「今の生活から抜け出したいけど、お金のことがわからないんです……」と自信なさげに話されていた受講生の方が、お金に関する知識を得て、将来に夢を描けるようになっていく姿を見るのがうれしくて仕方ないのです。

楽しいFIRE生活がコロナで一変してしまいましたが、これがあったから自分の大好きな仕事を見つけることができたといって良いかもしれませんね。

FIREに重要なのは年収ではなく「貯蓄率」

FIREは年収が高くないとできないと思っている人もいらっしゃるかもしれませんが、その考えは大間違いです。

本書では、FIREするのに最も重要なのは「年収に対する貯蓄の割合=貯蓄率」だと言っています。

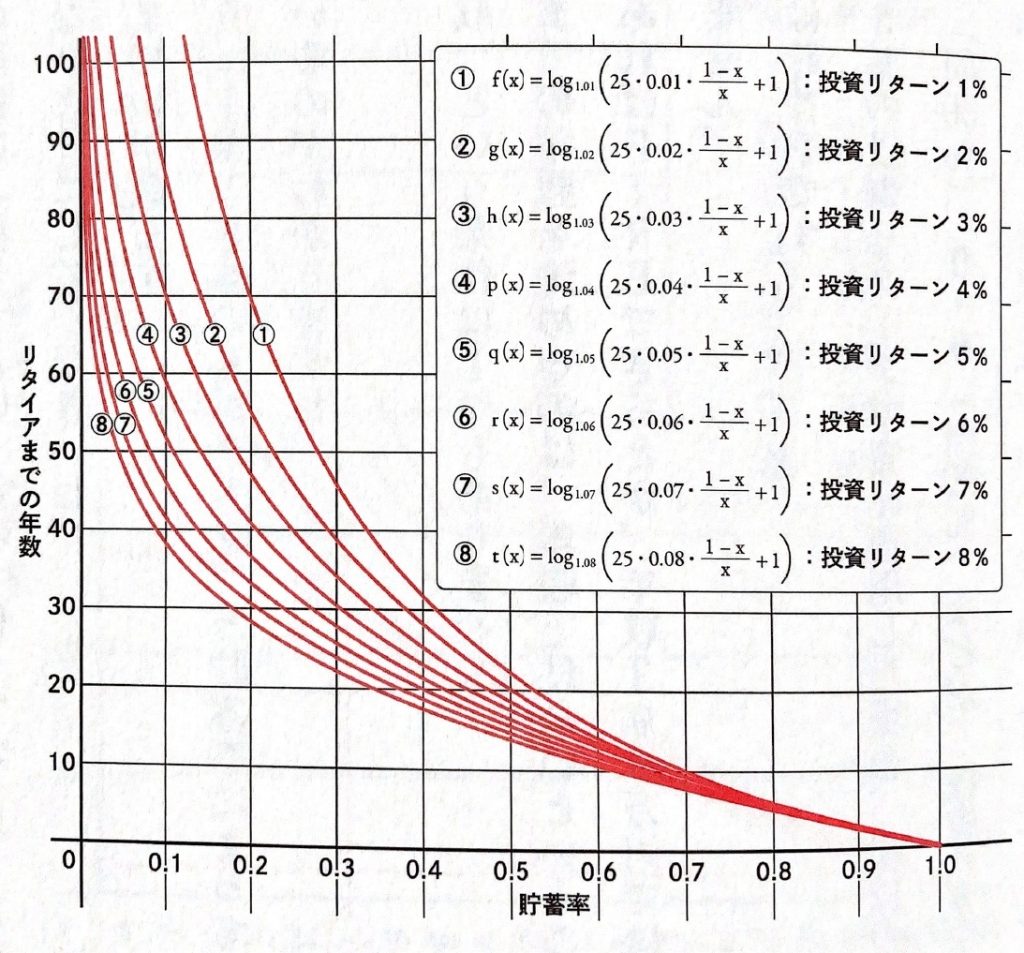

ここではグラフをもとに見ていきましょう。難しい計算式が書いてありますが、これは見なくて大丈夫です。

年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 より

横軸の0.1〜1.0は貯蓄率になります。

0.1であれば、収入のうち10%を貯蓄(収入の90%で生活)。0.9であれば、収入のうち90%を貯蓄(収入の10%で生活)することを表しています。

縦軸はFIRE達成までの年数です。

投資リターンの利回り(1〜8%の8パターン)と貯蓄率によって、FIRE達成までの年数が異なっていることがわかります。

ここではさらに、年率換算5%の投資リターンで資産運用した場合を見ていきましょう。

見ていくと、これらのことがわかります。

- 貯蓄率30%の人がFIREできるようになるまでの期間は約30年

- 貯蓄率50%の人がFIREできるようになるまでの期間は約17年

- 貯蓄率90%の人がFIREできるようになるまでの期間は約3年

お気づきだと思いますが、このグラフには年収が一切出てきていません。年収1000万円で年間300万円貯蓄している人も、年収300万円で年間90万円貯蓄している人も、どちらも貯蓄率30%でFIREまで約30年くらいかかることになります。お金には210万の差があるのに不思議ですねえ…

ここまで見て、投資リターン5%・貯蓄率50%だと完全リタイアまで約17年もかかるのか…と絶望した方もいると思います。

本書では、完全リタイアを目指すのではなくサイドFIREを推奨しています。

サイドFIREは、FIREに向けてつくらなければならない資産が単純計算で約半分ですみます。資産が半分にすむ=FIRE達成までの時間を短期間にすることができます。

「年収300万円FIRE」ロードマップ

ということで、ここからはメインテーマである7年で年収300万円FIREの具体的なステップを見ていきましょう。

必要な「金額」を知ろう

先ほどもお伝えした通り、目指すのは支出の半分を好きな仕事をして労働収入で稼ぐサイドFIRE(Barista FIRE)です。

額面年収300万円とした場合、税金や社会保障費を差し引いた手取りは約78.2%の234.6万円くらいになります。12ヶ月で割ると、1ヶ月の手取りは20万円弱の19万5500円くらいです。

この中から投資にいくら回していくのか、というのが最大のポイントになります。

ここでは例として、月10万円を投資に回したとします。

生活費として使える金額は9万5500円。

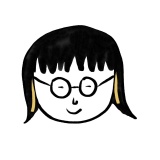

FIREするのに必要な金額は「年間の生活費×25倍」と言われているので、月々の生活費9万5500円×年間支出12ヶ月×25年=2865万円が最低限必要な資産額になります。

毎月10万円を投資に回し、利回り5%で運用を続けた場合、2865万円に到達するのはいつになるでしょうか?

楽天証券の積立かんたんシミュレーションで計算すると、15年9ヶ月かかることがわかります。

楽天証券 積立かんたんシミュレーション より

ここで重要なのは、2865万円という金額は完全FIREすなわち資産収入だけで生活を維持しようとした場合だという点です。

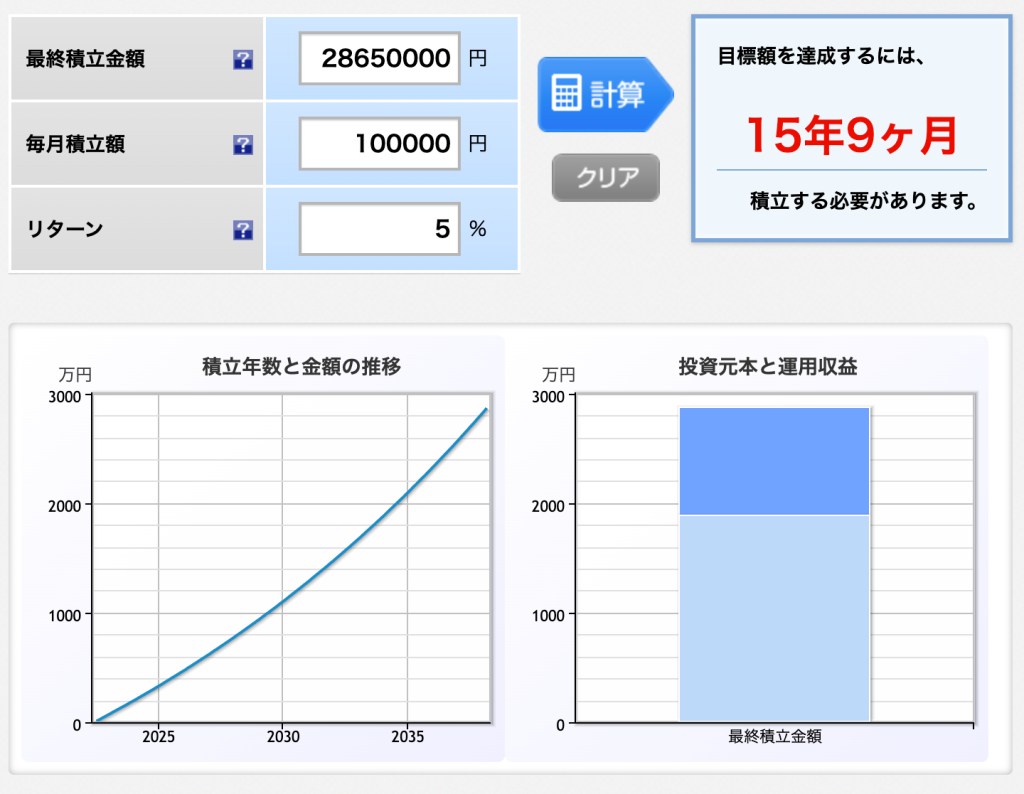

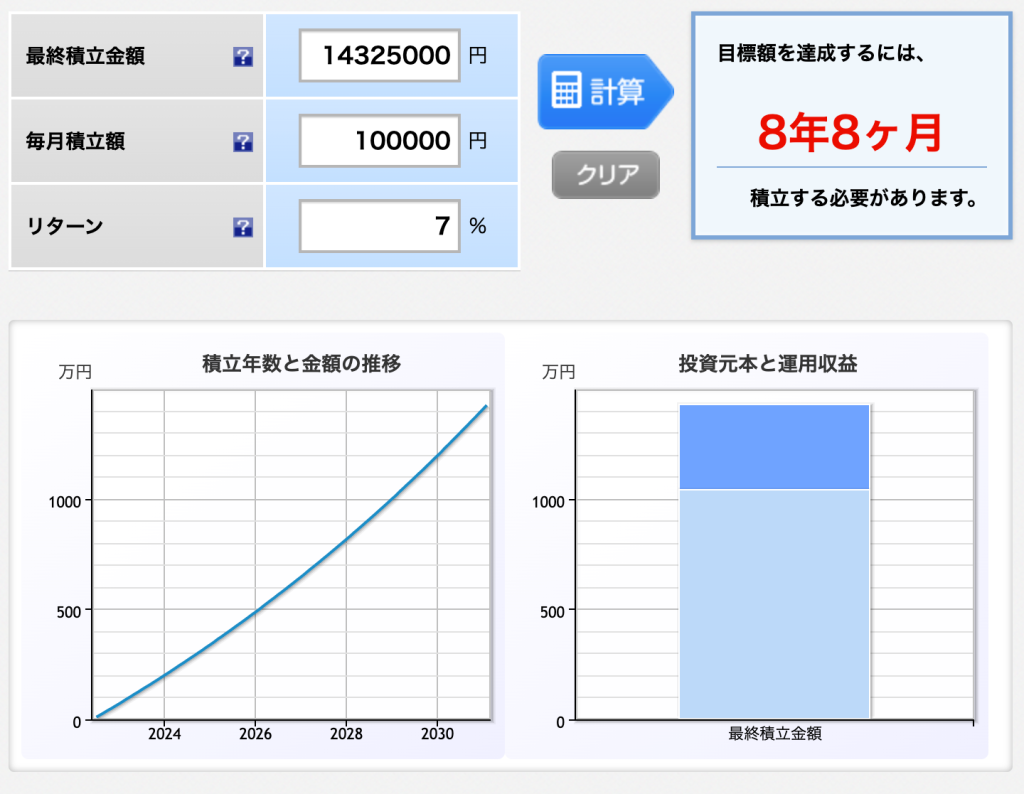

サイドFIREを目指し、生活費の半分を資産収入・残り半分を労働収入でまかなおうとした場合、2865万円÷2=1432万5000円になります。

先ほどと同様に、月々10万円を5%で運用できたとして、資産額1432万5000円をつくるのに必要な年数を計算すると、9年5ヶ月になります。

楽天証券 積立かんたんシミュレーション より

ちなみに、S&P500の過去の平均リターンは年約7%。リターンを7%に変えて再度計算すると、8年8ヶ月になりました。

楽天証券 積立かんたんシミュレーション より

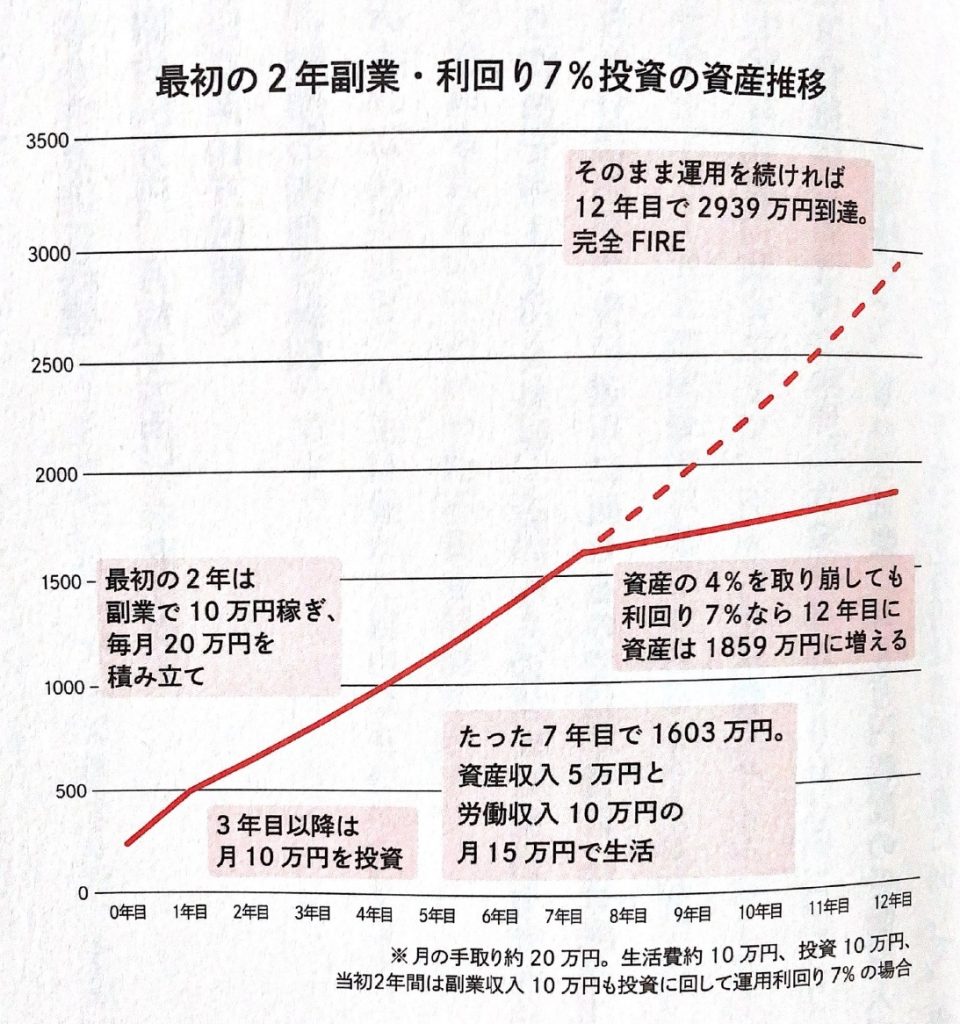

ここからは、本書でおすすめされている最初の2年は少し頑張って投資に回すお金をなるべく増やすプランで見ていきます。

このプランは、最初の2年間は月々の投資額を10万円増やすというプランです。

そうするとタネ銭が増額され、その後の資産の伸びが早まります。これにより3年目以降、月10万円に投資資金を減額しても、12年目で2939万円の資産をつくることができます。

年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 より

そうすると、先ほど見た完全FIRE達成に必要な2865万円をより早期にクリアすることができます。また、サイドFIREであれば7年目で資産1603万円に到達することができ、見事達成です。

さらに、資産の運用利回り7%をキープできれば、そのうちの4%(年間約64万円、月約5万円)を生活費として取り崩したとしても、12年目は資産が1859万円まで増える計算です。

サイドFIRE後は労働収入で月10万円を稼ぐことで、月々の生活費もサイドFIRE達成前の月約10万円の1.5倍、獲得できます。

…うーん、理屈はわかりますが、月々10万円の生活費って一人暮らしだとかなり困難な気が…

確かに都市部で家賃も入れて月10万円で生活するには、かなり過酷な節約が必要です。だからこそ、若いうちから始めた方がいいのです。

まだ20代や30代前半なら、残業代を稼ぐため、夜遅くまで働くことを平気だと感じる人も多いでしょう。働いている間は無駄な支出を抑えられます。月3、4万円の物件を探して寝に帰るだけの場所にすれば、家賃だけでなく光熱費も節約できます。

月10万円という激安生活をしてお金を貯めることに幸せを感じられるかどうかがカギですね。幸せを感じられなければ、7年という目標ではなくもう少し長い目でサイドFIREに近づいていきましょう。

「インターネットビジネス」で収入を増やそう

7年で年収300万円FIREをするには、毎月の支出額を知って支出の最適化を行う必要があります。

ただ、生活するうえで支出を0円まで下げることはできないため、収入を増やす道を模索していくことも重要になります。

収入を増やす方法として、ここでは「副業」を挙げています。

副業というと、コンビニでの深夜バイトやフードデリバリーサービスといった「時間報酬型の仕事」を思い浮かべる方もいらっしゃるかもしれません。

ここでおすすめしているのは「成果報酬型の仕事」になります。

具体的には、ブログやYouTube・TikTokなどSNSで情報発信をしてアフィリエイト報酬を得たりするビジネス、いわゆるインターネットビジネスのことです。

インターネットビジネスは始めたとしても、すぐ収入が得られるわけではありません。ただ、継続して発信し続けていれば1年後には収益化できている可能性が十分にある、と著者の山口さんは言います。

とはいえ、インターネットビジネスで成功するのは容易ではありません。

理由は多くの人が「間違った方法」で発信しているので、収益がなかなか伸びないことが多々あるからです。

<中略>

ポイントとしては他社に負けないUSPとコンセプトをつくることです。

USPは「Unique Seling Proposition」の略で、独自のセールスポイントといった意味のマーケティング用語です。

まずは自分の強みをしっかり理解し、コンセプトメイキングをしないとコケる可能性が高いでしょう。

コンセプトが確立できたら、次にWEBマーケティングについても学習しましょう。

この2つを学ぶことに自己投資した方は、インターネットビジネスでそれなりの収益化ができるようになるでしょう。

当たり前のことではありますが、とりあえず副業が良いというわけではないんですね…日々勉強あるのみ!

投機ではなく「投資」をしよう

FIREを実現させるには、投資をしてお金を増やしていかなければなりません。

ところが、世の中では「投資はギャンブルみたいに危険なものであり、たくさんお金がないとできない」という捉え方をしている人が多いのが現状です。

出た過去のわたし…!笑 株=1日中パソコンで値動きを確認して株を売買することでお金を増やしていくデイトレードをイメージしちゃうんですよね…

ここではまず、投機と投資の違いを知ることが重要になります。

機会(チャンス)に投じること

└短期的な運用で値上がり益のみを目的とする

長期的に資産を増やすために、現在持っている資本を投じること

└長期的な運用で値上がり益だけでなく、配当や利子など幅広い利益を目的とする

投機と投資の違いを認識した後は、投資するものを選びます。

投資の対象となるものは株式・再建・不動産などがありますが、本書では「株式投資」をおすすめしています。

債券より上昇率が高く、長期的に見るとFXなどの投機的な金融商品よりはリスクが低いというのが理由です。

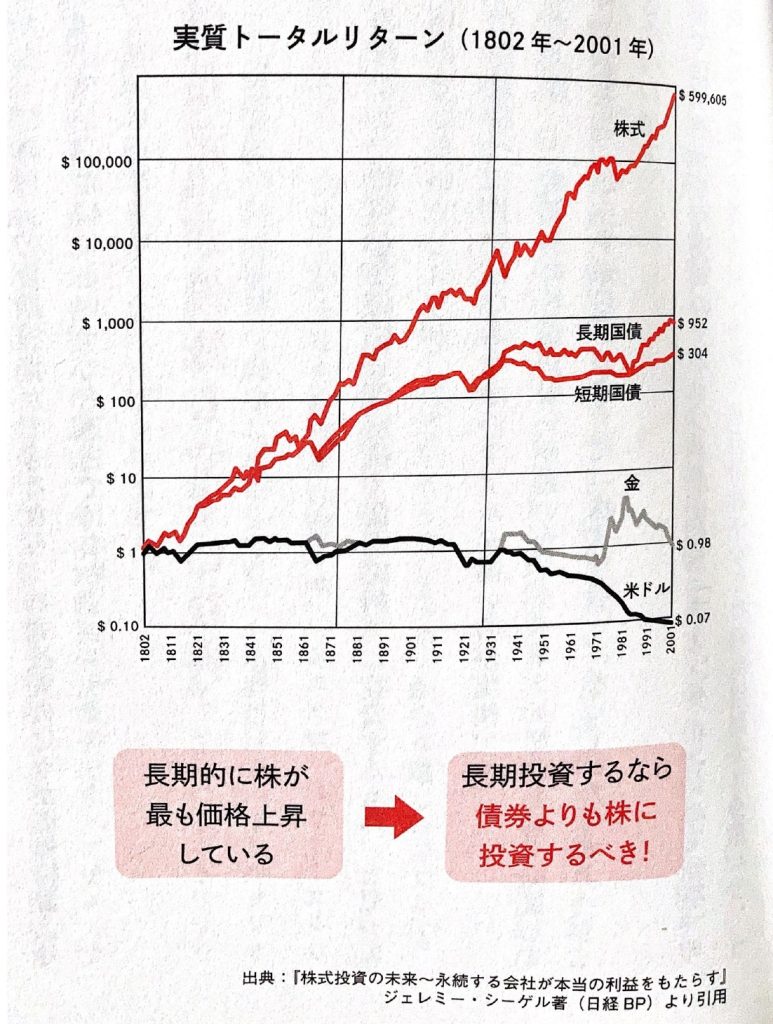

年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 より

上の画像は1802年に1ドルで株式や国債・金などを買ったら200年後の2001年にいくらになったかを示したグラフです。

見て分かる通り、株式投資の優位性は明らかです。

そして、山口さんは株式の中でも「米国株インデックス投資」をおすすめしています。

日本には「日経平均株価」という株価指数がありますが、米国にも米国株全体の値動きを示した株価指数があり、その株価指数に連動した成績を目指す投資信託やETF(上場投資信託)があります。

投資信託やETFについては以前紹介した『基礎から学んでしっかり稼ごう!投資超入門』で一度書いているので、ここでの説明は省略させていただきます。

ここまでで、株式投資が良い理由はわかりましたが、なぜ米国株なのでしょうか?

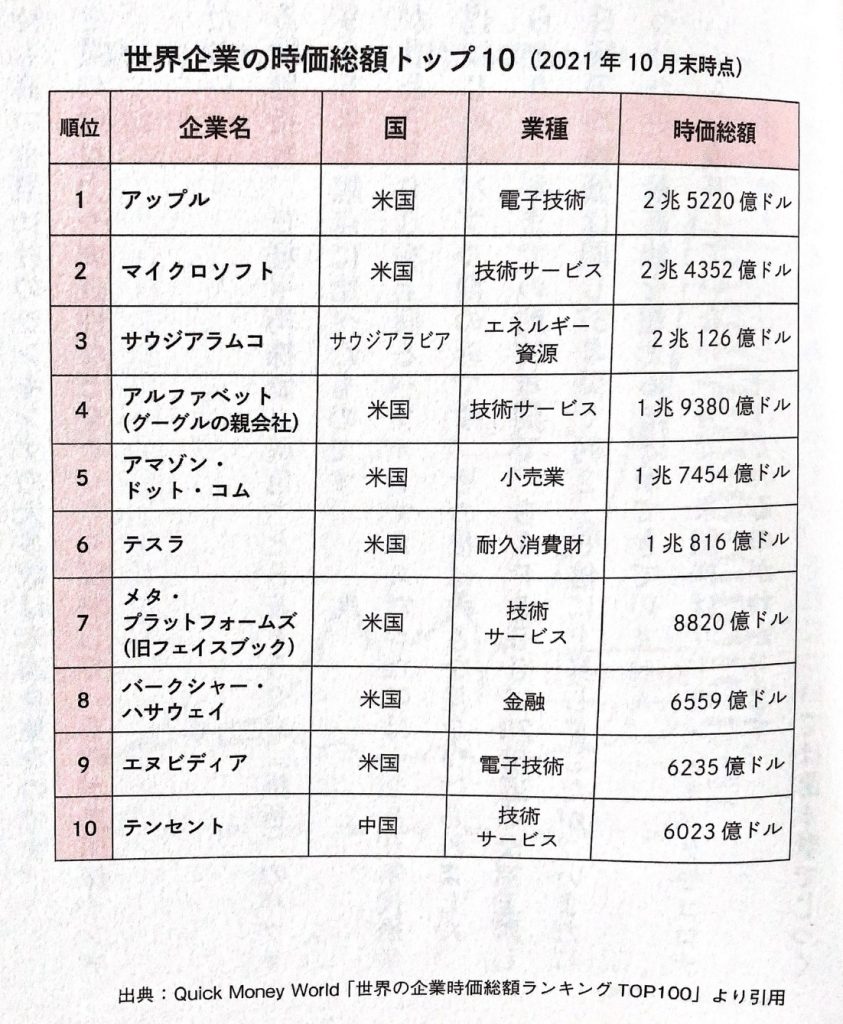

その答えは下の画像を見れば明らかになります。

年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 より

これは2021年10月末時点の世界の株式時価総額ランキング上位10社です。

時価総額が大きい=現在の業績が良いだけでなく、将来の成長に対する期待も大きく、株式市場での評価が高い企業ということを意味します。

画像を見てみると、上位10社中8社が米国企業です。いかに米国企業の評価が高いかがわかります。

他にも、これらの内容から米国株をおすすめしています。

- 為替市場の取引で米ドルが圧倒的な取引シェアを誇っている

- 移民を受け入れることで先進国の中で唯一人口が増え続け、労働力人口の増加が続いている

最後に、米国株インデックス投資をする場合、必ず守るべき唯一のルールがあります。

それは長期保有をするということです。

世界で一番強い米国株といえども、値下がりすることはあります。

長期的に成長を続けているとはいえ、1929年の金融大恐慌や2008年のリーマンショック、近いところでは2020年3月のコロナショックなどの際には大暴落していますし、そこからもとの水準に戻るには数年を要することもあります。

FIREを成功するかしないかは「マインド」次第

ということで、『年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」』よりFIREするための方法についてざっくり紹介させていただきました。

本書では他に、なぜ日本で投資がマストになったのかという理由や、投資するとしたら投資信託とETFどちらがいいのか、おすすめファンドについて書いてあります。さらに、FIRE達成後の投資運用についても触れられているので、現在FIREに向けて動いている方もそうでない方も、気になった方はぜひ一度手に取ってみてください。

著者の山口さんは、自身の経験とお金の学校に来ている生徒さんたちを見ている中で、FIREが成功するかしないかはマインド次第だということに気づいたと言います。

FIREを実現するには元本となるお金を作る必要があります。少しでも早く目標額を達成するには、支出を抑えることと収入を増やす努力が必要になります。

副業を始め、収入が少しずつ増えてきたとしても、FIREやセミリタイアを達成するのが目的ならば、固定費は上げないことが大切だと言います。

自分は副業を頑張ってこれだけ稼げるようになった。だから自分への「ごほうび」として住む家をグレードアップさせたい……。いい車にも乗りたい……。

そんな気持ちをコントロールできるかどうかが、FIREを達成できるかできないかの分かれ目になってしまうのです。

目の前にある快楽や欲求にお金を使うのではなく、そのお金を使わず投資に回したら将来どう増えていくかという思考にしていく必要があるということですね…!日々の生活からの意識づけが重要ですね…!

FIREやセミリタイアはそれ自体が目的ではなく、◯◯したいという手段です。

リタイア後に何をするか?どこに住むか?誰といるか?といったリタイア後のイメージをある程度、持っておくことも重要になります。

目的もなくリタイアしても、ただいたずらに時間だけが過ぎていき、退屈な人生になってしまいます。

老後を考えるとFIREという生き方はいいのだろうか…と不安でした。しかし、FIREにもさまざまな種類があり、なにを目的とするかで不可能ではないことがわかりました。自分に合った方法を見つけるため、もっとたくさんの本を読み、学んだことをブログでまとめていこうと思います!

ではまた。

この記事を書いた人

- インナーカラーがやめられない。

座右の銘は日々成長。

最新の投稿

小説・エッセイ2024-01-07個性が光る、妻おすすめノンフィクション本4選

小説・エッセイ2024-01-07個性が光る、妻おすすめノンフィクション本4選 実用書2024-01-06なんだか疲れている人へ|私が最近弱っているのは毎日「なんとなく」食べているからかもしれない

実用書2024-01-06なんだか疲れている人へ|私が最近弱っているのは毎日「なんとなく」食べているからかもしれない ビジネス・マーケティング2023-04-15凝り固まった思考を変えてくれる「なんとかするアイデア」

ビジネス・マーケティング2023-04-15凝り固まった思考を変えてくれる「なんとかするアイデア」 マンガ2023-02-16「僕はメイクしてみることにした」を読んで思い出す化粧の楽しさ

マンガ2023-02-16「僕はメイクしてみることにした」を読んで思い出す化粧の楽しさ

コメント