こんにちは。夫です。

今日はまた資産形成の話。

資産形成、数年前まではそんなに興味もなく、とりあえず「つみたてNISA」はやっとくかという状態だったのですが、すっかり複利の魅力に取り憑かれてしまいました。この間紹介した「FIRE-最強の早期リタイア術」はかなりガチでしたが、今日紹介する本はもうちょっと楽というか、初心者向けです。

「毎月3万円で3000万円の「プライベート年金を作る」米国つみたて投資」という本。以前紹介した「お金の大学」や「アメリカの高校生が学んでいるお金の教科書」に近い感じです。

実は資産形成を本格的にやり始めてかなり最初に読んだ本です。本書で紹介されている「買うべき投資信託」の1つは、現在もつみたてNISAで毎月積み立て中。久しぶりに読んだのですが、やっぱり大事な基本が書かれている本だなと思って紹介することに。

余計な前置きを書くと長くなるので、早速本書の内容に。

まずはなぜプライベート年金(僕は自分年金と呼んでいます)が必要なのか、日本の現状からみていきましょう。

なぜ資産形成で自分年金を作らないとダメなのか

本書はタイトルにある通り、「3000万円の自分年金を作る」ことを目標としています。本書の第1章では、なぜ3000万円なのか、なぜ自分年金が必要なのかという話が紹介されています。

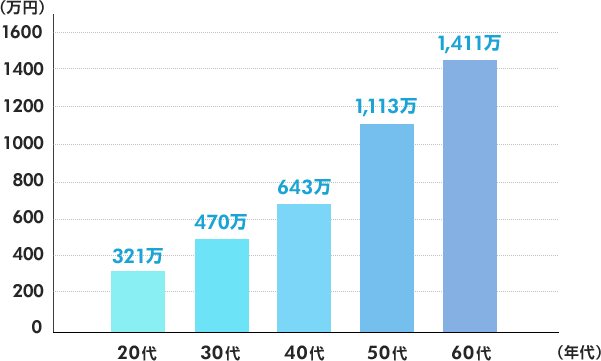

まずこちらのグラフ。年代別の貯蓄額の「平均値」を出したもの。2017年11月に金融広報中央委員会が公表した「家計の金融動向に関する世論調査」というデータです。

いやあ、結構びっくりしますよね。20代で321万円ってかなり多い。僕の友達はだいたい20代ですが、大半はそんなにありません(知らないだけかもしれませんが…)。

というのも、平均値というのは外れ値に引っ張られやすいんですよね。起業して成功したとか、株で大儲けしたとか、そういう一部の人が平均値を引き上げているんです。

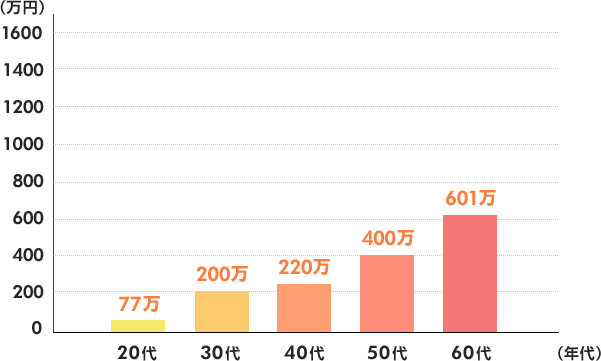

一般には中央値のほうが、実態に近いと言われています。その中央値がこちら。

20代で77万円、30代で200万円とかなり現実的になった感想です。

よかった…中央値よりは多いぞ…そう胸をなでおろしたのは僕だけじゃないはず。

さてここで明らかになったのが、60代でも601万円ほどの貯蓄しかないということです。今は退職金を受け取るのが65歳とかになってきているので、退職金を貰う前と貰った後でだいぶ違うのですが、その退職金についても、年々減ってきていると本書は指摘しています。

ちなみに、僕たち夫婦はともに中小企業勤めなので、おそらく退職金はほぼゼロ。「退職金?なにそれ?」世代です。世代で区切るわけじゃありませんが、僕のまわりでも超有名大企業に勤めている一部の人を除いて、退職金はないものと考えている人が多いです。大企業に勤めていても、定年までいる可能性は低いので、その人達もあまりアテにしていない印象…

昔は定期預金に5%以上もの金利がついて、ただ銀行に置いておくだけで、退職金とともに複利で膨れ上がった銀行預金が手に入り悠々自適の老後生活、という時代も確かにあったのですが、目を覚まさないといけません。

退職金は減るわ、預金金利はほぼゼロだわ、少子高齢化で社会保険料は上がるわ、給料は増えないわとなかなか四面楚歌な我々。

モデルケースで試算したところ、ゆとりのある老後生活には月々35万円が必要。ここから受け取れる年金を差し引き、平均余命で考えると、、、3900万円も足りないことになります。

少ないながらも退職金や、ちょっと老後も元気なうちはバイトするとかで900万円はなんとかしよう。つまり、豊かな老後生活のためには、現役時代に残りの3000万円を貯めておかないといけない。

それが本書の「3000万円の自分年金を作る」の根拠です。

ただ僕は個人的に、このように家計を一般化するのはミスリードかなと思います。だって、お金が足りないなら足りないなりに工夫して生活するでしょ。数年前話題になった老後2000万円問題のときは、”2000万円足りない”ってことが強調されすぎてたなと思います。実際、年金額も貯蓄額も、老後の生活水準も、その時の年金の受給額も、その時どれくらい働けるかも、人によって様々。一般化することは基準を作る上でいいかもしれませんが…そして僕は老後は思いっきり楽しみたいし、年金は全く当てにしていないので、3000万円とか全然足りない(笑)もっと頑張る。

とまあそういうわけで、3000万円の自分年金が必要なわけですが、これを銀行預金でやろうと思うと、30年間毎月8万円以上貯金に回さないといけません。けっこう大変ですよね。

となると、僕らに残された選択肢は投資しかない。それも米国株の投資信託へのつみたて投資だ!年利7%なら月2万5千円を30年続けるだけで、3000万円の自分年金ができる!というのが本書の趣旨。

米国株の投資信託につみたて投資が最適解である理由

言い忘れていました。投資の本について紹介するときは言うようにしているのですが、投資は自己責任、自己判断で。僕がここで本書の内容から「米国つみたて投資がいいよ!」って書いたからといって、それで判断しないでください。僕は本を読んだ感想を、自分なりの考えを付け加えて紹介しているだけです。その点はご了承くださいね。

ということで、本書のタイトルにもある「米国つみたて投資」そのメリットを見ていきましょう。

個別株はプロでも利益を出すのが難しい

本書は投資信託が最適解、という立場。僕も一部同意ですが、個別株にも投資しています。投資を勉強すればするほど、投資信託がいいのか、個別株がいいのか、判断が難しくなりますが、どちらにもメリット・デメリットがあると思います。

その上で本書では、「投資信託では、10倍株、100倍株になる可能性がある個別株投資のように、短期間で大きく値上がりする可能性は低い」とした上で、「個別株を選んで儲けるのは非常に難しい」としています。

プロのファンドマネージャーはそれがわかっているから、どれだけ有望な株を見つけても、1社、2社に集中投資することはありません。将来はわからないので、必ずリスクを分散させています。

プロのファンドマネージャーは仕事として投資をしており、1日に何時間も銘柄を分析したりしていますが、僕たちのほとんどはそういう立場ではありません。常に相場を見て、業績をチェックして、企業価値を評価して…必要なタイミングで必要な資金を投資して、適切なタイミングで利益を確定させる。会社勤めしながらだとなかなかできませんよね。

本書では「よくわからないものに手を出すな」という投資の鉄則も教えてくれています。

アメリカの大企業、Appleやマイクロソフト、グーグルなんかはおなじみですし、マクドナルドやスターバックスも身近。ジョンソンアンドジョンソンのコンタクトレンズを使って、P&Gの柔軟剤を使っているよ!という人もいるかも知れませんが、じゃあその経営状況まで把握しているかと言われると、、難しいですよね。

だからちゃんと企業分析をできる人以外は個別株に手を出さないほうがいいわけです。

それからETF(上場投資信託)についても触れられています。ETF vs 投資信託。多くの本ではETFのほうがいいと言っている印象ですが、本書では投資信託押し。ETFの良いところは手数料が安く、いつでも売買できるところにありますが、最近の投資信託はETF並に手数料が安いものも珍しくありませんし、長期積立投資をするならいつでも売買できるというのはメリットではありません。

超長期投資はドルコスト平均法が強い

つみたて投資をしているならドルコスト平均法は知っていると思います。毎月”定額”で投資をすることで、購入の平均価格を引き下げるものですね。

株価は毎日上下しています。その動きを読んで安いところで買って、、というのは簡単ではありません。でも毎月決まった額を買うと決めていれば、株価の変動を気にせず描い続けることができます。結果的には、高いところで買うこともあるけど、安いところでも買えてるよね、という感じで、長期で見ればリターンが得やすいんです。

ちなみにドルコスト平均法を続けていれば、最初に投資したときの株価より安い価格になっても利益が出ていることもあります。谷相場に強い、なんて言われ方をしますね。

そしてこのドルコスト平均法を使いやすいのが、投資信託なんです。株には株価があり、今1万円の株は1万円の倍数でしか買えません。来月買うときに1万1千円になっていたら、1万1千円の倍数、9千円になっていたら、9千円の倍数でしか買えません。

つまり、毎月3万円投資しようとしても、1万円なら3株で3万円ですが、1万1千円ならちょっとオーバーして3株を3万3千円で買うか、抑えて2株を2万2千円で買うかしかないんです。2.8株だけ買う、とかはできませんからね。

なので、個別株やETFではドルコスト平均法が使いにくい。使えないわけじゃないですけど、毎月定額、というのが現実的にできないんです。

一方、投資信託は株価ではなく、基準価格というのがあり、何株単位じゃなくて、何口単位で買うことができます。そしてこの何口単位というのは、1株、2株のように整数じゃなくてよくて、0.925口とか、1.312口とか、そういう単位で買うことができるんです。

なので、3万円分毎月投資したいなら、あるときは2.893口、あるときは3.123口など、毎月定額で投資することができる、つまり完璧なドルコスト平均法が使えるということです。

本書では以前紹介した本多静六さんの話も出てきました。本多静六さんは1866年に生まれて、生涯で100億円という巨額の富を築いたのですが、その方法は毎月給料の4分の1を”つみたて”する、というものでした。本多静六さんはつみたて投資をしていたというより、毎月定額を貯金していて、チャンスが来たときに大きく投資する、というのを繰り返して100億円以上にすることができましたが、いずれにせよ長く投資を続けることの価値を教えてくれるエピソードです。

世界の株式市場はほぼアメリカ

つみたて投資、そして投資信託の良さがわかったところで、なぜ米国株なのか、という話です。米国株が過去ものすごいリターンを生み出してきたことはご存知かもしれませんが、一方で、もう米国は成長しきっている、これからは新興国だ!いや、日本が復活する!など色んな意見がありますよね。

本書では、アメリカの株式市場が全世界の約半分を占めていること、株式資本主義社会で、株主に還元する意識が高い(というより、年金なども含め多くの人が株式投資をしているので株価の低迷が直接社会不安などにつながる)ということ、過去ITバブルやリーマン・ショック、古くは世界恐慌やブラック・マンデーなど、大きな金融危機から数年で立ち直ってきたことに加え、もう一つ、米国株である意味を教えてくれます。

個人的には新しい視点だったのですが、それは「実体経済が米国を中心にして1つになっている」ということ。

つまり、グローバル化された現代では、情報も経済も、世界はほぼ一体になっている、ということです。たしかに日経平均とアメリカの株式相場は結構連動していますし、どこかの国が大きく下落していると、ほとんどの国も下落しています。

新興国が伸びるといっても、新興国が単体で伸びるわけではありません。アメリカの企業の多くは世界各国でビジネスを展開しているので、新興国が伸びるということはそのアメリカの企業が伸びるということでもあるわけです。

つまり、アメリカに投資することは、世界に投資することとほぼイコールだということです。

これは新しい視点でした。僕もそろそろ他の国に…などと考えていましたが、このロジックは説得力があります。実際に投資を始めてわかることですが、最近は”有事の金”や”安全な債権”も、案外株式市場と連動していますし、国による違いもあまりない。アメリカで暴落していたら、だいたい翌日に日経平均も下がります。

最強の株式指数S&P500がある

世界一の投資家ウォーレン・バフェットは「分散は無知に対するヘッジだ」つまり、分散投資しないといけないのは知識がないだけで、本当は良い企業を分析して見極めて、そこに集中投資したほうがいい、というスタンスです。

たしかウォーレン・バフェットの師匠であるベンジャミン・グレアムも「卵は一つのカゴに盛ってもいい。そのカゴをしっかり見張っているなら」という言葉を残していたような。「卵は一つのカゴに盛るな」とよく言われますが、ちゃんと見守って大事にするなら1つのカゴに入れてもいい、つまり集中投資してもいい、ということです。

一方で、そんなウォーレン・バフェットも妻への遺言で

私が死んだら資産の90%をS&P500に入れて運用しなさい

と言っています。S&P500はアメリカの主要な大企業500社に一括して投資するための株式指数。つまり、投資の天才バフェットも、投資の天才じゃない一般人には分散投資をオススメしているんです。

本書では「米国つみたて投資はこの4つの投資信託から選べ!」と言っているのですが、もうおわかりの通り、そのうち2本はS&P500に連動する投資信託、残り2本はダウ平均に連動する投資信託です。ナスダックはリターンが高いがボラ(株価変動)も大きいので好みが分かれる。長期で見ればダウ平均もS&P500もだいたい同じように動いているのでどちらでも好きな方を選べばいい、という感じです。

米国つみたて投資を続ける8つの鉄則

なぜ米国つみたて投資が良いのかというのがわかったところで、どんな投資信託を選べば良いのか、長く、自分年金が完成するまで続けるにはどんなコツがあるのか見ていきましょう。本書では投資信託を選ぶ8つの鉄則として紹介されていますが、いくつかは個別株投資でも役立つ内容です。

投資でいちばん大切なことは、”投資し続けること”です。短期的に損をすることがあっても、超長期で損をすることはほとんどないのが株式投資。特に個人投資家にとっては、資産がちょっとずつしか増えず効果が見えにくい最初の数年間を、いかにストレスなく続けるかが重要です。

鉄則1:「無分配型」を選ぶ

投資について勉強されているなら、毎月分配型投資信託という悪徳商法に引っかかることはないと思いますが、、、これは投資したら毎月分配金がもらえるものですね。毎月お金がもらえるなんてありがたい話ですが、利益が出たらその利益を食いつぶし、利益が出なかったときは元本をすり減らすという、長期の資産形成にはありえない運用方法です。

投資の最大の力は複利。分配金を受け取るなんてもったいないことはせず、全力で複利運用してくれる投資信託を選びましょう。

鉄則2:基準価格をチェックしない

基準価格は投資信託における株価のようなもの。自分の資産がどう増減するのかは気になりますが、長期つみたて投資では短期の値動きは見ないほうがストレスなく続けられます。長期つみたて投資では、基準価格が下落した、つまり保有している資産が減少したタイミングは、いつものつみたて額で購入口数を増やすチャンスです。逆に基準価格が下落した、つまり保有している資産が増えているということは、次のつみたて額で購入できる口数が減るので、長期ではあまり嬉しくありません。

価格の変動は短期と長期、どちらで見るかで良し悪しが全く変わるので、見ないが吉、というわけです。

僕もつみたてNISAで投資している分は、一応全体の資産管理としてスプレッドシートに反映されるようにしていますが、基準価格は全くみていません。たまに資産額の増減の%は見ていますが、今のところ勉強して日々頑張っている個別株より成績が良いんですよね…

鉄則3:証券口座はネット証券一択

これも今投資について勉強しているなら当たり前になっている感覚ですが、数年前までネット証券は当たり前の選択肢じゃなかったんですよね。手数料が極端に安いわけでもないし、管理画面は使いづらい。なんだかんだ窓口が最高だという人も少なくありませんでした。

しかし今や窓口と比較するのも申し訳ないほど、ネット証券の手数料は安いですし、管理画面も使いやすくなりました。取扱銘柄も増えたので、ネット証券を使わない理由はありません。

僕は投資を始めたときからSBI証券を使っていますが、不便に思ったことはないというか、それが当たり前になっています。窓口にいくと手数料の高いアクティブファンドや悪名名高いファンドラップなどを買わされたりするらしいですから、近づかないようにしています…

鉄則4:iDecoとNISAをフル活用する

さあ、iDecoとNISAです。この制度ができた意味をご存知ですか?

国が「もう年金に頼らないでくれ…国が面倒を見るのは無理なんだ…頼むから投資して自分年金を作ってくれ…そのために投資する人を優遇する制度を作ったから…」と言っているわけです。素直にそう言うと大炎上ですから、こういう形で間接的に伝えているわけです。

こうした制度は使えるだけ使い倒しましょう。

僕たち夫婦も、僕はつみたてNISA、妻は一般NISA。それぞれ年の満額いっぱい投資しています。妻は企業型確定拠出年金を使っていますし、僕は転職などもあってちょっと手続き中ですが、iDecoを使う予定です。

鉄則5:手数料に徹底的にこだわる

投資信託には、購入手数料と信託報酬、運用管理費用など、ややこしいコストが色々掛かります。「FIRE-最強の早期リタイア術」で、リターンが1%違うだけで、将来的に1億円以上の差を生むという話をしました。つまり、手数料などのコストが1%高い投資信託を選ぶということは、超長期で見たら証券会社に1億円支払っているようなものなのです。

そして超長期で運用するなら基本的にはS&P500など伝統的な株式指数に連動するインデックスファンド。いろんな投資信託がいろんな名前でありますが、ぶっちゃけ連動している指数が一緒なら中身は全部一緒。基本的には手数料が安いものを選びましょう。

鉄則6:30年続く投資信託を選び抜く

投資信託の一番のリスクは、その投資信託が運用を中断してしまうことです。個別株で言う上場廃止のようなものですね。あまりに小規模な投資信託だと、それを販売している会社、運用している会社も儲からないので、途中で停止、「繰上償還」されてしまう可能性があります。それまで投資していたものがゼロになるわけではないですが、乗り換えの手間もかかりますし、そういう投資信託を引き当てないことに越したことはありません。

どんな投資信託でも30年以上順風満帆に続くかと言うとわかりませんが、できるだけ純資産総額が大きく(その投資信託を買っている人がどれだけいるか)、資産の流出入状況が増えているか(新しく買っている人がどれだけいるか)という基準で見極める必要があります。

鉄則7:1つで十分

投資信託はめちゃくちゃ数が多い。6000個くらいあります。日本の上場企業数が4000弱なので、上場している個別銘柄の数以上に、投資信託のほうが多いんです。そう考えると投資信託を選ぶのが大変そうですが、99.99%の投資信託は無視してOK。主要な株式指数に連動するもので、純資産総額が大きいものを上から順番に数本比較すれば十分です。

ただし、あくまでも選ぶのは1種類の投資信託で十分。投資信託はそもそも分散されたものなので、ちゃんとしたものを選べばリスクも十分低い。やってしまいがちなのが、S&P500に連動する投資信託と、ダウ平均に連動する投資信託と、全世界株式インデックスに連動する投資信託と、、と良い投資信託なんだけどそれをいくつも買ってしまうこと。

基本的に、こうした主要な株式指数は連動しているので、これらに分散してもリスクが下がったことにはなりません。手数料や管理の手間などを考えると、デメリットのほうが大きいんです。

これは始める前に知っておきたかった…僕はつみたてNISAを始めるときにとりあえず全世界株式インデックスとS&P500に連動する2つの投資信託を設定しました。やってみてわかったことは、この2つ、ほぼ一緒に動いているということ…

鉄則8:ゴールを計画する

最後の鉄則は、運用を終えたあと、つまり自分年金が完成したあとのことを計画しておくということです。基本的に、投資の世界に終わりはありません。目標金額を達成して全部を現金に引き出すのではなく、運用しながら必要な分を取り崩していくことになります。

あと年齢を重ねるほどリスクが低い運用に切り替えていくということがよく言われていますが本書ではそれも必要ないと言っています。

というのも、30年もつみたて投資を続けた時点で、かなりの運用益を得ているので、多少株価が暴落しても元本割れのリスクはほとんどありません。それに、一度リスク重視の運用に切り替えると、リターン重視の運用にはメンタル的にも戻りづらいそうです。暴落時にあせって一気に現金化してしまうなど、致命的なミスを侵さなければ、ずっと株式100%で運用し続ければいいというのが本書のスタンス。

これは意外。一般には安全性を重視するなら年齢分の%(つまり30歳なら30%、60歳なら60%)の債権をポートフォリオに組み込むのがいいと言われていて、僕も徐々にですが債権も入れていったほうがいいのかなと思っていました。確かに、株式市場には暴落のリスクがあるとはいえ、50%暴落しても2年ほどで元に戻るほどの回復力があるのが米国株の魅力です。

米国つみたて投資はパワフル。でも僕は個別銘柄もやる

今日は「毎月3万円で3000万円の「プライベート年金を作る」という本を紹介しました。著者の太田創さんは三菱銀行というメガバンクで投資信託の管理業務に携わり、今は一般社団法人日本つみたて投資協会(そんなのあるんだ…)の代表理事を勤められている方です。

なので、個人投資家が自分年金をつくるには米国株の主要なインデックスの投資信託のつみたて投資で十分、という立場。本書ではさらに買うべき投資信託4本の具体的な名前も教えてくれています。その中には僕が実際に投資している投資信託もありました。

それは僕も全面的に同意ですが、それでも僕は個別銘柄への投資は続けます。というのも、正直リターンだけを見たら僕みたいな個人投資家がインデックスファンドを大きくアウトパフォーム(超える)ことは難しいと思いますが、投資にはリターン以外のメリットもたくさんあるんです。

例えば、個別株に投資することで、「自分はこの企業の株主なんだ」という自覚が芽生えます。それによって、その企業のことを詳しく勉強するようになりますし、日々の買い物でも「花王じゃなくてP&Gの柔軟剤にしよう(株主だからね)」など、意識の変化が生まれます。

こうした意識の変化、つまり給料をもらって働く会社員から、投資家、資本家と呼ばれる立場に少しだけマインドチェンジする。このメリットは投資信託ではなかなか得られません。

実際、個別株に投資するようになってから、ビジネスやマーケティング、経済の知識は増えましたし、それは会社員としての仕事でも役立っています。

結局、最終的に行き着くのは「投資に正解はない」「投資は自己責任、自己判断」ということです。僕は本書を読んで、つみたて投資の力強さを再認識できたので、つみたてNISAはちゃんと続けていこうと思いました。そのうえで、他の本で読んだことや、実体験から、個別株への投資も続けていこうと思います。なにはともあれ、大切なことは一つ。”投資し続けること”ということです。

それでは今日も良い一日を!

最高の老後に向けて(もちろん”今”も重要なので、倹約倹約で投資に頭がいっぱいになるのも危険です)、頑張っていきましょう!

この記事を書いた人

- かれこれ5年以上、変えることなく維持しているマッシュヘア。

座右の銘は倦むことなかれ。

最新の投稿

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする 資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解

資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解 資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資

資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資 実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

コメント