こんにちは。夫です。

またまた資産形成の本。すみません。本当は僕、ビジネスとか自己啓発とか、科学とか歴史とか、結構色んなジャンルの本を読んでいるんですが、去年からの大きなテーマが投資なんです。

というのも我々夫婦、現在、FIRE(経済的自立と早期リタイア)を目指して資産形成中。というと語弊があって、僕はまったく早期リタイアするつもりのない仕事大好き人間です。ですが、(今はたまたま好きな仕事をさせてもらっていますが、)まあお金のために働くのは嫌。なので当然、資産を膨らませておくに越したことはない、

それと、「LIFE SPAN」を紹介した記事でも書いたのですが、僕は人生120年時代を現実視していて、まあ普通に120年、うまく行けば150年とか生きるようになるんじゃないかなと考えています。なので、人生設計において、投資は欠かせません。

ちなみに妻は仕事大好き人間ではないので、FIREしたいって毎日言っています(笑)。すまんがもうしばらく待ってくれ…

ということで、我々夫婦は、ここしばらく、家計を見直して、無駄な保険も解約したし、格安スマホに切り替えたし、その他削れるものはあらかた削りました(この辺は両学長の「お金の大学」の記事で詳しく書いてます)。子どもがいない共働き夫婦という家計的には最強ポジションなので、収入の4割以上を貯蓄や投資に回すことができています。

たまに2人で複利計算シミュレーションとか見ながら、「このペースで行けばあと○年で2人とも完全FIREできるね。サイドFIREならあと○年、妻だけFIREならあと○年だね。」とか話してテンションを上げています。

…とかいっておいて、実はFIREの本、読んだことがなかったんです。YouTubeでFIREをわかりやすく説明してくれる動画がたくさんあるので、それでFIREという言葉や考え方は知っています。

ただ、実際に目指していくのに、本家本元のFIREを知らないのはまずいだろうと。。。

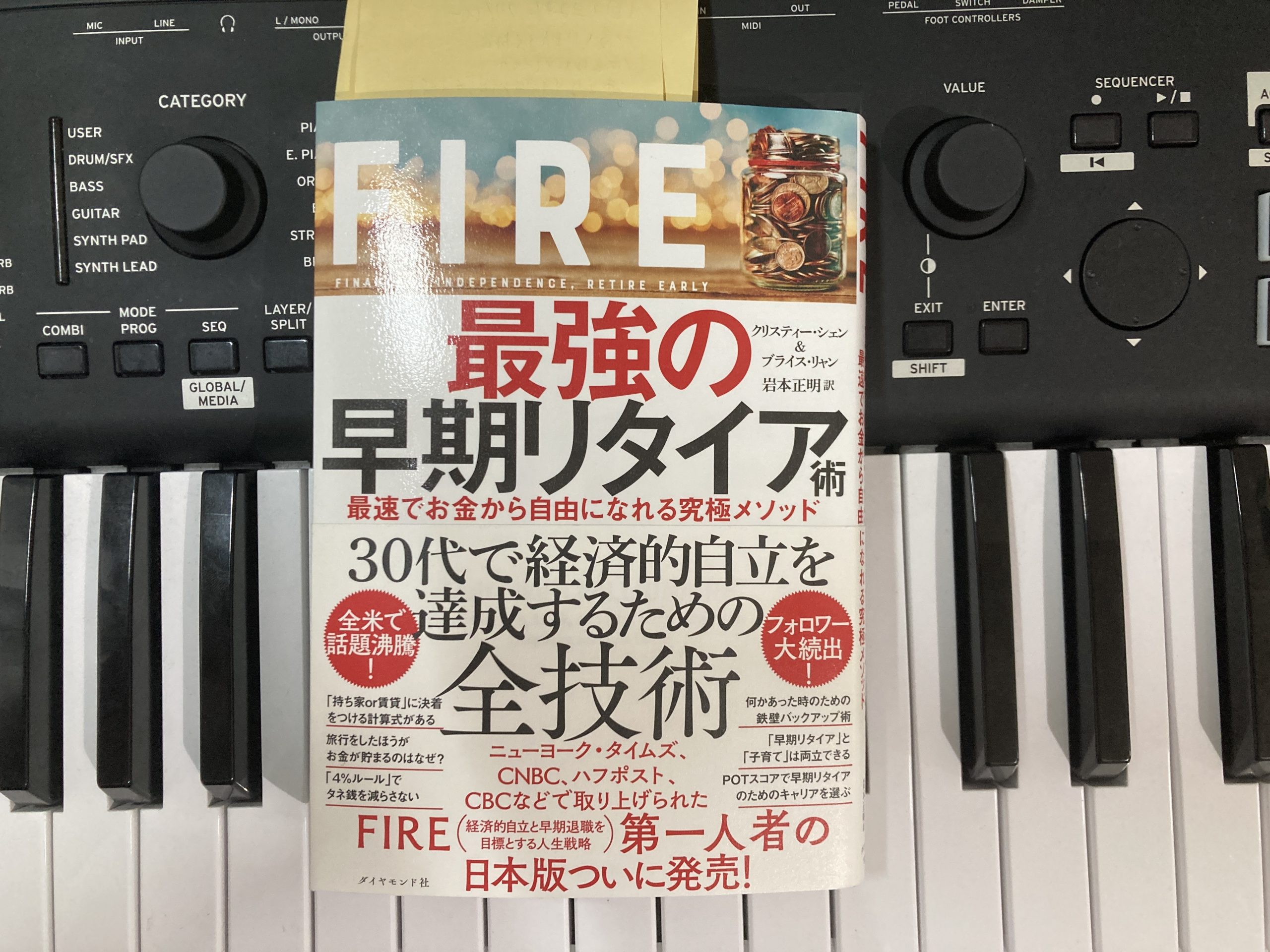

ということで、FIREを目指す夫婦の夫が、「FIRE-最強の早期リタイア術」を読んで、自分なりに咀嚼したものをここに残しておきます。

FIRE-最強の早期リタイア術:Part1

FIRE-最強の早期リタイア術:Part2

最初に注意。投資関係の本で、中には具体的な銘柄名や計算式も出てきます。それを記事の中に書くかわかりませんが、そうした情報を元に投資する前に必ず本書を読んでください。あくまでもこの記事は、僕が咀嚼した解釈をお伝えするものです…

「FIRE-最強の早期リタイア術」からは多くのことを学べたので、2回に分けて記事にします。

1回目である今回は、FIREに関わるいろいろなマインドセット、考え方について。

2回目はFIREでは実際になにに投資をするのかなど、方法論について書いていこうと思います。

FIRE-経済的自立とは

FIRE(Financial Independence, Retire Early=経済的自立と早期リタイア)がなにかについて、この記事を見ている人にあえて説明する必要もないと思います。

もしFIREが何かわからなくて、ちょっと興味を持っているという段階でこの記事を見ているなら、この記事を読むよりYouTubeでわかりやすく説明してくれている動画を見るか、FIREについて書かれた他の本をおすすめします。

というのも、本書はFIREの本家本元とも言うべき本ですが、その分ちょっと難しいというか、テンションがガチなんです。日本人向けに、日本人が書いたFIREの本もあるので、人によってはそっちのほうがいいかも…

ちなみに妻には別の「FIRE」の本を読むよう言っています。そっちは日本人が書かれていて、もう少し易しそうな内容。もしかしたらIntro Booksで紹介してくれるかも…

ちなみにおすすめのYouTube動画は中田敦彦さんのYouTube大学がおすすめ。僕と妻もこの動画でFIREという言葉を知りました。

下位1%から上位1%へ

本書の著者クリスティー・シェンさんは、FIREという言葉、ムーブメントの生みの親ともいう人で、10年以上前に31歳で100万ドルの資産を創り、夫婦でFIREされました。

早期リタイア前の仕事はコンピューターエンジニアで年収は1000万円超え。

そう聞くと、1000万円超えの高年収のエリートだからできたんだ、と思うかもしれません。

本書の序文には「この本を嫌いになる人も多いだろう」と書いてあります。なぜなら、多くの人は成功した人のエピソードを聞いた時、たまたまうまくいっただけだ、エリートだからだ、などと何事も否定したがるからです。

でもほとんど間違いなく、本書(この記事でも良い)を読んでいる人は、クリスティー・シェンさんより恵まれた立場にあります。

彼女は幼い頃、中国の農村部で育ちました。今でこそ経済大国の中国ですが、ほんの数十年前までは超貧困国。クリスティー・シェンさんも、ゴミ山からおもちゃを探したり、水を飲んでお腹を壊さなかったらラッキーというような経済環境で育ったのです。

初めて豊かさを実感したのはコカコーラを飲んだ時。あまりの衝撃に鼻血を出したそうです。そして一時期まで、糖尿病になりたいと願っていたこともあるそうです。なぜなら、その環境において糖尿病になるほどご飯を食べることは、とんでもない、雲の上の世界のような贅沢だから。

そのへんの詳しいエピソードはぜひ本書を読んで頂きたいと思いますが、クリスティー・シェンさんは、下位1%、非常に貧しいところから、上位1%の富裕層(金融資産1億円以上)を達成したのです。

FIREへ導いた欠乏マインド

クリスティー・シェンさんの人生経歴はかなり特殊なので、あまり僕たちの参考にはならないかも。もちろん、下位1%からでもFIREは達成可能だという事実には元気づけられますが…でもそのマインドにはFIREを目指す上で大切なものがたくさんあります。

本書の中では、下位1%だったクリスティー・シェンさんの人生とその中で学んだことや身に付けたスキルについても書かれています。

色々ありますが、僕が惹かれたのは「欠乏マインド」というもの。

欠乏マインドとは、人間は何かが足りなくなるとそのことしか考えられなくなる、という状況のことで、一般にビジネス書や啓発書では批判されます。お腹が空いているとご飯のことばかり考えてしまうのが欠乏マインド。これは実験でも実証されています。

なにかが足りない状態でより高度なことはできない、という意味で使われるので、「欠乏マインドを脱却しよう!」と教える啓発書はたくさんあります。

しかしクリスティー・シェンさんは、この欠乏マインドこそがFIREへ導いてくれたと言います。

というのも、クリスティー・シェンさんは幼い頃、お金が全くなかった。1円でも無駄にしないし、500円のおもちゃは高級すぎる。なんとかしてお金を工面しないと明日の生活も危うい。そんな状況だったからこそ、お金に対する欠乏マインドがすごいんです。

でもだからこそ、クリスティー・シェンさんはお金に対して、

- お金こそが世界で最も大切なもの

- お金は犠牲を払ってでも手に入れる価値があるもの

- お金は血を流してでも手に入れる価値があるもの

という考えを持っています。

一般的なビジネス書や啓発書と真逆ですよね。お金が全てじゃない、お金より大切なものがある。それはもちろんその通りですが、それらを大切にするにはお金が必要なのも確かです。

僕が妻を大切にしようと思うと、ある程度お金が必要です。その日の晩ごはんもない、帰る家もないのに「大切にしてるよ…」と言ってもあまり意味がない。結局、お金より大切なものはたくさんあるけど、それを大切にするにはお金が必要なのだから、お金が一番大切、ということです。極論ですが、真理。「本書を嫌いになる人も多い」と最初に言っていた理由がわかりました…

長者番付で上位に来るような途方もないお金持ち。その多くが、案外貧しい家庭で育っています。一方、富豪の御曹司のような人は、資産を食いつぶすばかりで長者番付の順位が下がっていくばかり…そう考えると、お金に対する欠乏マインドは、FIREのようにお金を軸においた人生設計では強い味方になるのかもしれません。

FIREに導く5つのマインドセット

本書は18章からなり、1章、2章がクリスティー・シェンさんの人生、3章から8章がFIREのマインドセット。9章からがFIREのための具体的な投資方法、という感じです。

具体的な投資方法は2回目の記事で書こうと思うので、ここからは3章から8章までで紹介されているいろんなマインドセットや考え方から、僕が勝手に5つにまとめてピックアップしました。

情熱よりデータで判断する

本書の3章のタイトルは「(まだ)自らの情熱には従うな」です。(まだ)と書いてある理由は本書の最後でわかるのですが、欠乏マインドと同じく、最近のビジネス書や啓発書とは真逆のことが書かれていますね。

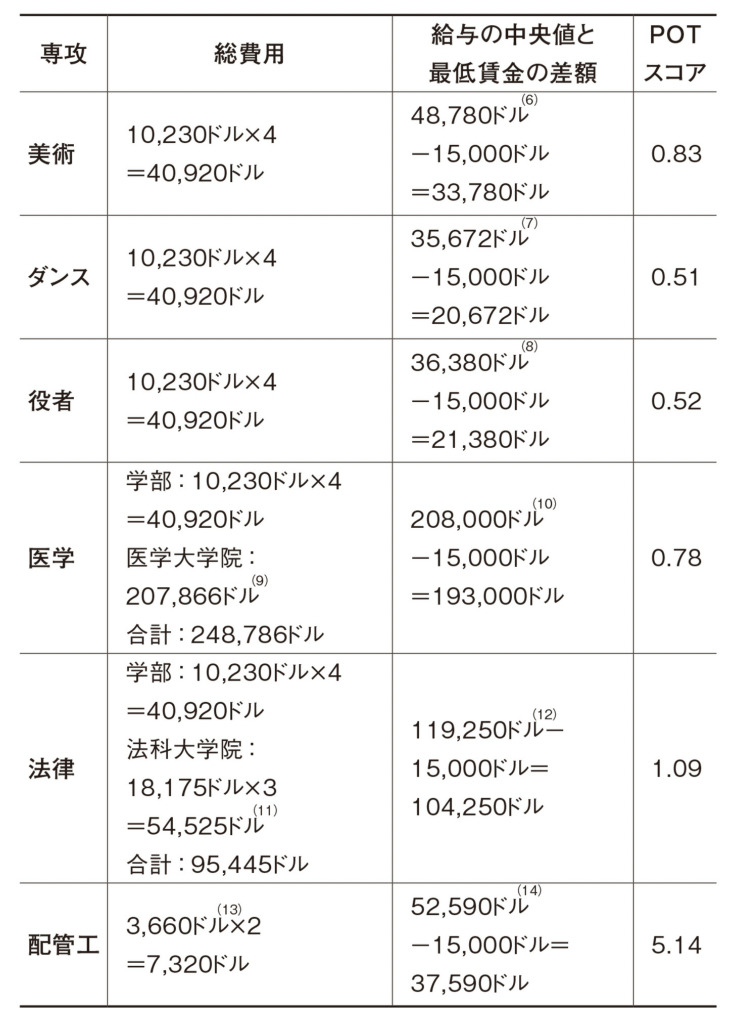

クリスティー・シェンさんはもともと作家になりたかったそうです。普通なら文学部などへの進学を考えるところですが、お金に対する欠乏マインドが強いクリスティー・シェンさんは、POTスコアをはじき出しました。

POTスコアとは、学位が収入に与える費用対効果を表したもの。卒業するまでに500万円かかるのに、賃金が500万円も増えないなら費用対効果的にマイナス。もっと増えるならプラスです。

クリスティー・シェンさんは、各学位の取得にかかる総費用と、それによって就ける職の給料の中央値と、最低賃金、中央値と最低賃金との差額から、いろいろな職業のPOTスコアを出しました。

すると、いくつか候補があった進学先の中で、作家になるための学位が一番POTスコアが低かったのです。彼女は結局、POTスコアが高いコンピューター・エンジニアリングを選考しました。

FIRE-最強の早期リタイア術:職業別POTスコア

こちらは「FIRE-最強の早期リタイア術」に載っていたいろんな職種のPOTスコアです。医学や法律より、配管工のほうが高いのが驚きですね。配管工になるには特別な学位は必要ありません。その上、意外と給料も高く、仕事も無くなりにくいので、実はかなり”稼げる職業”なのです。

最近は「好きなことを仕事にしよう」とよく言われますよね。でも必ずしも、ベストな選択というわけではありません。

現実問題、好きなことを仕事にしたら嫌いになるケースは珍しくないんです。仕事というのは結果が求められ、責任が伴います。映画を見るのが好きだからといって、優れた映画の評論家になれるわけでもありません。評論家は好き勝手自分の感想を言えばいいものでもありませんし、嫌いなジャンルの映画も見ないといけないからです。それに何より、映画の評論家は、楽しむために映画を見るのではなく、評論を書くために映画を見ないといけません。

それに何より、好きなことをしていても結局稼げなければ生活ができず、楽しくもありませんよね。

この辺は人の価値観によるのでなんとも言えませんが、僕も同意。僕は昔から音楽をやっていて一時はプロのミュージシャンを目指したこともありました。今でも一番情熱を持っていることと聞かれたら、「音楽」と答えると思います。でも音楽を仕事にしようとは思いません。仕事になると、好きな音楽にも結果が求められ、責任が伴います。そうなったらたぶん僕は、音楽を好きでいられない気がしています。

借金は悪魔

さあ借金です。耳が痛くなる人もいるかもしれませんが、借金があるならそれを直視して、一刻も早く借金から逃れないといけません。

投資において最もパワフルな力は「複利」です。アインシュタインが今世紀最大の発明、7不思議の8つ目と言った、アレです。利息にも利息が付いて、時間が経つほど資産の増加スピードが増えるという、アレです。

この最強のパワーを自分の資産形成に使うのが、投資家です。

一方、この最強のパワーで自分の資産を減らしてしまうのが、借金です。

複利は投資家の味方で、借金している人の的。借金をしている人は、すべての投資家が口を揃えて言う「複利が最強のパワー」を、敵に回しているのです。

資産が指数関数的に複利で増えるように、借金も指数関数的に複利で増えますから…

消費者金融やリボ払いは最悪。物を売って、生活を切り詰めてでも優先的に返さないといけません。

学生ローンや一般の銀行のフリーローンやキャッシングもかなり悪い。これも投資より高い利率の金利がかかっているので、基本的には負債が膨らむ一方です。

住宅ローンのように銀行の目的別ローンはまだましですが、それでも避けられるなら避けたほうがいいでしょう。

またもう一つ、大切なマインドセットが。借金をするということは、たとえ金利が付かない(複利を敵に回さない)場合でも、大きなダメージだということです。

どういうことかというと、たとえ無金利であれ借金は「未来の自分の時間を前借りしている」ということになるからです。

時給1000円で働いているなら、20万円のものを買うのに200時間働かないといけません。20万円借金するということは、将来の自分に200時間のタダ働きを強いることになるのです。

借金は複利の力を逆に食らう…僕たち夫婦はよく複利計算シミュレーターで「20年頑張れば複利で資産がこんなに増える!」と楽しんでいますが、借金はあのグラフを反転させた形になる…そう考えると、超怖いですね…

モノの価値と幸福

モノの価値と幸福が直結しない、ということはよく言われています。これについては以前妻が書いたミニマリストしぶさんの「手ぶらで生きる」で詳しく紹介しています。

では、そもそも僕たちがどれほど無駄なモノを持っているか、実験してみましょう。本書で紹介されている実験はすごく簡単です。

まず、クローゼットに行って、服をかけ、右側に寄せます。その後、着た服は洗濯が終わった後、左側に寄せてかけます。これをしばらく続けてください。たぶん、右側に残ったままの服が結構あると思います。

これが、無駄なモノです。服ならこのようにわかりやすく視覚化できますが、僕たちの生活には他にも、いろんな無駄があります。使っていない食器や、あまり見ていないネットフリックス、内容もよくわからない保険…

モノと幸福について考える前に、まずは自分たちが無駄に溢れた生活をしている、ということを実感しないといけません。

クリスティー・シェンさんは以前、コーチのバッグにハマっていた時期があるそうです。コカ・コーラに感動していた幼少時代からは想像もできませんね。でもクリスティー・シェンさんはこの経験から、大切なことを学んだそうです。

初めて買ったコーチのバッグは、大きな感動を与えてくれたそうです。貧しい生活から、稼げる職業に就いて、中流階級の仲間入りをした、その象徴だったのです。

この買い物は、心からの幸福を与えてくれたそうです。

しかし、2個目、3個目、、とコーチのバックを買ったときは、最初ほどの感動がなかったそう。そして5個目を買った時、価値を感じなくなりすべて手放したそうです。

人は、幸福に慣れる生き物です。

ある実験では、宝くじに当たった人と、対麻痺(下半身不随に近い状態)になった人の幸福度を調査した研究では、最初はもちろん宝くじに当たった人のほうが圧倒的に幸福度が高かったのですが、1年後にはほとんど対麻痺の患者と同程度の幸福度だったのです。

たった1年ですよ。人間はそれくらい幸福に慣れるものですし、不幸にも対応できるんです。

本書の中では、

より多くのモノを所有するほど、人はより不幸になり、よりストレスを抱えるということです。逆に、より少ないモノを所有し、旅行や新たなスキルの習得など経験によりお金を使うほど、人はより幸福になり、より人生に満足するのです。

とまで言っています。幸福も不幸も、慣れてしまうからこそ、所有すると所有コスト(管理したり、修理したり、手入れしたり…)がストレスの原因になってしまいます。

一方、体験はその瞬間にあるものなので、慣れることがありません。新しいスキルを習得するという体験は、何百回達成しても、最初の1回と同じ満足度を与えてくれるでしょう。

モノの価値と幸福については色んな本で言われていることですが、やっぱりFIREにおいても大切なことのようです。買い物は”気持ちがいい行為”であり、ほとんどの場合”必要な行為”ではない。その認識が大切ですね。

節約と痛み

年収1000万円あっても、年に1000万円使っていたら一生FIREできません。当然、支出をコントロールする、嫌な言葉を使うと節約しないといけません。

節約については色んな本がありますが、ほとんどの人が節約を挫折することからも、正直現実的なものは少ない印象です。

ですが、本書で言われる節約は、現実的な印象があります。というより、我々夫婦がここしばらくやってきたことに近い印象があります。

まず大前提となる考え方が、モノの価格と価値は一致しないということです。

いい例えかわかりませんが、僕の実家にはそこそこの値段のするギターが手入れもされず放置されています。たぶん、もう一度使おうと思ったらかなりのお金をかけて修繕しないといけません。一方、僕が昔から大切にしているギターはそれより安いですが、引っ越した時もちゃんと実家から持ってきて、今もデスクの隣りにあります。

僕にとって、実家に置いてあるギターの方が価格は高くても、今隣りにあるギターの方が価値は高いのです。

先ほど紹介したクローゼット実験で、右側に置いたままの服と、左側に移動した服。同じ値段でも、あなたにとっての価値は左側の服のほうが圧倒的に高いでしょう。

このように、失うことに痛みを伴うものと、そうでないものがあります。節約の前に、まずは自分にとっての価値、失う時の痛みを把握しないといけません。

僕はコーヒーが好きなのでコーヒーへの支出を削れと言われたらかなり痛みを伴います。が、お酒への支出を減らすなら、そこまで痛くはありません(ゼロにするのはちょっと痛いが、減らす分には…)

支出やモノについて、価格ではなく自分にとっての価値で判断できたら、後は簡単な4つのステップを行うだけです。

ステップ1:痛みを伴わない支出を削る

例えば、コンビニATMの手数料を削ることに、どれくらいの痛みがあるでしょうか?むしろ支払うことに痛みがあるタイプの支出です。定期的に手数料無料の銀行のATMでおろすようにするだけで削れるので、全く痛みを伴わず削れるでしょう。

僕たち夫婦の場合、スマホ料金と保険がそうでした。月数万円も削れましたが、乗り換えや解約の手間を除いて痛みはありません。むしろなんであんな高額な金額を支払い続けていたのか不思議なくらいです。

ステップ2:痛みを伴う支出を削る

人は幸福にも不幸にも慣れます。なので、自分の価値観に反しない範囲で、徐々にであれば、痛みを伴う支出を削ってもいずれ慣れることになります。

代表的なのがネットフリックスなどのサブスクサービスです。ネットフリックスを見るのは楽しいので、解約するのには痛みがあると思います。でも僕たちは人生の大半をネットフリックスなしで過ごしていました。もちろん自分の価値観として、映画が重要であればネットフリックスを削る必要はありませんが、そうでないなら削ってもいずれ慣れるはずです。

後は住宅。住めば都という言葉があるように、家のグレードを落としたら最初は辛いですが、しばらくすればその家で快適に過ごしているはずです。

ステップ3:所有している高額なものを手放す

高いものは買うときにお金がかかるだけでなく、持ち続けているだけでさらにお金がかかります。車の車検や手入れも、高級車のほうが高いですよね。住宅の修繕費も、住宅の値段が高いほど高くなります。冷蔵庫や炊飯器といった家具も同様。こういう高級品は、壊れたときの修理代が高くなることはもちろん、壊れたときにグレードが低いものに買い換えるのは抵抗があります。結局、長期で見たら高級品を使うことは、かなり大きな出費なんです。

こうした所有コストが高いものを手放すことは大きな傷みがありますが、繰り返すように、いずれ慣れます。

ステップ4:ご褒美をあげる

ここまで来たら、自分の人生において本当に必要なもの以外は、多少の痛みがあるにせよ手放したことになります。そうしたら思いっきり楽しみましょう。ここまでで月の支出の2,3割程度は簡単に節約できているはず。その一部で、自分の幸せにつながる体験を買うんです。

何のために節約していたのかというと、自分の人生をより幸せにするためですよね。多くの節約術にはこの視点が欠けています。何の楽しみのない日々を送るために節約したわけじゃないのですから、幸せにつながる体験はどんどん買いましょう。

本書では、節約に正解はないと言います。というのも、節約は価値観によって変えるべきだから。僕たち夫婦は収入の4割を投資にまわしているので、かなり頑張って節約しているように思われますが、実は結構いい家に住んでいます(賃貸ですが)。これは、僕たち2人の価値観として、長い時間を過ごす家は快適な方がいいからです。一方、外食はほとんどしません。せっかくいい家に住んで、広いリビングと立派なキッチンがあるので楽しんで自炊しています。

持ち家 vs 賃貸

「持ち家 vs 賃貸」は永遠の論争ですよね。ちなみに僕ら夫婦は、二人とも賃貸派。お金の勉強を色々した今も変わっていません。

本書の中で、クリスティー・シェンさんは不動産を「最悪の投資」といい切っています。それどころか、「不動産は詐欺」とまで言っています。

その考えに至った経験は本書の中で詳しく書かれているので省きますが…結論から言うと、賃貸以上に得になる持ち家は、ほとんどないということです。

まず、新築の家は買った瞬間に価値が数割下がります。新築の家には広告費など家本来の価値とは関係のないコストが追加されているからです。なので、新築を買う合理的な理由はほとんどありません。

中古住宅だとまだマシですが、買った時以上に価値がある家はほとんどありませんし、賃貸以上に得をすることもほとんどありません。

不動産投資は比較的一般的な投資手法なのですが、実際、不動産で得をするのは不動産業者やお金を貸す銀行など、持ち主以外です。持ち主は買った瞬間から価値が下がる負債を、多額の借金で手に入れることになるのです。

クリスティー・シェンさんは不動産について「150の法則」を見つけました。これは、持ち家を買う実質的なコスト(家そのものの値段だけでなく、購入時の手数料や税金、修繕費や保険などを合わせた総合的なコスト)を計算した結果導き出された、家を買う基準です。

持ち家を買うときは、ローンの支払額の150%が、賃貸の家賃よりも安く済むなら、買ったほうが得になります。

つまり、月々の支払いが10万円の家を買うなら、家賃15万円の賃貸に住むのと同じだけのコストがかかるということです。自分が買う家が、家賃15万円に相当しないなら、借りたほうが得になります。

このことから学べることは1つ。セールストークやイメージではなく、ちゃんと計算しましょう。ということです。

僕も持ち家には、家以外のコストと、変化に対応しにくくなるというリスクがあって反対派でしたが、150の法則というのは初めて聞きました。試しにいくつかの物件を調べてみましたが、1.5倍のローンと考えて、買いたいと思える物件は見当たりませんでした…当然、そんな物件はもうプロが買っているんでしょうね…

FIRE、経済的自立への道は支出コントロールから始まっている

さて、今回は「FIRE-最強の早期リタイア術」の第1回ということで、FIREに至るマインドセットをいくつか紹介しました。

次回からFIREを目指すための具体的な投資について入っていきますが、出発点はやはりマインドセットです。特に、支出をコントロールすること、そしてイメージで判断するのではなく、ちゃんと計算して考えることが大切です。

ちゃんと計算する。当たり前ですが、日々の生活では忘れがちです。ネットフリックスを契約し続けるかどうかは、月に映画を見る本数と、それをアマゾンプライムなどでレンタルした場合のコスト、ネットフリックスでしか見れないコンテンツに感じる価値から合理的に判断できますよね。

ここまで読んでくれた方は、本書がFIREという新しい価値観の火付け役となった理由がちょっと伝わったかもしれません。欠乏マインドなど、一般的なビジネス書や啓発書の逆を言いながらも、ものすごく現実的。

結構難しい本なのかなと思っていましたが、意外と読みやすくて、楽しめました。2回目の記事で紹介する本書の後半部分は僕の考えと違う部分も結構ありますが、そのへんも含めてしっかり勉強して、自分なりの資産形成に役立てたいと思います。

人生は千差万別。正解はありませんからね。いろんな考え方を取り入れて、自分に一番合う、オーダーメイドの資産形成法を作り上げていきたいと思います。

FIRE-最強の早期リタイア術:Part1

FIRE-最強の早期リタイア術:Part2

僕たち夫婦は今まさにFIREへの道を歩み始めたばかりですが、着実に近づいていて、ぼんやりしていたFIREという言葉が現実的な目標になってきました。もし同じ状況で頑張っている方がいたら、ぜひ一緒に頑張っていきましょう!

この記事を書いた人

- かれこれ5年以上、変えることなく維持しているマッシュヘア。

座右の銘は倦むことなかれ。

最新の投稿

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする 資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解

資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解 資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資

資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資 実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

コメント