こんにちは。夫です。

今日紹介するのは前田昌孝さんの「株式市場の本当の話」です。

僕は米国株をメインに投資しているので、過去には米国株の本もいろいろ紹介しました。ぜひそちらも見てみてください。今回紹介する「株式市場の本当の話」は主に日本株の話です。

Intro Booksで紹介した中でイチオシの投資本は「投資で一番大切な20の教え」「教養としての投資」「ウォール街のランダム・ウォーカー」の3冊です。

僕は老後、将来のために長期で資産形成していますし、米国株がメインとはいえ、日本株にも少し投資しています。将来の資産目標は複利シミュレーションを使ってるので、ピッタリ当てはまりますね。

想定年利3%が甘すぎる、というのは衝撃的ですね…僕は米国株中心なので、S&P500の過去の平均リターン7%ほどを目標にしています。日本株だとそれより劣るとはいえ、3%でも想定が甘いと言われると、将来の資産形成を見直さないといけませんね…

ここまででわかる通り、本書は株式投資について比較的ネガティブです。もちろん、来年暴落が来るとか、社会主義国家になって株式市場がなくなるとか、そういう話ではありません。

というのも筆者の前田昌孝さんは日経新聞の記者として40年以上働いてきた方です。プロの投資家ではないからこそ、株式市場を客観的に見て、いろいろな人の意見を偏りなく聞くことができます。

さらに筆者が強みにしているのが、表計算ソフトを使ったデータ分析。本書にも、東証や証券会社が出す扱いずらい生データを整理してグラフ化したりしています。

投資本の多くは投資している人が書いています。だからこそ価値があるわけですが、実際に投資をしていると見えなくなることもあるでしょう。たまには前田昌孝さんのように、客観的に見れる人の意見を聞くことも大切ですね。

それでは早速、本書の中から面白い部分をピックアップしていきたいと思います。

ウォーレン・バフェットの投資判断は正しいか?

Intro Booksでは以前、「バフェットの財務諸表を読む力」という本を紹介しました。個別株投資をするなら必読の一冊なのでぜひ目を通してみてください。後半では僕の保有銘柄をバフェット流分析していますよ。

ウォーレン・バフェットといえば「好きな保有期間は永遠」「10年間株を保有する気がなければ、10分間保有することさえ考えるな」など、長期投資を前提としたイメージがあります。

実際、バフェット銘柄として有名なコカコーラは30年以上も保有されています。配当も含めれば、この投資だけで資産を大きく増やしています。

ウォーレン・バフェットといえば長期投資。そのイメージに対して、実態は全然違います。

画像:株式市場の本当の話

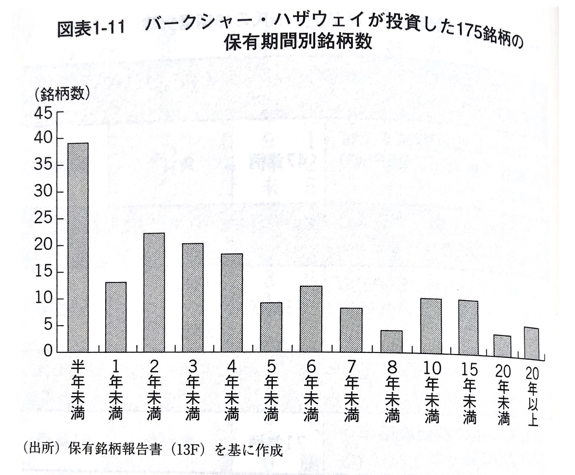

こちらはウォーレン・バフェット率いる投資会社バークシャー・ハザウェイの報告書をもとに作成されたものです。

長期投資の定義は様々ですが、少なくとも3年以上だと思います。でもこのグラフをみて明らかな通り、ウォーレン・バフェットは半年未満での売買が最も多いんです。もちろん175銘柄中の約40銘柄なので、7割くらいは1年以上保有していることになります。

でも、ウォーレン・バフェットがいう「10年間株を保有する気がなければ、10分間保有することさえ考えるな」という言葉と裏腹に、10年以上保有している株より、半年未満で売買している株のほうが多いんです。

僕も米国株に投資して、いろんな本を読んでいるので知ってはいましたが、こうしてグラフにされるとやっぱり驚きですね。メディアなどで語られるイメージと実際の投資戦略の違い。プロの投資家のノウハウや知恵を借りるなら、この違いは知っておかないといけませんね。

ウォーレン・バフェットは投資で資産を増やした?

「世界一の投資家ウォーレン・バフェット」

「投資の神様ウォーレン・バフェット」

これに異議を唱える人は少ないと思います。タイプによってもっとすごい投資をしている人がいると考える人もいますが、やっぱり総合的な世間のイメージでは「世界一の投資家」「投資の神様」といえばウォーレン・バフェットです。

でも忘れてはいけないのは、彼が率いるバークシャー・ハザウェイは投資会社ではなく、保険事業、輸送事業、サービス・小売業まで展開する世界的コングロマリット(複合企業)だということです。

たしかに…言われてしまえばその通りですが、ウォーレン・バフェットといえば投資家で、経営者という側面で考えることは少ないですよね…

つまり、彼の資産は決して株式投資だけで作り上げられたものではなく、様々な事業によって生み出されたものだということです。

じゃあ、実際にウォーレン・バフェットの投資はどれくらいの成果をあげているんでしょうか?

画像:株式市場の本当の話

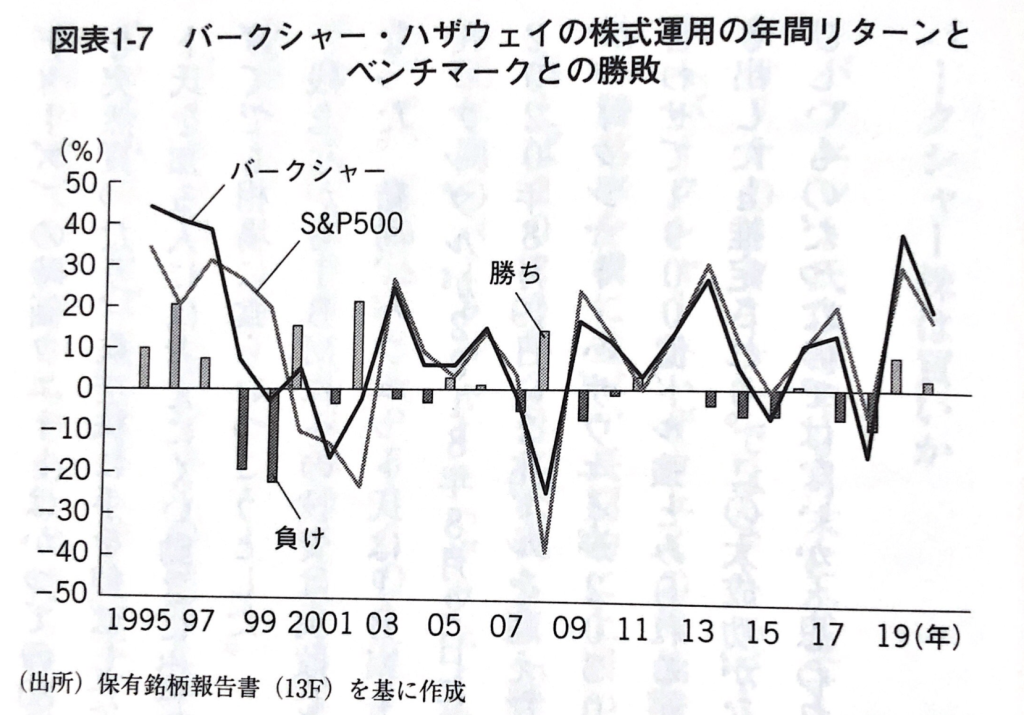

こちらはバークシャー・ハザウェイの株が、S&P500と比較して勝ったか負けたかを示しています。

1990年後半から2000年前半まではS&P500に勝つことが多かったですが、2010年前後から負けることが多くなってきているのがわかりますね。

でもこれはあくまでもバークシャー・ハザウェイの株価の話です。先ほど言った通り、単なる投資会社ではなくコングロマリットなので、いろいろな要因があるでしょうし、リーマンショックのように株式市場全体が沈む時はどうしようもありません。

じゃあ、ウォーレン・バフェットが投資した個別の銘柄はどうなったのでしょうか?

画像:株式市場の本当の話

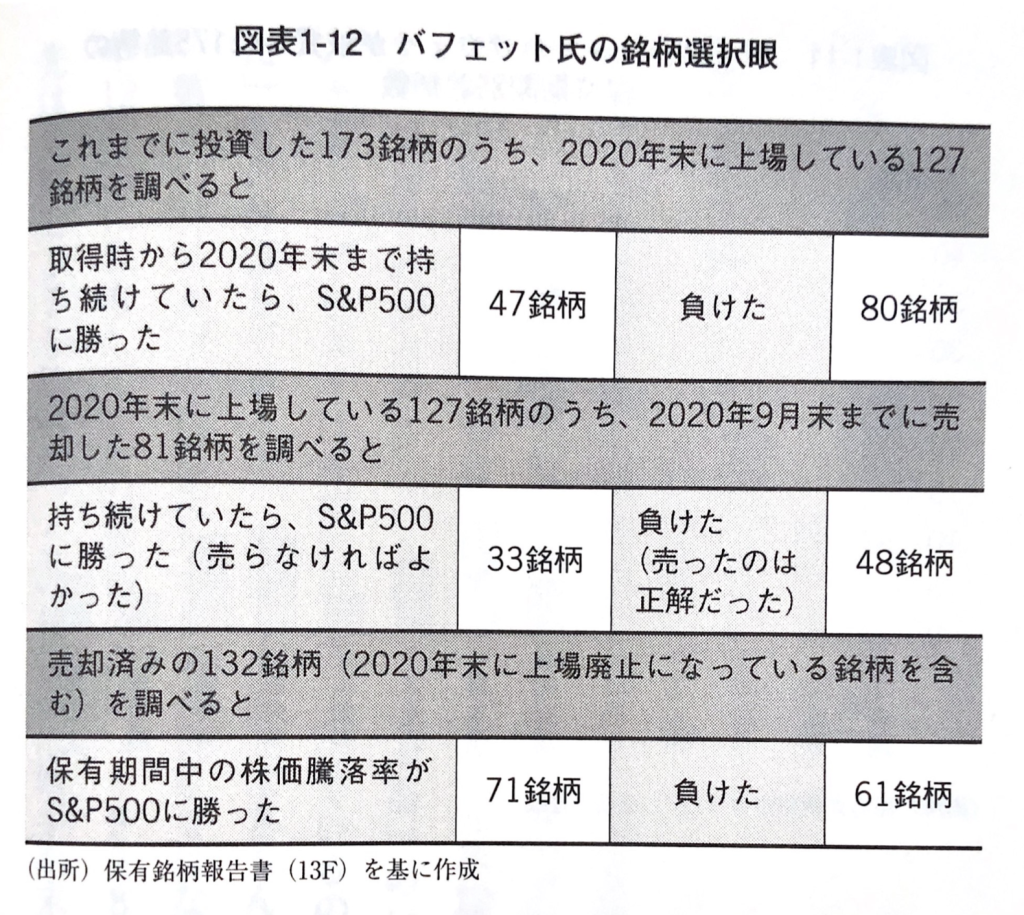

これは上から順番に、

- バフェットが投資した173銘柄のうち、2020年末に上場している127銘柄のリターンがS&P500に勝っていたのか?(つまりバフェットが認めた銘柄はS&P500より強い株だったのか?S&P500より大きなリターンを生んでいる銘柄であれば投資したのは正解だったといえる)

- 2020年末に上場している127銘柄のうち、既に売却された銘柄はその後S&P500に勝ったのか?(つまり、バフェットが売却したのは正解だったのか?売却後、S&P500以下のリターンしか生んでいないのであれば売却したのは正解だったといえる)

- 売却済みの132銘柄は保有期間中にS&P500に勝ったのか?(バフェットが保有している期間、その銘柄はS&P500より大きなリターンを生んだのか?)

を表しています。

数字を見ると、意外なことがわかりますね。バフェットが投資した銘柄の多くはS&P500に負けています。保有期間中だけで見ると少し勝っていますが、世界一の投資家というには意外な結果かもしれません。

でも、バフェットが売却した銘柄の多くは、その後S&P500以下のリターンしか生んでいません。

つまり、バフェットが投資したからといってその株はS&P500を超える訳ではない(むしろ負けることの方が多い)。ただし売却した銘柄はその後S&P500を下回ることが多い。ということが言えます。

もちろんこれは個別の銘柄を勝ち負けで判断しているだけです。ポートフォリオの比重などは考慮されていません。極論、ポートフォリオの10%を占める10銘柄が暴落しても、90%を占める1銘柄が上がれば資産は増えることになります。

なので、このデータをもとにウォーレン・バフェットの能力が低いなんてことは言えませんが俗にいう「バフェット銘柄」に投資すれば資産が増える、というのはかなり怪しい話だということですね…

課題だらけの投資信託

本書は日本株をメインに取り扱っているので、いきなりウォーレン・バフェットの話が出て驚いたかもしれませんが、ここからは日本株メインの話です。日本株に投資している人は心して見てくださいね笑

ここではまずいろいろな投資信託の問題点を挙げられています。

株式投資が一般的になってきたとはいえ、自分で銘柄分析をして個別株投資をしている人ばかりではありません。投資信託に任せている人もかなり多いと思います。

投資信託の問題点はいろいろ挙げられているので、個人的に驚いたもの、知っておいたほうがいいと思ったことをピックアップしていきます。

バランス型ファンドの落とし穴

まずはバランス型ファンド。人気投資信託の一つです。資産をガンガン増やすというより、安定して資産を守りたいという人向けなので、すでに資産が多い人、老後が近づいて増やすより減らさないことのほうが重要な人が多く利用していると思います。

1つの投資信託を買うだけで、日本株、米国株、途上国株、さらには債権やコモディティ、不動産まで分散投資してくれる。これだけ聞くと資産を守る上では最高な気がしますが、何が問題なんでしょう…?

まず一つ目の問題点は、安定させることが重要なバランス型ファンドでも、実際には投資信託によってかなりばらつきがあることです。

2020年の投資成績で言うと、バランス型ファンドの中でも+15%から-15%まで大きなばらつきがありました。安全に資産を守れる、定期預金代わりと言われるバランス型ファンドで、選んだ投資信託によって+15%から-15%まで30%もの差があったら困りますよね。

そしてもう一つが、「親ファンド・子ファンド」です。

バランス型ファンドは、米国株式はS&P500に連動して、日本株式はTOPIXに連動して、国内債権は…とそれぞれ何に投資するのかが決められています。

例えば米国株式がS&P500に連動するバランス型ファンドだった場合、このファンド自体が直接S&P500に連動するよう個別株を買うことはほとんどありません。

実際には、その会社が運用しているS&P500に連動する別のファンドを買っています。つまり、バランス型ファンドの多くは1つの投資信託を買っているのではなく、実質バラバラの投資信託を寄せ集めたものに投資しているということです。

当然、直接買い付けたほうが手数料や運用報酬は安いので、手数料的には損をしてしまいます。運用会社にしてみれば、バランス型ファンド1つを買ってくれた実質的に自社の複数の投資信託を買ってくれてそれぞれの手数料収入が入るので、美味しい商品です。

ファンドの中身が複雑で、投資家が一体自分が何に投資していて、どれだけの手数料を払っているのか把握しにくくなることも問題です。僕はバランス型ファンドに投資していませんが、資産を守るフェーズになったら、ちゃんと自分で異なるタイプの投資先を選べるようにしておきたいですね。

市場機能をマヒさせた日銀のETF買い付け

日本銀行が日本株のETFを大量に買っているという話を聞いたことがあると思います。

日銀は現在、評価額ベースで50兆円を超えるETFを保有して、最近の株高の恩恵もあってかなりの運用益を出しています。

これだけ保有しているので、日銀が受け取る配当金も四半期で6000億円以上になります。

これだけ買っているので、日本株の値動きは日銀の買い付けにかなり左右されたのは間違いありません。

そうなると問題になってくるのが、市場機能のマヒです。

株式市場はそもそも、リスクを取って投資家が資本を出し、企業が利益を出して投資家に報いるものです。でも日銀は自分で日本円を発行できるので、ノーリスクで投資していることになります。

企業が傾いた時、株価も正当に評価され、投資家がリスクを取って資本を出す価値がないと判断されたら上場廃止、倒産となりますが、リスクを負わない日銀なら遠慮なく買ってくれます。

この状態だと、日本の株式市場が日本企業を正しく評価できているとは言い難いですね…価値があるものは上がり、ないものは下がる。その中で企業・ビジネスの新陳代謝が起こり、全体として前に進んでいく。それが株式市場の働きだったはずです…

日銀はETFを通じて投資しているので表に出てきませんが、実際には日銀が最大の大株主になっている企業も少なくないのではないか、と本書では言っています。

そういう企業は今後、自己改革によって事業を成長させ、投資家に報いることができるのでしょうか?そもそも大株主である日銀がそれを望んでいる訳ではないので、株価暴落の心配も、株主総会で詰め寄られたり辞職させられたりする心配もありません。

日銀のような公的機関、しかも通貨発行権を持つ機関が株に投資するというのは、かなり多くの問題を孕んでいるんです。

想定リターンは年間−2%

金融庁の「資産運用シミュレーション」では次のように書かれています。

長期投資の効果を比較してみましょう。たとえば、毎月2万円の少額投資による積み立て投資を想定します。年3%の収益が期待される低リスク商品に投資した場合、10年間の投資期間で貯めることができるのは280万円弱です。しかし投資期間を30年とすると、1165万円になります。その金額を同じ3%の収益で10年間で達成するには、月々8万円以上の積立額が必要になります。

金融庁:資産運用シミュレーション

投資をしているなら、米国株の平均リターンは7%ほどだとか、長期なら5~10%が期待できるとかいう話を聞いたことがあると思います。

そして金融庁が「年3%の収益が期待される低リスク商品」とわざわざ書いているので、株式投資で資産を作ろうと考える人の多くが、保守的に考えても年利3%、ちょっとリスクを取って運が良ければ年利7%は十分いけると考えているのではないでしょうか。

僕もよく考えますね。僕はよく悲観的な場合を3%、一般的な場合を6%、個別株投資もしているのでそれらがうまくいったら10%、と考えて、それぞれで資産がどれくらいになるかをシミュレーションしたりします。

でも本書では「年利3%は高いハードルだ」と言います。

特に米国株に投資している人は、ここ数年S&P500が毎年20%以上上がっているのを見て、年利3%は小さすぎる。S&P500と同じ20%くらいは当たり前、と考えているかもしれません。

とんでもない。20%はおろか、3%でも難しいんです。

実際に数字で見てみましょう。

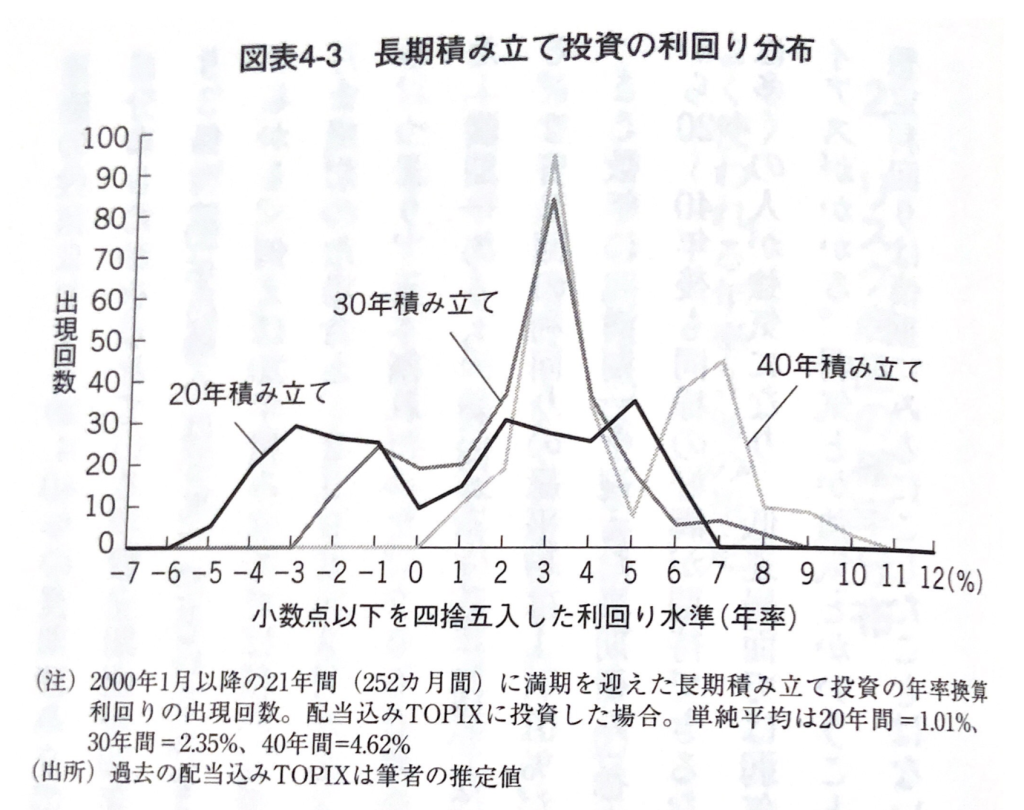

画像:株式市場の本当の話

2000年から2021年までの252ヶ月間をそれぞれ満期とした場合の、年率換算利回りの分布です。

ちょっと理解しにくいグラフかもしれませんね。2000年1月を満期として、1980年から20年間、1970年から30年間、1960年から40年間、トピックスに積立投資していた場合の年間リターンを出します。それを次は2000年2月を満期として、2020年12月までの252ヶ月それぞれのパターンでリターンを出したもの、ということです。

30年、40年では一番多いパターンが年利3%のケースでした。

特に40年では、年利0%以下になったケースがありません。つまり、どの期間に投資しても、40年間積立投資をしていたら、元本割れにはならないということです。

でも30年のパターンで見ると、一番多いのは年利3%ですがかなりの数でマイナスになるケースもあります。30年という長期積立で年利5%が得られる幸運な人よりも、年利−1%で元本割れしてしまう人が多いというのは、驚きですね。

さらに問題は20年のパターンです。20年のグラフを見ると、一番多いパターンが年利5%になっています。これは安心できるデータのようにも見えますがちょっと待ってください。グラフの左側、マイナスになったパターンもかなりありますね。

トピックスを20年積み立てた場合、年利3%に届かないケースは170回、7割近くは3%に届いていません。

さらに、252パターンの平均は年利1%でした。

実際のところ、40年の積立投資ができる人は少ないと思います。30歳の人なら40年後はもう70歳です。多くの人が長期投資といっても20年、せいぜい30年くらいだと思います。

もし20年なら、運良く年利5%が得られる可能性もありますが。かなりのケースで元本割れしてしまいますし、平均年利はたった1%しかない、というのは知っておいたほうがいいでしょう。

これは結構驚きのデータですね。こういうのを見ると、日本株だからであって米国株だからだと思うかもしれません。僕も同意ですが、米国株であっても想定されているより低いリターンで考えたほうがいいのは間違いないかもしれませんね。あと、暴落した時に売らず上がるまで積立を続ければいいという意見もありますが、自分が退職するタイミングで都合よく相場が上がっている補償なんてありません…

年利3%の投資は定期預金に劣る

じゃあ実際に年利3%が狙えるとして、実際の資産額はどうなるんでしょう?

僕たちは資産シュミレーションをするとき、期待リターンだけでシミュレーションします。でも投資には必ずリスク(ブレ幅)があります。

ここに期待リターン3%、想定リスク12%の投資信託があるとします。

想定リスク12%とは、期待リターンの3%からどれくらいぶれるか、その確率を表したものとざっくり認識でOKです。本書には細かな計算式なども書かれていますが、年金機関が出している日本株の期待リターンが5%、想定リスクが25%なので、安全性重視の保守的な見積もりです。

期待リターン3%、想定リスク12%の投資信託に100万円投資したら資産はどのように増えていくでしょうか?

想定リスク12%とはブレ方を表しているので、乱数を使っていろいろなパターンを作ります。

本書では、期待リターン3%、想定リスク12%の投資信託が実際にどんな値動きをするのか、乱数を使って1000パターン作りました。

その1000パターンでそれぞれの資産額を並べてみると、、、、

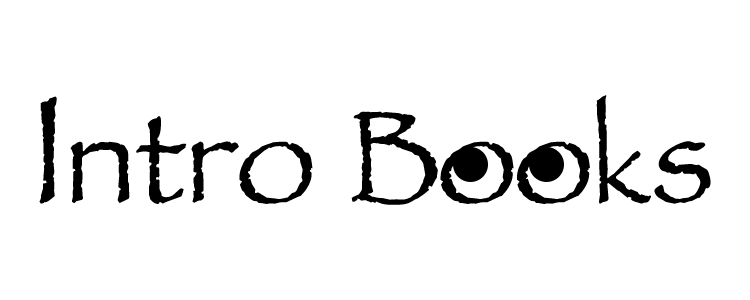

画像:株式市場の本当の話

こうなりました。1000パターンを成績が良かった順に並べ、200番目、500番目、800番目の成績をグラフにしています。

「定期預金」と書かれていますが、これは年利3%、リスクなしの場合と考えてください。

毎年きっちり3%ずつ増えた場合のグラフ、ということです。

期待リターンが3%の投資信託に投資した場合、20年後、30年後、40年後に資産がどうなっているかを考える時は、この「定期預金」と同じ想定で計算することがほとんどです。

たしかに、複利シミュレーションでは年数と金額、利回りだけを入力して、毎年その利回りが実現できた場合の結果を見ますよね。想定リスクを入力するタイプのシミュレーションは見たことがありません。

そして、500番目の成績が「定期預金」より下に来ています。つまり、期待リターン3%、想定リスク12%の投資信託に投資した場合、半分以上は年利3%以下の結果になるということです。

もちろん、運良く上位の成績が出たら年利3%を超えることができますが、長期の資産形成を運に任せることはできません。

だから筆者は年間リターンはかなり慎重に考えろ、良かった場合のケースを資産形成に織り込むな、と繰り返し言います。

これは米国株でも同じです。僕も「米国株は長期で年利7%」と考え、7%複利のシミュレーションをしていました。どの程度の想定リスクとするかによりますが、多くのケースでその結果よりかなり下になってしまうんですね…

筆者はさらに、日本の経済状況、人口動態、投資にかかる手数料や信託報酬などを加味して、日本株の想定リターンはマイナス2%程度が妥当、だといいます。

年利3%で投資しているつもりが、30年後、蓋を開けてみたらマイナス2%だった…なんて笑い事じゃ無いですよね。老後計画が破綻します。

株式投資が一般化している今こそ慎重に

ということで今回は前田昌孝さんの「株式市場の本当の話」を紹介しました。

ウォーレン・バフェット、バランス型ファンド、想定リターンの3つを簡単に紹介しましたが、どうでしょう?最後の想定リターンの話は驚きだったのでは無いでしょうか?

長期で年利◯%が見込める、と言われると、僕たちは頭の中で毎年◯%で増えると考えてしまいます。もちろん株なので大きく下げることもあるでしょうが、20年、30年で考えれば結局◯%になると考えてしまいます。

そして、複利計算シミュレーションで月◯万円を年利◯%で30年運用すれば…と思ってしまいます。

でもこれは机上の空論ですよね。本当はリスクがあって、期待リターンと実際のリターンにはブレがあります。そして、長期で見ればたしかに多少の調整は平されて期待リターンに近づいていきます。

でも、実際の投資額ベースでみたらどうでしょう?

大きな下落が資産形成の最初に来るのと、後半に来るのとでは全く意味が違いますよね。

そうしたことまで考慮して、さまざまなパターンを考えると、期待リターンというのは全然当てにならない数字なんです。

本書は株式投資を行ってはいない、株式市場を外部から眺める人の意見で書かれています。当然、批判的なバイアスが全く無い訳ではないでしょう。

でも、実際にいろいろなパターンで計算したその結果や、計算式やデータソースまで本書では書かれています。

つまり、実際に、贔屓目なしに、良いパターン、普通のパターン、悪いパターンそれぞれをちゃんと分析した結果なんです。

僕は本書を読んで、自分の資産形成をもう一度考え直すことにしました。年利で計算するのはほとんど意味がないとわかったからです…とはいえ投資を辞めることはありません。一つの意見として自分の中に取り入れて、もっと良い資産形成プランを作るために役立てます。

資産形成は長期であるほど、想定に近づくと考えられています。確かに、年利などだけを見ればそうでしょうが、現実には違います。

そして、30年、40年と資産形成を行った後で「こんなはずじゃなかったのに…」となってもどうしようもありません。

ミスができない資産形成だからこそ、批判的な意見、多角的な視点を取り入れて頑張っていきたいですね!

本書では他にも驚くデータがいろいろありますし、今回紹介したものの計算方法なども書いてあるので、興味があればぜひ読んでみてください。

この記事を書いた人

- かれこれ5年以上、変えることなく維持しているマッシュヘア。

座右の銘は倦むことなかれ。

最新の投稿

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする 資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解

資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解 資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資

資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資 実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

コメント