こんにちは。夫です。最近の本、特に投資はなにを読んでも「人生100年時代」がテーマになりますね。僕は「LIFE SPAN」で書いたようにすでに人生120年時代が来ると思っていますが、どっちにせよ今日紹介する本はそんな時代にピッタリ、長期投資の基本原則が学べる本です。

僕も長期投資として、インデックスファンドといくつかの個別株に投資しています(多くは米国株)。

でも、いくら長期投資といっても、考えが甘かった。日々の株価は気になってしまうし、信頼できる情報を調べて、自分の中で腹落ちして投資していますが、ここまで深く考えていなかった。「教養としての投資」を読むと、いかに自分が投資家として甘かったか実感させられます…

ということで、今日紹介するのは奥野一成さんの「ビジネスエリートになるための教養としての投資」です。

世界一の投資家ウォーレン・バフェットは「好きな保有期間は、永遠」と言ったそうですが、奥野一成さんも同じように「永久に保有できる銘柄に投資する」「長期投資の長期とは”永遠”だ」と言います。そんな筆者が教えてくれる、長期投資にふさわしい銘柄を選び3つの基準とは…

奥野一成さんは農林中金バリューインベストメンツの株式会社の常務取締役・最高投資責任者、ファンドマネージャーとして、日本株、米国株のどちらでも市場平均(TOPIXやS&P500)を超えるリターンを生んでこられた方。

僕はファンドにはあまり詳しくないのですが、日本で長期投資を軸にしたファンドはあまりないそうです。

これは日経平均やTOPIXが、過去30年低迷してきたことが要因だそう。米国株のように、良い株を見つけて持ち続けたら資産が増える、ということはあまりありませんでした。横ばいの市場の中で投資利益を出そうと思うと、どうしても短期的に安いところで買って、高いところで売って…という”投機”が必要になります。

奥野一成さんはそんな日本株においても、米国流、もっというとバフェット流の超長期投資で利益を上げてきました。

「教養としての投資」は1年くらい前、出版されてすぐに読んだ本。ちょうどその頃から本格的に個別株投資を始めたので、僕にとっては米国株個別投資のバイブルです。それでは早速、本書の内容を見ていきましょう!

投資家マインドを手に入れ、労働者2.0へ

本書の表紙の裏には

「投資」を知らなければ、あなたは一生、「奴隷」のままだ

という非常に厳しい一言が書いてあります。

そんな大げさな…と思ってしまいますが、本書のタイトルは「教養としての投資」つまり、投資はマナーや英会話、政治経済ニュースの理解力などと同じ、ビジネスエリートには必須の教養だということです。

資本主義社会で生きるとは、投資家と労働者というルールの上で生きることです。厳しいですが、投資をしている人と投資をしていない人、そこに明確な違いが在るのは事実でしょう。

そして本書では”教養のあるビジネスエリート”を「労働者2.0」と呼んでいます。

労働者1.0は、いわゆるただ作業をしている人。上司に言われたことを文句なくこなし、与えられた課題に対処する力しか持たない人です。労働者1.0のマインドセットは「他人に働かされている」です。

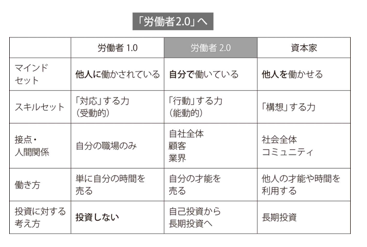

そして、労働者2.0は「自分が働いている」というマインドセットで、課題に対処するのではなく、能動的に行動します。この違いをわかりやすく表したのが、この図。

教養としての投資:労働者1.0と労働者2.0

投資を知らない人は一生奴隷…厳しい言葉ですが、事実ですね。僕のまわりにも仕事を”やらされている”というマインドセットの人、少なくありません。本当は自分で選んだ仕事を、自分の人生のために行っているのに…

さらに厳しいことに、本書では「貧乏は遺伝する」とまで言います。というのも、労働者1.0の親は子どもに労働者2.0になる方法を教えられないからです。

教育機関は知識やスキルは与えてくれますが、人生において大切なこと、特にお金については自分で学ぶか、親や教師以外のメンターから教えてもらうしかありません。だからお金持ちの家は何代もお金持ちであり続け、貧乏な家は何代も貧乏であり続ける場合が多いんです。

ではなぜ、投資が大切かと言うと、そもそもの社会が「投資家とそれ以外」というルールで成り立っているからですが、それ以上に投資をすることで労働者2.0のマインドに変わるから。

労働者1.0は自分が働いた以上のお金を稼ぎ、資産を築くことができません。でも投資をすれば、自分が働いた以上に、他人に働いてもらって資産を築くことができます。この世界が見えるかどうかが、能動的、主体的に働く労働者2.0と、受動的な労働者1.0の大きな違いになるんです。

たしかに投資をすることで、アップルのティム・クックも、ディズニーのロバート・アイガーも、近所のマクドナルドの店員さんも、自分と関係する人になったというか、社会に対する当事者意識が生まれた気がします。当然僕の仕事も同じように、直接関わっている上司や同僚、クライアントだけでなく、もっと多くの人が関わっているんだと実感できました。そうすると、働き方というかマインドセットが変わった気がします。

人生100年時代の選択肢は2つしかない

本書では株式投資の重要さ、なんで投資をしないといけないかが詳しく書かれているのですが、その中から「人生100年時代の選択肢」を紹介したいと思います。

昔なら100歳まで生きたら「おめでたい」と言われましたが、100歳以上生きることが当たり前になる現代では、手放しに喜べません。60歳で定年して、退職金と年金と預金金利で慎ましく暮らしながら、息子夫婦と孫に囲まれながら余生を過ごす…なんて人生は過去の話。実際には老後破産件数が年々増加し、生活できないから軽犯罪を犯して刑務所に入りたがる高齢者が増えるほど、長生きがリスクになっています。

これまでとはなにかを変えないといけませんよね。

ここで課題にしているのは当然お金、収入です。もちろん幸せに長生きするには他に考えるべきことはありますが、一旦収入だけ考えましょう。

収入を増やすために、まず思いつくのは自力で稼ぐこと。そして自力で稼ぐとなると次の3つの方法があります。

- 残業や複業、定年延長、老後アルバイトなど、できるだけたくさん働く

- テクニカル分析をマスターして短期トレード(マネーゲーム)で稼ぐ

- 自分の能力を高め、稼ぐ力を上げる

どれが一番魅力的でしょうか。短期トレードも面白いかもしれませんが、これはゼロサムゲーム(参加者全員の儲けがゼロになる)。つまり、短期トレードで100万円稼いだ人がいるということは、10万円損した人が10人いるということ。簡単に稼げる分野ではありません。

当然、自分の能力を高め、稼ぐ力を上げることが、一番魅力的な選択肢です。

とはいえ、いつまでも働けるわけではありませんし、自分の能力以上に社会情勢に影響される部分もあります。頑張ってプログラミングを身に付けても、プログラミングできるAIが登場したり、途上国で優秀なプログラマーを安く雇えるようになるかもしれませんよね。

そこで大切になるのが、他人に稼いでもらう方法です。他人に稼いでもらう方法は1つしかありません(本書では2つ紹介していますが、紹介する意味もないと思ったので省略)。

それが、長期投資。企業の株主、オーナーとなり、その従業員、企業に稼いでもらう方法です。

この視点があると、自分の働き方にも変化が生まれますよね。資本主義社会で生きる以上、会社に勤めて働くということは、他人(株主、オーナー)のために働いているということになります。

自分の一生を他人のために働いて終わるのか、労働者2.0となり、他人にも働いてもらうのか。

これが本書の表紙の裏にある”「投資」を知らなければ、あなたは一生、「奴隷」のままだ”という言葉の意味です。

ちなみに本書では、新社会人は貯金するなと言います。また、株式投資もオススメしていません。というのも、大学までで身に付けた能力で活躍できると思うなら世の中を甘く見すぎ。新社会人は働き始めたら全額自己投資して、とにかく自分の価値を高めろと言います。つまり、自分で稼ぐ方法と他人に稼いで貰う方法、その両方をバランス良く伸ばさないといけない。これは高橋ダンさんの「自分を最大限運用する方法」や両学長の「お金の大学」でも言っていましたね。最高の投資先は自分自身です。

投資と投機|楽して儲かることはない

本書ではさらに日本の現状や、なぜ日本で長期投資や資産形成が根付いていないかも紹介されていますし、奥野一成さんの人生(大学卒業後からファンドマネージャーになるまで)から得た学びについても書かれているのですが、省略。

この記事を読んでいるあなたも、たぶん「早く投資の具体的な方法を教えろや!」と思っているでしょうから…興味があればぜひ本書を読んでみてください。

この記事で次に取り上げるのは「投資と投機」についてです。

投資の投機の違いって、よく言われることですがイマイチぴんとこないですよね。本書では農地に例えてわかりやすく教えてくれています。

まず、世の中にある情報の多くは「投機」かひどい場合は「詐欺」です。

そもそも本や雑誌、メディアの多くは誰にでもわかりやすくしないといけません。結局、読んだ人に「これなら自分にも結果が出せる!」と思ってもらわないといけませんから。どうしても簡単にできるように書くので、本当に大切なことが書けないことが多いそうです。

確かに、最近本屋に行くと、誰でも簡単に株で稼ぐとか、〇〇するだけで1億円とか、そういうタイトルが増えた感じがあります。

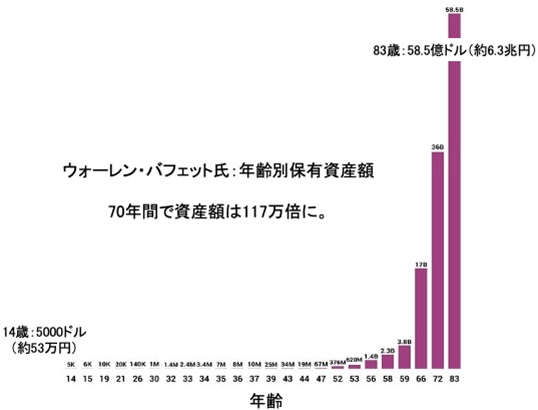

これは世界一の投資家、ウォーレン・バフェットの資産推移のグラフなのですが、見ての通り、50歳くらいまでほぼゼロ。14歳から投資を始めたのですが、大きく資産が増え始めたのは50歳以降。投資歴36年の大ベテランになってからです(もちろんこのグラフは桁違いで、見えないほど少ない30代の資産も一般人からしたら大金です)。これを見ると、○年で資産数倍とか、○○だけで5億とか、まあ、投資を甘く見てますよね。

奥野一成さんは投資と投機の違いを「農地」に例えられています。

あなたが農家さんで、農地を買う時、なにを考えるでしょうか?

農地に作物を植え、それが育ったら刈り取って販売し、売上を上げる。そうであれば、大切なのはその土地でどれだけの農作物が取れるかです。

一方、こういう人もいます。例えば、「今この農地は安いから、他の人に転売すれば高く売れて利益が出るな」といった感じです。

これが投資と投機の違い。どちらが投資で、どちらが投機かはわかりますよね。当然、その土地から得られる作物について考えるのが投資、売却したときの差額を考えるのが投機です。

そう考えると、ほとんどの人がやっている投資は「投資っぽい投機」ということになりますね。だって投資する時、いちばん大切なのは「その株がこれから上がるのか?」ですよね。

僕もそうです。長期投資を考えていますが、頭の中では売却したときまでに得られた配当金と株価の値上がり益。そこを考えてしまいます。まあ現実問題、ほとんどの場合いつか売却するわけですが、そこを見て株を買うのは投機。その企業の価値を見極める投資とは違いますね。

ウォーレン・バフェットが師と仰ぐベンジャミン・グレアムは

株式市場は短期的には人気投票の場に過ぎないが、長期的に見れば「価値」の計測器として機能する

と言いました。短期的な株価の変動から利益を得ようとするのは、人気投票の結果を予想しようとしているだけで、その企業の価値を見極めようとしているわけではない。

つまり、その企業に価値がある限り永久に投資し続けるのが投資家。ある程度株価が上がったら利益を得ようとするのはマネーゲーム、投機です。

僕がやっていたことは「投資っぽい投機」だった…価値ではなく株価を見ている時点で投資ではなかった…そんな事実を突きつけられたところで、投資先を見極める3つの基準を見ていきたいと思います。今持っている株も、この3つの基準で考え直してみよう…

長期投資(永久保有)できる企業の選び方

本書では長期投資、ただ長期で保有する投機ではなく、価値を見極めて永久に保有するつもりで”投資”する企業の選び方として、3つの基準を教えてくれます。本書の後半約150ページくらいを割いて、その3つの基準とその基準を知った上で投資で成功する方法を詳しく教えてくれています。

とはいえ、その全部をここで書いても仕方がないので、僕が自分で保有している株の場合で考えてみることにします。詳しくは本書を読んでみてください。特に、妻よ。本書を読むんだ…リビングに置いとくから…

本書では「構造的に強靭な企業」に投資しようと教えてくれています。「構造的に強靭な企業」とは、次の3つの要素を兼ね備える企業のこと。

僕が保有している株の中でも、長期投資を誓っている「ディズニー」「コカ・コーラ」「アップル」で考えてみます。

長期投資の基準1:付加価値の高い産業であること

付加価値とは「本当に世の中にとって必要か?」ということです。当然、必要性が高いほど、付加価値が高い。例えば、石ころは別に欲しいと思いませんが、それを砕いて他の材料と混ぜてセメントにすれば、建設業者にとっては必要な素材になりますよね。セメントは石ころに高い付加価値を付けた商品、と言えます。

その点で「ディズニー」を見てみましょう。ディズニーがないと生きていけない、という人は少ないと思います。でも、ディズニーランドのようにかけがえのない体験を与えてくれる場所、トイ・ストーリーのように大切なことを学ばせてくれる名作は、他に変えられません。ただの映画やテーマパークとは違います。たまにヒット作を出す映画製作会社より、何十年も経って未だにリメイクされたり、グッズ化されたりする歴史的名作を持っているディズニー。

民間伝承のように無料で浸透しているものを映画化して世界中で収益化(映画にして、グッズにして、さらにテーマパークで展開。一巡したらリメイク…)、かなり付加価値が高い産業だと言えそうです。

続いて「コカ・コーラ」乱暴な言い方ですが、ただの砂糖水を世界中に流通させているわけですから、問答無用で付加価値が高いと言えます。僕が黒い砂糖水を作っても、コカ・コーラほど売れることはありえません。ただ、絶対に必要か、と言われると微妙かもしれません。特に最近は健康ブームで、炭酸飲料には逆風。コカ・コーラは健康ブームにも対応していっているので、そのへんは投資家として、ちゃんと調べて評価していかないといけませんね。

そして「アップル」僕が今使っているのはiMac、仕事ではMacBook、そしてポケットにはiPhone。ビジネス、マーケティングに詳しい人なら、付加価値と聞いて真っ先にアップルを思い浮かべるという人も少なくないでしょう。パーソナルコンピューターと呼ばれるものを初めて世界に送り出した企業です。世界中の人のポケットに携帯電話ではなくスマートフォンが入っているのは、アップル製品に圧倒的な付加価値があったからにほかなりません。

1つ目の要素「付加価値の高い産業であること」については、僕の保有銘柄はクリアできました。逆に付加価値がない産業ってなんでしょうね。本書で紹介されているのは自動車産業。自動車そのものには付加価値がほとんどなく、”移動したい”というニーズを解決しているだけです。移動したいというニーズで考えると、会社はリモートワークでいいし、買い物はAmazonでいい。ライドシェアやタクシーで十分。そう考えると、自動車の付加価値は小さそうです。

長期投資の基準2:圧倒的な競争優位性があること

2つ目の要素は「圧倒的な競争優位性があること」これは高い参入障壁とも言われています。

付加価値が高いということは、つまり利益が出やすいということです。タダ同然の石を砕いて混ぜるだけでセメントとして売れるなら、ビジネスとしてはおいしいですよね。

だから当然、同じビジネスをしようと考える人が増えます。最近だとAIや電気自動車がそうですね。10年前までAI専門の企業も電気自動車専門メーカーもほとんどありませんでしたが、経済ニュースを見ていると毎日のように新しい企業がAIや電気自動車に取り組んでいます。付加価値が高いビジネスほど、長期的に事業を発展させるには参入障壁が必要なのです。

では「ディズニー」を考えてみましょう。競争優位性という意味では、ディズニーは最強クラスだと思います。ミッキーマウスの地位を脅かそうだなんて、誰も考えないでしょう。世界中のアパレルメーカーが、ミッキーマウスをTシャツにプリントするためだけに多額の使用料を払っています。似たようなデザインを使ってほぼ同じものを作ることもできるはずですが、そうしないのはミッキーマウスじゃないとダメな理由があるからです。ちょっと有名なデザイナーが良いキャラクターを作ったくらいじゃ全然ダメなんです。

とはいえ、コンテンツ、映画ではネットフリックスなどの競合としのぎを削っている状態。何十年も前から存在する歴史的名作を大量に持っているという強みがありますが、新しいコンテンツでは常に挑戦しなければいけません。これについてはディズニーの決算書でどれだけコンテンツに投資しているかをしっかりチェックしないといけませんね。

続いて「コカ・コーラ」コカ・コーラ、スプライト、ファンタ、ジョージア。こうした誰もが知っているブランドをいくつも持っています。そして一つ一つは競合も真似できるでしょうが、本当の参入障壁はコカ・コーラが持つ圧倒的な生産能力、流通能力だと思います。今さら何百億円も投資して、コカ・コーラの牙城を崩そうとする起業家は、現れなさそうですね。

そして「アップル」これは判断が難しい。たしかにアップルには圧倒的な競争優位性があります。しかし市場が魅力的すぎて、競合がめちゃくちゃ多い。アップルのブランド力は競合がちょっと機能面で上回ったくらいで崩れるものではありませんが、毎年アップデートされる電子機器の中で常に最先端を走り続ける必要があります。といっても、最近はプライバシー保護など、技術面以外でも業界をリードしようとしているようです。

アップルが圧倒的な競争優位性を保ち続けられるか、これは投資家として見続けないといけません。

”圧倒的な”競争優位性というのは難しいですね。書いていて思ったのは、ノボノルティクスという製薬企業。ここは確か、糖尿病治療に使われるインスリンを初めて商業化して、今も大きなシェアを持っています。医薬品はただでさえ参入障壁が高い上、インスリンの分野でノボノルティクスに挑もうという企業はなかなかいなさそうです。

長期投資の基準3:長期的な潮流があること

そして3つ目が「長期的な潮流があること」です。本書ではこれがいちばん大切だとして詳しく書かれているのですが、「不可逆的であると言い切れるもの」を長期的な潮流がある、としています。

例えば人口動態です。人口動態は今後数十年、かなりの精度で予測されていて、基本的に日本は人口が減少して、世界、特にアフリカやインドで人口が伸びていくことはほとんど疑いようがありません。

あと本書で紹介されているのは「長生きしたい」という欲求。これも基本的にはなくなりません。40歳まで生きられたら長生きと言われた時代もありますが、今さらその時代には戻れないですよね。

ノボノルティクスは”長期的な潮流”でも強いですね。糖尿病は中間層に多い病気ですが、途上国の発展によって世界人口の増加以上のスピードで中間層が増えています。当然、糖尿病患者数は根本的な治療法が見つかるまで年々増えていくでしょう。となると、ノボノルティクスのビジネスもどんどん拡大していくはずです。

ここで大切なのは、短期的な”ブーム”ではなく、データから見て明らかな事実から長期的な潮流を判断することです。

「ディズニー」はどうかというと、まずディズニーは人口が増えている東南アジアでの事業が拡大しています。そしてディズニーの顧客は主に中間層。たまに映画を見たり、記念日にディズニーランドに行ったりする人達ですね。つまりディズニーは人口増加という長期的な潮流に乗ることができると言えそうです。

「コカ・コーラ」と「アップル」も同じように考えることができます。どちらもアメリカの企業ですが、アメリカ以外の長期的に人口が増えていくであろう国での売上が増えています。しかしアップルについては、東南アジアではそこそこのシェアを持っているものの、アフリカや南米は少し弱い印象です。今後人口増加はアフリカや南米が中心でしょうから、ここでシェアを獲得できるかが大切です。

本書では長期投資にふさわしい銘柄を見つける3つの要素の中で、「圧倒的な競争優位性があること」と「長期的な潮流があること」をかなり深堀りしてくれています。

僕が保有している銘柄について、とりあえずディズニー、コカコーラ、アップルは大丈夫そうですが、他に保有している銘柄の中にはちょっと不安なものもありました…もちろんディズニーなども簡単に振り返っただけなので、ちゃんと深堀して精査しないといけません。でも逆に、今回の3つの基準に合わせて、自身を持って長期投資できそうなものも見つかりました。

長期投資に必要なスキル

本書では為替リスクの考え方(やっぱり超長期投資で考えると米国株や、これから伸びる途上国への投資が多くなるよう)、暴落時の考え方やPERなどの株価指標の使い方、「超長期投資のつもりで投資した銘柄を売るとき」のこと、そして、個人投資家が大好きな「配当」の役割など、投資にとって大切なことを色々教えてくれています。

それらがみっちり書かれている5章、6章は定期的に読み返したい内容。まさに「教養としての投資」で、知っておくだけで資産形成が有利になる内容です。その中から最後に一つ、「個別株に投資していい人」について簡単に紹介して終わろうと思います。

本書は多くの本と違って、投資について甘いことは言いません。誰でも稼げるとか、インデックスファンドを長期で積立すればOKとか、そういうことじゃないんです。

実際、投資は簡単ではない、というメッセージは本書の随所に登場します。投資する銘柄を選ぶときは、5年以上かけて自分が立てた仮設が正しいか数年分の決算書を見て革新してから投資するなど、個人投資家にはなかなか真似できないことも言います。

当然、誰にでも株式投資をすすめているわけではありません。難しく厳しい株式投資で、資産を増やすには、どんなスキルが必要でしょうか。

それは、会計です。

代表的なものは簿記。株を専門的に学ぶなら証券アナリスト一次試験を通過できる程度の知識を身に着けてから、個別株への投資を始めましょう。

本を読むと、投資は誰でもできるという意見のほうが多いように思えますが、そんなことはありません。投資はプロフェッショナルの仕事です(金融業界でも証券アナリストと言うと、かなり高給の職種ですよね)。

やってはいけないのが、「この会社のファンだから」や「配当や株主優待があるから」という理由で投資することです。

投資は資本を投じて、その資本を元に企業がより多くの価値を生み出してくれることが大切です。自分がファンであるかどうかは関係なく、その企業がちゃんと社会に価値を生み出しているか、今回紹介した「参入障壁があるか」「長期的な潮流があるか」といった基準を満たしているかが大切です。

配当や株主優待を重視した投資も、会計の知識がないが故の誤解だと言います。配当も株主優待も、会社の大切な資本を”価値を生み出すこと”に使わず、投資家に返してしまう行為です。

本書ではもっと詳しく書かれていますが「配当はタコが自分の足を食べる行為」つまり、配当を出せば出すほどその企業の本来の価値は目減りしていくと言います。

僕が持っている銘柄、けっこう高配当銘柄が多いんですよね…でも確かに会計の知識がちゃんとあれば、配当や株主優待は企業価値を目減りさせる要因でさえないことがハッキリわかります。その点を考慮した上で、今持っている高配当銘柄について考え直さないといけませんね…

さて、今回はここまで。かなり長い記事になってしまいましたが、僕なりの投資について、今保有している株について、考え直すきっかけになりました。

1年以上前に読んだ本ですが、忘れている部分も多いですし、個別株に色々投資して深く理解できるようになった部分もたくさんあります。

「ビジネスエリートになるための教養としての投資」はこれからも投資のバイブルとして、定期的に読み返そうと思います。

それでは、人生100年時代に向かって。自分にあった資産形成を学び、実践していきましょう!

この記事を書いた人

- かれこれ5年以上、変えることなく維持しているマッシュヘア。

座右の銘は倦むことなかれ。

最新の投稿

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする 資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解

資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解 資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資

資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資 実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

コメント