こんにちは。夫です。

この記事は2022年1月末に書いているのですが…いやあ、米国株式市場はどんどん下落していますね。これまで投資・資産形成の記事を夫婦揃ってたくさん紹介してきましたが、当然僕たちも資産の大部分を投資に充てています。なのでこの1ヶ月で結構資産が減ってしまいましたが、こんな時こそ本を読み、学びながら冷静に行動したいですね。

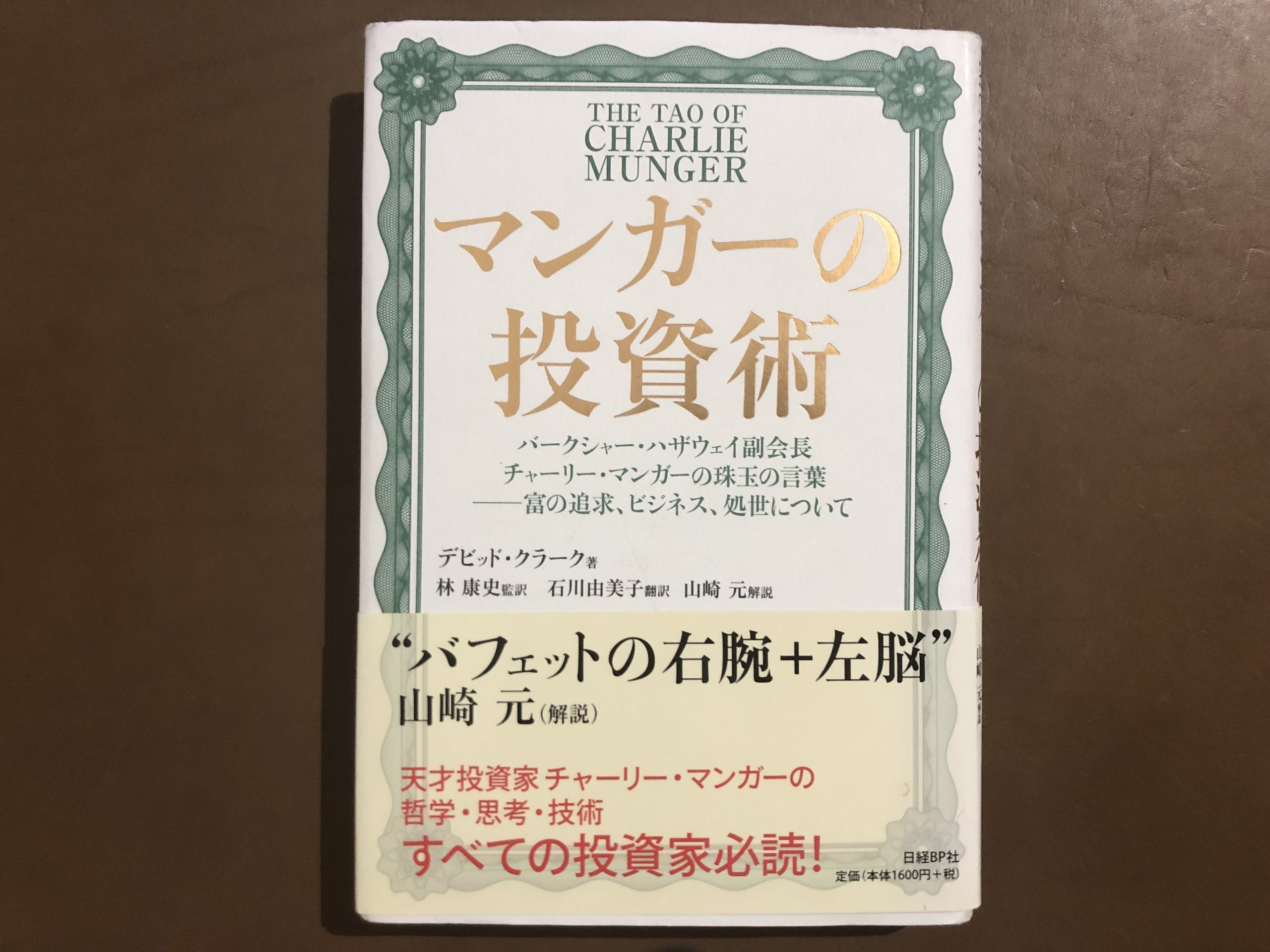

ということで今日紹介するのは「マンガーの投資術」。

世界一の投資家、投資の神様と呼ばれるウォーレン・バフェット率いるバークシャー・ハザウェイの副会長で、バフェットの右腕&左脳と呼ばれるチャーリー・マンガーの言葉が並べられた名著です。

本書の最後に山崎 元氏の解説が載っています。山崎 元氏は楽天証券の研究員として投資メディア「トウシル」でもたくさんの記事を書いているので、ご存知の方も多いかもしれません。

本書の内容を紹介する前に、彼の解説から少し引用したいと思います。

(チャーリー・マンガーは)一般的には、”バフェットの右腕”と呼ばれる人物だが、本書を読むと、彼は、それ以上の”バフェットの右腕&左脳”とでも呼びたくなる、もっと重要な存在であることがわかる。

これまで、一般にはバフェットのものとして伝わっていた考えの多くが、実は同時にマンガーのものでもあり、むしろ七歳年上のマンガーがバフェットに多くの感化を与えていたのではないかと思われる節がある。

引用:マンガーの投資術

株式投資をしていてウォーレン・バフェットを知らない人はいないでしょう。でもチャーリー・マンガーの知名度はかなり劣ります。山崎 元氏曰く、チャーリー・マンガーは「世間の注目度が不当に低い」が、重要人物だと言います。本書を読めばその通りだということがよくわかります。バフェットの言葉と思っていたものが、実はマンガーのものだったりするんです。

ウォーレン・バフェット自身も、チャーリー・マンガーについて「グレアムの考え方の限界を越えるには、彼の思考の力が必要だった」と言っています。グレアムは「バリュー投資の父」とも呼ばれ、若きバフェットが師事した人物。

グレアムの考え方をざっくりいうと、本質的価値より低く評価している銘柄を見つけて投資し、本質的価値まで上がったら売るというもの。ウォーレン・バフェットは「好きな保有期間は永遠」と言っていますが、グレアムの手法だと本質的価値になった時に売る必要があるわけです。

企業の長期的な成長ではなく、今の評価(株価)と今の価値に目を向けるグレアムの手法は、時代と共に通用しにくくなりました。そのことがよく表れているのが、ウォーレン・バフェットの次の言葉です。

そこそこの事業を割安で買うより、素晴らしい事業をそこそこの値段で買ったほうがいい。

グレアムの考え方なら、そこそこの事業を割安で買って、正当に評価されたら売る方が良い。でもバフェットは、素晴らしい事業であれば割安で買う必要はないと言っているんです。今割安じゃなくても、長期的に成長を続ける素晴らしい企業なら、いずれリターンを生んでくれるということです。

そして本書の中にもありますが、このウォーレン・バフェットの投資哲学を創ったのが、チャーリー・マンガーの言葉なんです。「そこそこの事業を〜」という言葉は、一般にバフェットの言葉して広がっていますが、実はチャーリーがバフェットに言った言葉なんですね。

世界一の投資家、投資の神様と呼ばれるウォーレン・バフェット。その投資哲学に大きな影響を与え、右腕&左脳の役割を果たしたチャーリー・マンガー。

彼の言葉は、今のように株式市場が下落して「このまま投資していて良いんだろうか、、」「間違った投資をしているんじゃないだろうか、、」と不安になる時にこそ知っておきたいものばかりです。

ということで、前置きが長くなってきたので本書の中から僕の心に刺さったマンガーの名言をいくつか紹介していきます!人によっては全く違う言葉が刺さると思うので、ぜひ本書を読んでみてくださいね。

チャーリー・マンガー珠玉の名言

以前紹介した「サイコロジー・オブ・マネー」では「大きなリターンを得ることより破綻しないことを目指す」ことの大切さを教えてくれました。

「サイコロジー・オブ・マネー」では優秀で成功した人なのに、最後には全てを失った人のエピソードがいろいろと紹介されていましたが、チャーリー・マンガーのこの言葉も同じことを言っていると思います。

資産形成において「賢くあろうとする」とは、より大きなリターンを上げ、より早く、より大きな資産を築こうとすることだと思います。でもそうした人の多くが破産して全てを失っていきました。

ウォーレン・バフェットが世界一の投資家と呼ばれている理由は、世界一のリターンを上げたからではありません。世界一長く投資を続けているからです。そのためには、賢くあることより、馬鹿なことをしない方がずっと重要だったはずです。

投資の大原則といえば「長期・積立・分散」でしょう。多くの本で、この3つさえ守れば絶対にうまくいくと紹介されています。米国金融の大御所バートン・マルキールとチャールズ・エリスの共著「投資の大原則」でも、徹底して分散することを勧めていました。

しかし、チャーリー・マンガーは分散投資を「気が違っている」とまで言います。これについては最近投資を始めた人は受け入れにくいかもしれません。もちろん、ただ平均的なリターンを得るだけなら分散投資は効果的です。銘柄分析や投資手法を学ばず、楽に資産を作りたいなら最高の選択肢でしょう。

でも、マンガーのように銘柄を分析し、長期で保有する銘柄を選ぶ懸命な投資家にとって、分散投資は非効率的なのです。50銘柄も保有したら、それぞれの会社について深く分析することができなくなってしまいます。

投資の格言に「卵は一つのカゴに盛るな」というものがありますね。僕も最近知ったのですが、この言葉には続きがあったんです。もともとはマーク・トウェインの言葉らしいのですが…

「卵は一つのカゴに盛るな」と愚か者は言う。これでは「金を分散し、注意を分散させよ」というに等しい。賢者は言う。「卵は一つのカゴに盛り、そのカゴをよくよく見守れ」と。賢者は投機を戒める。

「卵は一つのカゴに盛るな」というのは愚か者のセリフで、賢者は一つのカゴに盛ってよく見守れと言っているんです。分散投資して放ったらかしにするより、ちゃんと考えて選び抜いた銘柄に投資し、その企業の状況を常に見守っておく方が良いということですね。

全員にとってベストではないでしょうが、分散投資を盲信する最近の風潮も考えものかもしれませんね。

小切手口座とか1000万ドルとかは無視してください。単純に、現金をちゃんと確保しておけということです。ここ数年の米国株の上がり方は歴史的にみても凄まじかったので、現金で保有しておくと勿体無い!もっと投資しないと!と思って余剰資金の大半を株式に投資している人もいるかもしれません。

でもこれはおすすめできません。全部を投資していたら、チャンスを見つけたときに行動できないからです。

わかりやすいチャンスは大暴落ですね。株価が大きく下落したタイミングで投資できたら、その後のリターンは何倍にも膨れ上がることがあります。でも余剰資金がないと、暴落する株価を見ているしかありません。

下落したところで売るのは投資で一番やってはいけないこと。大暴落をチャンスに変えられるのは、常に現金を余分に持っていた人です。

17世紀のフランスの数学者パスカルは「人類の問題はすべて部屋の中で一人静かに座っていることができないことから生じる」と言ったそうです。チャーリー・マンガーも同じように考えているようですね。

投資において、待つことは本当に難しい。それがよくわかるのが、過去に起こったバブルです。バブルでは上がり続ける株式を見て、みんが我慢できなくなってしまうことで起こります。「周りの人が株で儲けているんだから俺も…」と待ちきれずに投資する人が増えた結果、みんな現金を株などバブルの資産に投じます。結果、現金がなくなってもう株を買う人はいなくなります。買う人がいなくなれば、株価は下がるしかありません。これがバブル崩壊ですね。

チャーリー・マンガー、そしてウォーレン・バフェットを伝説にしたエピソードは、ITバブルから身を引いたことだと思います。当時、上がり続けるハイテク株から距離をとった彼らを、多くの投資家が「時代遅れ」と嘲笑しました。

しかし、彼らはチャンスが来るのをじっと待っていたんです。結果、ITバブル崩壊後、売られまくった株式を割安で手に入れることで、資産を大きく増やしました。

投資に限らずなんでもそうですが、多くの人は「唯一絶対の正解」を求めてしまいます。

ネットメディアの記事や本でも「たった一つの〜〜」とか「唯一の〜〜」とか、そういうものをよく見かけますよね。「学び続ける知性」では、そういうインスタントなノウハウに傾倒してしまうのは危険だと言っていました。

投資で成功するために必要な要素は無数にあります。企業の実態を知るためのビジネス知識、会計知識はもちろん、金融や経済、政治の知識も必要でしょう。どんな企業もテクノロジーと無縁ではいられませんから、テクノロジーの知識も必要かもしれません。

でも、平均的なリターンを求める個人の資産形成なら「全世界株式インデックスファンドに長期で積立」で十分じゃないか?と思うかもしれません。

確かにそういう人は多いですし、僕もそう思います。しかし、実際に長期で積立し、資産形成をするにはもっと多くの知識が必要になります。ただこの言葉だけを知っていても、30年、50年という長期の間に起こる暴落や長期の停滞、税制など環境の変化に対応できません。暴落したときに暴落した理由を理解し、状況を把握して納得するだけの知識がなければ、積立をやめてしまう人がほとんどだと思います。

レバレッジETFが最強とか、GAFAMだけ持ってればいいとか、積立だけでOKとか、いろんな意見がありますが、残念ながら株式市場に唯一絶対の正解は存在しません。人気YouTuberとチャーリー・マンガーの言葉、どちらかを信じるなら、僕は後者です。

アメリカでは政治家も中央銀行の職員も、株価を非常に大事にしています。株価を支えるために、一見矛盾した行動を取ることさえあります。2020年と2021年の株式市場を見ていたらよくわかりますね。

資産効果とは、マンガーが言うように、株価の上昇が実体経済に良い影響を与えるという本来とは逆に働く効果のこと。普通は経済が良くて株価が上がるのですが、株価が上がることで人々の消費マインドが改善して、実際に経済が良くなるということですね。

僕はこの言葉を自分への戒めと捉えました。数年前から投資している人の多くは、かなり資産が増えていると思います。でも僕の場合、この資産は老後や遠い将来の選択肢を増やすためのお金です。なので、株価が上がったことに喜んで消費マインドが高まってしまったら意味がないんです。

チャーリー・マンガーが言うように、資産効果が一般に考えられているより大きいなら、僕たち投資家は注意しないといけません。増えた資産に浮かれて老後資産を無駄に使ってしまいかねないからです。

まさしく最初に紹介したウォーレン・バフェットの名言「そこそこの事業を割安で買うより、素晴らしい事業をそこそこの値段で買ったほうがいい」の元ネタとなった発言ですね。

この発言を具体的な例で見てみましょう。

「年間成長率が15%、株価収益率が20倍、1株利益1ドル」のA社と「年間成長率8%、株価収益率が10倍、1株利益1ドル」のB社があったとします。その他の要素は一切省いて単純化しますが、一般的なバリュー株投資の考え方であれば、割安なB社の方に投資妙味があります。

では10年後にどうなっているかを見てみましょう。

A社は年間15%成長するので、1ドルだった1株利益は10年で4.05ドルになります。一方、年間8%で成長するB社の1株利益は2.19ドルになります。もしも株価収益率が同じだったら、株価がどうなるか考えてみてください。

A社の最初の株価は、1株利益1ドルで株価収益率20倍なので、20ドル。B社は同じように計算して10ドルです。

10年後、A社の株価は1株利益4.05ドルで株価収益率20倍なので、81ドルになります。株価4倍を超える大きなリターンになりました。一方、B社は1株利益2.19ドルで株価収益率10倍なので、21.9ドル。2倍になっていますが、A社の方が大きなリターンを生みました。

このことから、チャーリー・マンガーの投資哲学は、バリュー株投資とグロース株投資のハイブリッドであることがわかります。

グレアムの考え方を引き継いだウォーレン・バフェットなら、間違いなく割安なB社に投資していたでしょう。でも、チャーリー・マンガーと出会ったバフェットは、将来の成長を加味してA社に投資するようになりました。

「投資で一番大切な20の教え」ではバリュー株投資とグロース株投資について、どちらも本質的価値を中心に、過去に向いているか未来に向いているかの違いだと言いました。なにかと対比させられるバリューVSグロースですが、区別する必要はないのかもしれませんね。

投資と関係のない言葉ですが、非常に含蓄ある言葉だと思ったので紹介します。僕はマーケティング関係の仕事をしているので、1つ目のルールについてはまさにその通りだと思います。自分が好きじゃない商品、自分がお金を出してでも買いたい商品以外をうまくマーケティングすることはできないんです。

代理店時代はこのジレンマに苦しみましたが、今は事業会社で自分達の商品をマーケティングしているので、仕事の楽しさは100倍です(笑)

尊敬しない人と働くことも、成長を阻害してしまう要因ですね。人はどうしても周りの人の影響を受けます。「最も親しい5人の平均があなた自身である」なんて言葉もあるくらいなので、尊敬できる人、目標になる人、自分より優れた人といっしょに働いたほうが満足度も、知性も能力もどんどん上がっていくでしょう。

本書の後半ではチャーリー・マンガーの家族観や人生観、学びについての言葉がたくさんあるのですが、その中でいちばん好きな言葉がこれです。

チャーリー・マンガーは自分で「私の経験から言って、いつも考え、本を読み続けていれば、働く必要がない」とまで言います。

投資でいちばん偉大な力は?もちろん「複利」ですよね。Intro Booksでも投資本を紹介する時はほとんど毎回、複利の話が出てきました。

そして、複利はお金以外でも偉大な力です。ここでマンガーが言うのは知識の複利ですね。猛烈に勉強して、猛烈に働く必要はありません。毎日少しずつ賢くなること。少しでも良いから学び続けること。これを何十年も続けると、知識の複利効果で莫大な知恵を生んでくれます。

知識の複利効果については、よく本を読む人なら実感があるのではないでしょうか?毎日何かしらの本を読んでいると、理解力が高まって難しい本でも読めるようになりますし、何万冊もある本の中から自分に必要なものを見つけやすくなってきます。すると本から学べることも多くなって、、という好循環が回りだせば、知識の複利効果がはじまった証拠だと思います。少額の積立でも50年で莫大な富になるのですから、知識がどれほど莫大な知恵になるのか、楽しみで仕方ありません。

賢人の言葉に耳を傾け、ゆっくり進む

ということで今回は「マンガーの投資術」から、ウォーレン・バフェットの右腕&左脳と呼ばれるチャーリー・マンガーの言葉を紹介しました。

紹介したのは一部でしたが、どれも印刷してデスクに貼っておきたいものばかり。特に最後に紹介した「夜眠るときに、朝起きた時より少しだけ賢くなっている」は座右の銘にしたいくらいです。

僕はまだ投資で資産形成を始めて数年しか経っていないので、大きな下落も長期の停滞もほとんど経験していません。ITバブルは記憶にありませんし、リーマンショックも遠い外国の話としか認識していないので、その時にどう振舞うべきかは本から学ぶしかありません。

チャーリー・マンガーのように半世紀以上も投資で資産形成を行い、暴落や停滞、その他想像もできないようなトラブルを乗り越えてきた人の考え方は、僕たちがこれから半世紀以上かけて資産形成を行う中で、必ず役に立つタイミングがくるはずです。

ちょうど最近の下落でも、SNSで騒いでいる人をよく見かけますが、チャーリー・マンガーならどうするでしょうか?ようやく買い場が訪れたと、しっかり貯めていた現金で株を買う?それともまだ何もしない?そんな風に考え方の軸を一つ増やすことができたことが、本書を読んで得た最大の価値です。今回得た知識も、資産といっしょに何十年もかけて複利成長させていきたいですね。

本書にはより具体的な投資先の選び方や経済・金融の考え方に関する言葉も出てきます。世界一の投資家の右腕&左脳の知恵を借りたい方は、ぜひ読んでみてください。

この記事を書いた人

- かれこれ5年以上、変えることなく維持しているマッシュヘア。

座右の銘は倦むことなかれ。

最新の投稿

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする 資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解

資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解 資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資

資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資 実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

コメント