こんにちは。夫です。

今日紹介する本はすごいですよ。投資やってる全員、資本主義社会に生きる人なら、絶対一度は読んだほうがいい本。個人的には、小学校で行う投資、資産形成の授業でテキストとして取り入れたほうがいいと思います。なんでそこまで言うのかはおいおい説明するとして、、、今日紹介するのは「投資の大原則」です。

以前、「ウォール街のランダム・ウォーカー」という本を、3回にわたって、たっぷり3万文字も紹介しました。

僕は個別株投資もやっていますし、この本の内容に100%賛同し、全てそのとおりにしよう、とは思っていません。ですが、この本が僕の投資、資産形成に影響を与えたのは確か。

そして今日紹介する「投資の大原則」は、ウォール街のランダム・ウォーカーの著者バートン・マルキール氏と、敗者のゲームの著者チャールズ・エリス氏の共著です。

「敗者のゲーム」は僕もまだ読んでいませんが、ウォール街のランダム・ウォーカーと同じくらい、投資家の間では定番の一冊です。市場平均に勝とうとチャートを分析したり、個別株を売買したりと多くの投資家がやっている投資を「敗者のゲーム」そして、この本で紹介されている投資法、つまり「勝者のゲーム」がインデックス投資、というコンセプトの本です。

「ウォール街のランダム・ウォーカー」も、ファンダメンタルズ分析やテクニカル分析、その他色々な投資戦略にNOを突きつけて、インデックス投資を最適解とする本でした。

つまり、バートン・マルキール氏も、チャールズ・エリス氏も、頑張って株価が上がる株を探し出したり、トレンドに乗って売買を繰り返すのではなく、ただひたすらインデックスファンドにドルコスト平均法で投資し続けるという”退屈な”投資を推奨されている方です。

ウォール街のランダム・ウォーカーは1973年、敗者のゲームは1987年に原著が書かれ、それから何度も改定され、今も読み続けられています。

ここ数年の上昇に乗って資産を増やした人が書いている本じゃないんです。ITバブル崩壊、リーマン・ショック、この10年右肩上がりの米国株が10年以上停滞した時期、まだETFもなく、売買手数料が何百倍もしていた時期、その頃から読み継がれている名著。

歴史的名著2冊を書いた著者が「投資の大原則」というタイトルで本を出せば、投資家としては読まないという選択肢はありません。

「ウォール街のランダム・ウォーカー」は500ページ近くあって、かなりアカデミックな本。僕はそういう本が好きですが、誰もが読むべき一冊ではないですよね。一方、この「投資の大原則」めちゃくちゃやさしい言葉で、凄くシンプルにかかれています。ページ数も少ないので、1,2時間でさらっと読めてしまう。それでいて本質的。小学校の投資の授業のテキストとしても使えそうなくらい簡単です。

本書を読めば、40年前から変わらない、おそらく40年後も変わっていない投資の原則、今日からやるべきことが見えてきます。

Q.投資を始めるのはいつ?A.今日から。

「今の米国株は割高だから、もう少し待ってから投資を始めたほうがいい」

「しばらく節約してまとまったお金ができたら始めよう」

そんな話を聞いたことがあると思います。

実際、投資の本の中には、まずは「生活防衛資金(給料が途切れてもしばらく生活できる最低限のお金)」を貯めてから投資を始めよう」と書いてあるものもあります。

僕自身、それは否定しませんが、本書の答えは、投資を始めるなら、とにかく早いうちがいいと言います。

その理由は、、、もちろん複利ですね。

複利について特別な説明はいらないと思います。

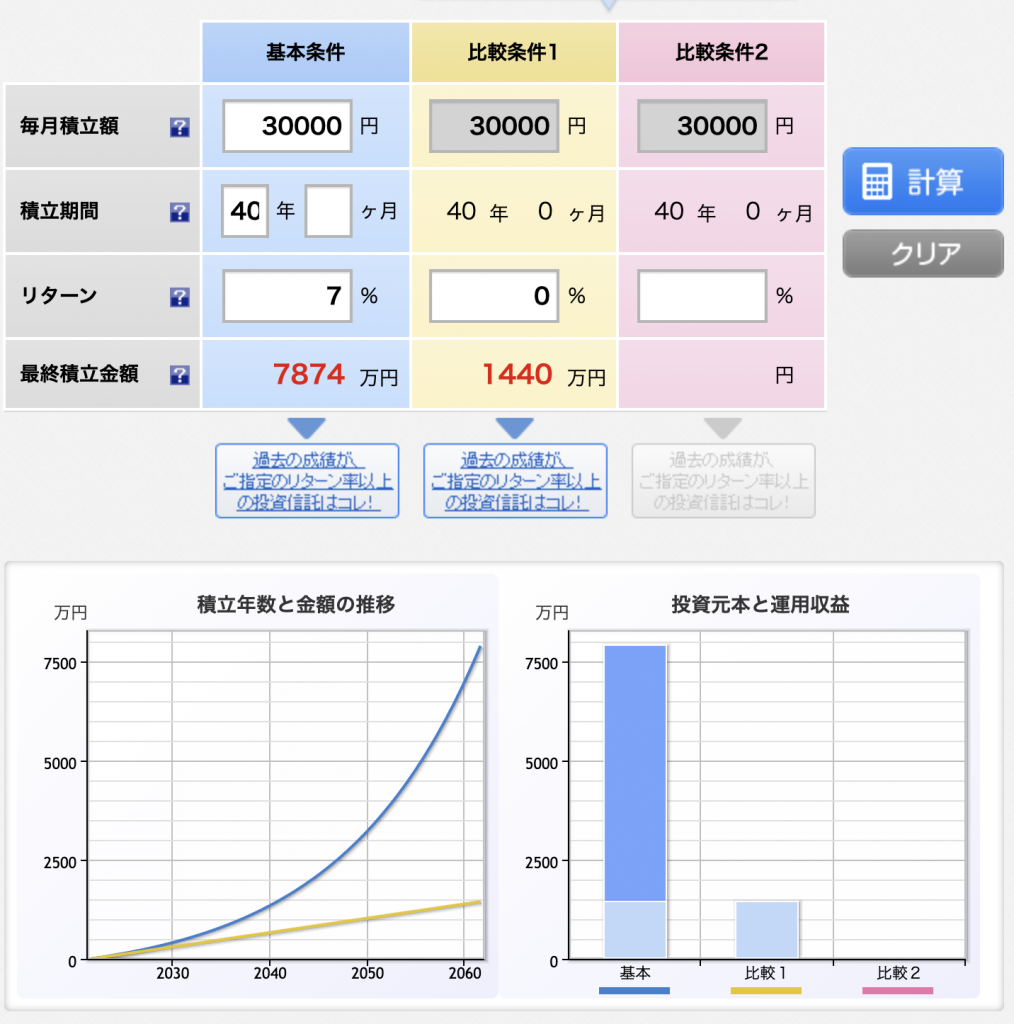

複利シミュレーション-毎月3万円を40年間、年利7%で運用した場合

もし毎月3万円を、ただ貯金していたら、40年後に資産は1440万円になっています。大金ではありますが、老後を安心して過ごせるほどではないですね。

一方、もし毎月3万円を40年間、年利7%で運用していたら7874万円にもなっています。これだけあれば、そこそこ豊かな老後が過ごせるんじゃないでしょうか。

年利7%だと、最初に投資した3万円は1年後に3万2100円にしかなりません。1年で2100円って、、全然魅力的じゃないですよね。

でも、翌年は3万円の年利7%じゃなくて、3万2100円の7%で、3万4347円になります。といってもまだ魅力的な額ではないですね。

最初に投資した3万円は、翌年に2100円増えました。次の年、さらに2147円増えました。では40年後、いくらになっているでしょうか?

答えはおよそ45万円。16倍近くに増えているんです。

利息にも利息が付いて、時間とともにどんどん膨れ上がる。これが複利のちからですね。

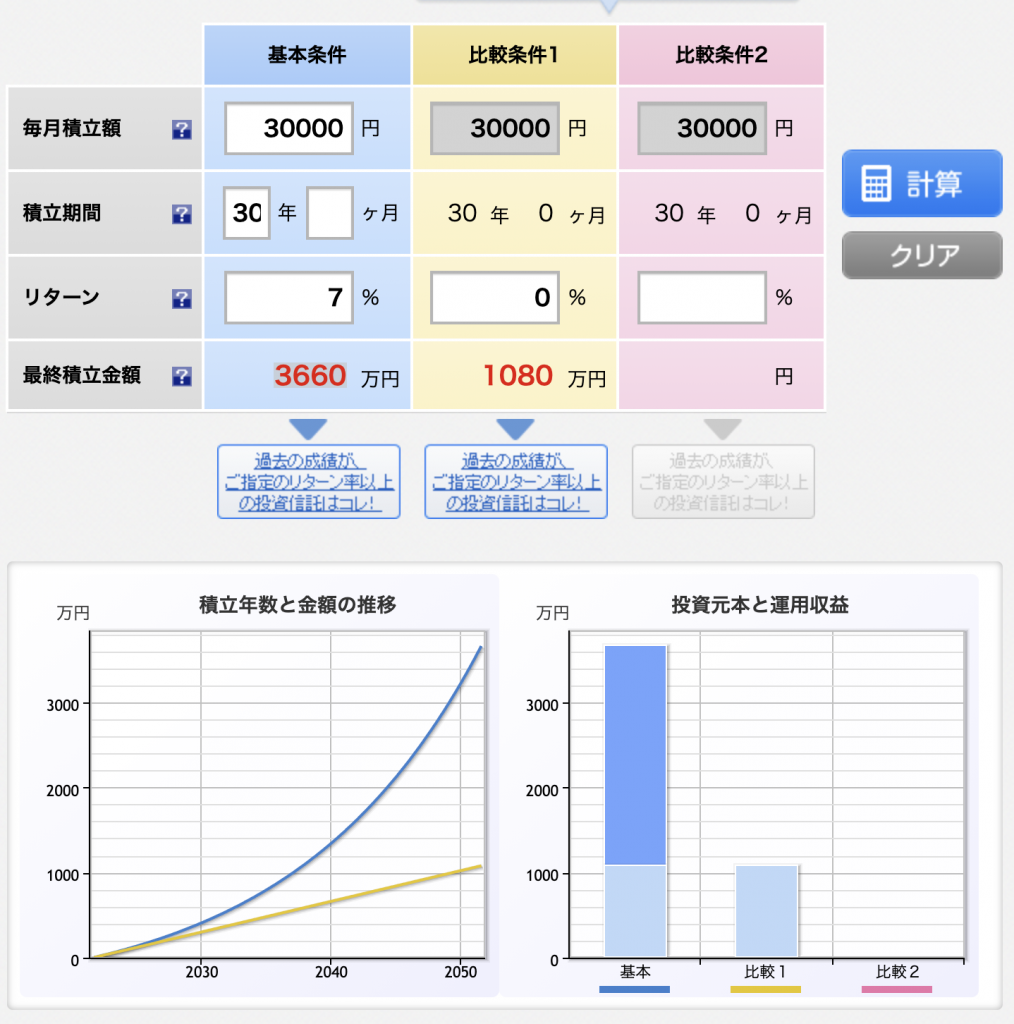

では、もし30年しか運用しなかったらどうなるでしょうか?

複利シミュレーション-毎月3万円を30年間、年利7%で運用した場合

毎月3万円を、年利7%で、30年運用した場合、3660万円。10年運用期間が短かったというだけで、資産は半分以下になってしまいます。

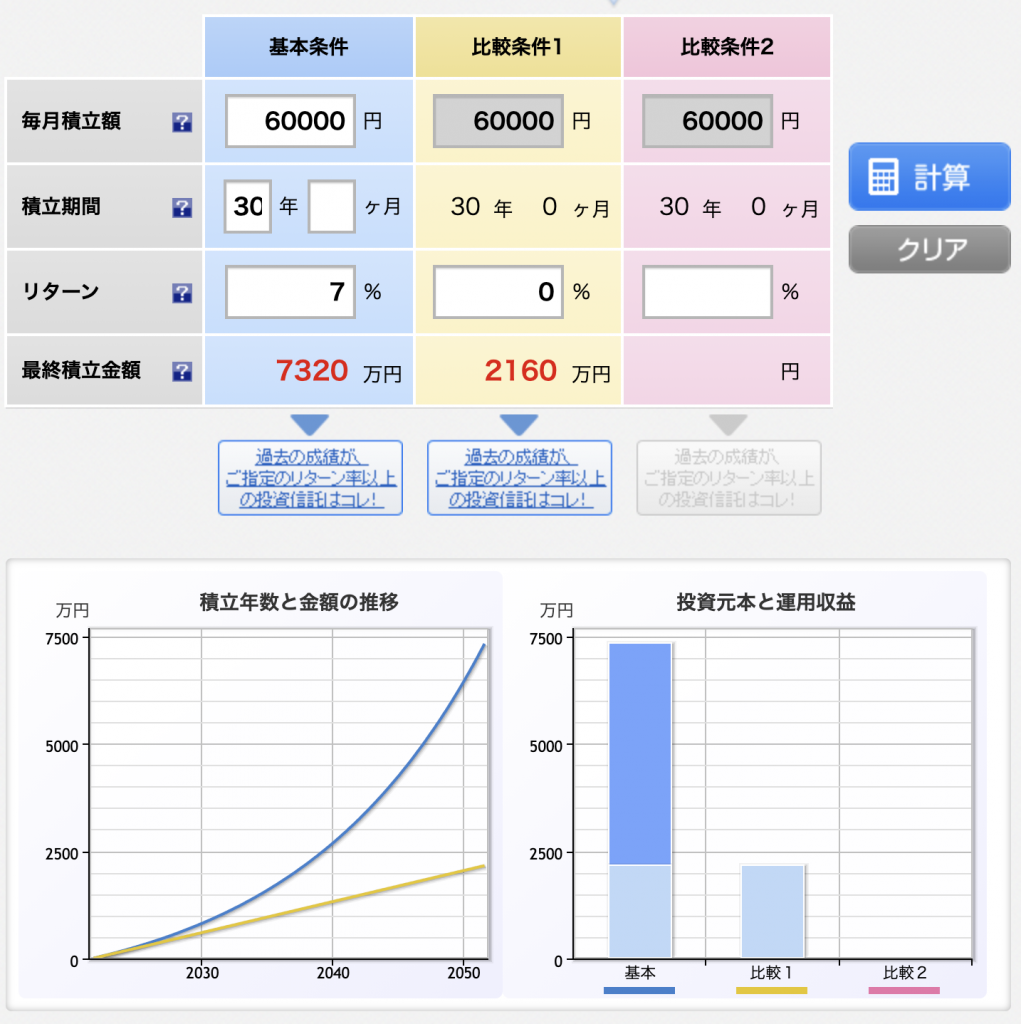

じゃあ、10年投資しなかった分、頑張って仕事をして、給料を上げて、毎月の6万円を投資に回したらどうでしょうか?

複利シミュレーション-毎月6万円を30年間、年利7%で運用した場合

答えはこちら。7320万円です。毎月6万円、倍も投資しています。運用期間は10年しか変わらないので、投資した元本は2160万円。当然ですが、毎月3万円を40年運用した場合の元本1440万円より、かなり大きいですね。

それなのに、資産額は毎月3万円を40年運用したほうが多いのです。

複利で最も強力なちからは、元本でも利回りでもなく、”時間”です。

だから、投資を始めるのに最適なタイミングは、今すぐ。一年でも、一日でも、運用期間を長くとったほうが良いのです。

この画像は楽天証券の「積立かんたんシミュレーション」で出したものです。数字を調整すれば自分の場合(自分が何年投資できるか、いくら投資できるか)で計算できるので、ぜひ使ってみてください。ちなみに、利回りは6〜8%くらいで設定するのが一般的なようです。

本書では、複利のちから、特に、できるだけ早く投資を始める重要性を示す2つの例を紹介してくれています。

100年後、2つの市はそれぞれ50万ドルを引き出すことができた。200年後の1991年、両市はそれぞれ合計額を受け取った。再投資し続けて約2000万ドルずつ。

100ドル札の肖像にもなっているベンジャミン・フランクリン。以前、プーア・リチャードの暦という本をIntro booksでも紹介しましたが、まさにアメリカの父と呼ぶべき人です。200年というと、人の人生ではちょっと長すぎますが、5000ドル(約50万円)が2000万ドル(約20億円)になる(しかも途中で半分引き出している)なんて、まさに「お金がお金を生む。そして、お金が生んだお金がまたお金を生む」という複利のちからを示しています。

一方、もうひとりの兄弟のジェームズは、退職後の資金を40歳から貯めた。ちょうどウィリアムがやめたときから。4000ドルを25年間貯め続け、投資合計は10万ドルにもなった。この兄弟が65歳になったとき、どちらのほうが多く貯めただろうか。

ウィリアムの資産は約250万ドル。ジェームズの資産は40万ドルに届かなかった。実際に投資した額はウィリアムのほうが少ないにもかかわらず、ウィリアムのほうが200万ドルも多く貯めた。

先ほど投資期間の違いで、毎月倍額も投資したのに資産額では及ばなかった例を紹介しました。これも良い例ですね。ウィリアムは後半の20年、ほとんど何もしていません。配当などが出たら再投資する。それだけです。投資したのは1年で約40万円なので、無茶な額ではありません。20歳のときに始めていたから、何億円という資産になったのです。投資において、時間の重要性がよくわかる例です。

さて結論。

もしまだ投資を始めていないなら、今すぐ始めよう。今月の3万円は、40年後の45万円です。今月投資を始めないということは、45万円を捨てるのと同じことです。

インデックスファンドを買え!

投資を始めるならできるだけ早く。今日始めたほうが良い。

それはわかったけど、何に投資すれば良いのか?

それについても、本書では明確な答えを教えてくれています。

その前にまず、「長期で市場に勝つことはできない」という話をします。

世の中には無数の投資手法、そして金融商品があります。

代表的なものが個別株ですね。

去年、S&P500は16%も上昇しましたが、アマゾン、アップル、マイクロソフトの3つは30%以上も上昇しています。そしてこの3銘柄を除いたS&P500のリターンは8%程度まで低下します。リターンが大きかった30銘柄を除いた470銘柄で指数を作ると、リターンはマイナスになってしまいます。

つまり、市場はゆっくり上昇していますが、その上昇はごく一部の個別株によるものだということです。

であれば、市場を引っ張る個別株に投資する、というのは賢い選択肢のように思えます。

ただ問題は、どの銘柄が市場を引っ張る個別株なのか、事前に知ることができない、という点です。

ここについてはウォール街のランダム・ウォーカーで詳しく紹介しました。ファンダメンタルズ分析もテクニカル分析も、将来の株価を予測する上でたいして役に立ちません。といっても、僕は個別株に投資しているので、完全に賛同しているわけではありませんが‥

では、プロが運用する投資信託やETFはどうでしょうか。

これも過去のデータから、市場に勝てないことがわかっています。もちろん、全てのプロが市場に負けているわけではありません。過去20年間では、27%の投資信託が、S&P500に勝っています。つまり、市場に勝てる3割未満の投資信託を見つけられるなら、S&P500を超えるリターンを得ることができます。

だたここでも問題は、どれが市場に勝つ投資信託なのか、事前に知ることができない、というところですね。

そもそも、なんで投資のプロ、数字に強く、才能に溢れ、一日中株式市場のことを考えている人が、市場平均に勝てないのでしょうか?

それはシンプルに、彼ら自身が市場だから、と言います。

市場平均はそもそも、プロの投資家と、僕たち個人投資家、その他株式市場に資金を投じる全ての機関の成績の平均です。そして株式市場を動かしているのは、多くの場合、プロの投資家です。

あるプロの投資家が市場平均に勝った、ということは、どこかの誰かが市場平均に負けているということになります。仮に全員が市場平均を超えるリターンを出せたら、市場平均も同じだけ上がるので、結局市場平均と同じになってしまいます。

プロの投資家の成績を全て足し合わせると、市場平均と同じになる。そのため、プロの投資家とはいえ、全員が市場平均に勝つなんてことはありえない。ここまでは納得ですね。

そしてこれは手数料を差し引く前のことです。

当然、プロの投資家に運用をお願いするということはコストがかかります。だいたいインデックスファンドの数倍から10倍程度。足し合わせたら市場平均と同じになり、手数料は数倍になる。

だから経費を含めると、7割以上のプロのアクティブな運用が市場平均に負けてしまうのです。

じゃあ、やっぱり世界一の投資家ウォーレン・バフェットは例外中の例外、ということでしょうか。彼は過去何十年にもわかり、年平均リターンで市場を大きく超えています(もちろんバフェットも市場平均に負けることはよくある)。

勘違いしてはいけないことは、ウォーレン・バフェットは投資家である前に、世界的コングロマリット企業の経営者だということです。彼は投資した会社の経営に深く関わります。

有名な話で、コカコーラのCEOは大株主のウォーレン・バフェットに毎日電話をかけて経営状況や戦略について報告、相談していたそうです。

そこまで経営に関わって、何十年という長期で投資するのであれば、市場平均を超えることができる可能性がありますが、僕たち個人投資家にとっては現実的ではないですね。

それでは結論。

市場より賢いものはない。プロの投資家に頼っても無理。彼ら自身が市場なのだから、プロの投資家なら市場平均に勝てる、なんてことは理屈上ありえない。だから市場平均と同じリターンを生んでくれる、手数料の低いインデックスファンドに投資しよう。

インデックスファンドの買い方:長期投資4つのポイント

インデックスファンドに投資すればいい。

じゃあどんなインデックスファンドがいいのか、どう投資していけばいいのかですが、本書で紹介されている4つのポイントを見ていきましょう。

ポイントの1つ目は、とにかく手数料が安いものを選ぶ、ということ。

普通の買い物では、高いものほど品質が高く良いものになります。が、投資の世界では不思議なことに、これが逆転するんです。つまり、手数料が安いインデックスファンドのほうが、リターンが大きくなるのです。

実際、経費率の順に投資信託を並べると、経費率と年間リターンが逆相関、つまり、経費率が高くなるほどリターンが低くなったのです。

一般的な感覚とは全く違いますが、投資の世界で良いものは高い、悪いものは安い、という常識は通用しません。全く逆なんです。

投資の世界で重要なことは、「余計なことにお金を払わなければ、お金持ちになれる」ということです。これはそもそも節約して毎月3万円の投資を4万円にする、ということもそうですが、投資に必要な売買手数料、口座維持手数料、管理費用などなどでも同じです。

そもそもインデックスファンドはある指数に連動するものです。それなのに、ETFや投資信託には同じ指数に連動するものが大量にあります。理論上、どれも同じはずなので、極端に小規模な投資信託とかでなければ、コストが安いものを選んだほうがいいのは当然ですね。

2つ目のポイントは、徹底的に分散すること。インデックスファンドというと、S&P500に連動したものを思い浮かべますよね。アメリカを代表する500社に分散投資できるわけですが、本書ではそれでもまだ甘いと言います。

全米株式インデックスのように、より多く分散投資しているインデックスファンドもありますし、なんなら全世界株式インデックスのほうがよく分散されています。

でも、それでもまだ甘い。何千銘柄に分散しようと、株式という一つの金融商品に集中しています。なので、債券や不動産、金銀といったコモディティにも分散すべき、といいます。

僕も全世界株式インデックスに投資していますが、これでも甘いそう…といっても、僕はまだ若い、投資期間が30年以上あるので、もうしばらくは株式だけでいいと思っています。この記事でもあとで紹介しますが、本書では年齢による株式以外の比率についても書かれています。

そして3つ目のポイントが、もう一つの分散。時間分散です。

分散投資というと、銘柄を幅広く持つこと、アメリカだけじゃなく、日本や中国、ヨーロッパ、インドなど異なる株式市場に投資すること、債券や不動産のように株式以外に投資することを思い浮かべます。

でももう一つ超重要な分散が、時間です。

今、米国株はきれいに右肩上がりですが、これからも右肩上がりかどうかはわかりません。2000年頃のITバブルのピークから回復するのに13年かかったように、今まとまったお金を投資して、それが10年以上損失になる可能性ももちろんあります。

でも、時間分散して毎月ちょっとずつ投資していたら、そうしたリスクを減らすことができます。

いわゆるドルコスト平均法ですね。時間分散をすることで、機会損失リスク(投資できたお金を投資せず取っておくことでその期間のリターンがなくなる)がありますが、暴落リスクを下げることができます。

そして4つ目のポイントがリバランスです。

リバランス、つまり一度決めたポートフォリオのバランスを保つ、ということです。例えば、債券50%、株式50%と決めたら、株式が好調で60%に増えたら売って、その分債権を買い、債券50%、株式50%の比率を守る、ということです。

好調な株式を売って、不調な債券を買うなんて、リターンが減ってしまいそうな気がしますが、実際はそうではありません。リバランスによって、リターンを上げることができるんです。

なぜなら、リバランスによって売られるものは割高になっていることが多く、買われるものは割安になっていることが多いからです。

例えば、ITバブルのとき、株式市場は短期間で急激に上昇しました。当然、ポートフォリオの株式の比重が大きくなってしまいます。なので、売って債券を買います。

そしてその後、ITバブルが崩壊し、株式が大幅に下落。つまり、株式の比重が小さくなってしまいます。なので、債券を売って株式を買います。

もうおわかりのとおり、リバランスを行っていたら、ITバブルのピーク付近で株式を利益確定し、暴落後に安値で株式を買うことができたのです。当然、ただ株式を持ち続けた場合と比べて、リターンは大幅に増えます。

もちろん、いつもこんなにうまくいくわけではありません。リバランスのタイミングにもよりますし、もし株式市場がずっと右肩上がりなら、リバランスしないほうがリターンが大きくなります。

でも、何十年もまっすぐ右肩上がりで上がり続けることはないので、リバランスによってリターンが増える、というのは現実的にありえそうです。

結論。

インデックスファンドは手数料が安いものを選ぶ。

できるだけ幅広く分散する。

銘柄や市場だけでなく、投資するタイミングも時間分散する。

定期的にリバランスしてポートフォリオのバランスを保つ。

この4つをしっかりやれば、かなりの確率で老後お金に困ることはないでしょう。

逆に、株式100%、しかも一部の銘柄だけで資産形成していたら、もちろん資産を大きく増やせる可能性もありますが、定年のタイミングで暴落、老後計画が破綻する、という可能性もあります。

「FIRE-最強の早期リタイア術」で老後破綻を防ぐための方法を紹介しました。そこではあまりリバランスについて語られていませんでしたが、似たようなことをしています。資産形成は失敗が許されません。若いときから40年資産形成し続けて、老後になって「このやり方は失敗だった…」と言っても、取り返しが付きませんよね。資産を早く増やすことより、資産を減らさないことが重要。ウォーレン・バフェットが投資のルールとして「損をしないこと」と言っているのも納得です。

では最後に、本書の大トロの部分、バートン・マルキール氏とチャールズ・エリス氏、投資研究の大御所2人が生み出した「KISSポートフォリオ」を紹介して終わりにしたいと思います。

KISSポートフォリオ

ここまで、早く投資を始めることや分散の重要性を紹介してきました。本書ではそれらをまとめて9つのルールにまとめてくれています。それが「KISSポートフォリオ」です。

KISSというのは「Keep It Simple, Sweethert」の略。本書には日本語での意味が載っていませんが、Sweethertというのは恋人という意味なので、家族など大切な人のために、シンプルな方法で資産形成を行う、という感じでしょうか。

- ルール1:若いうちからお金を貯める…資産を作るのに簡単な方法も秘訣もない。唯一の方法は、若いうちから倹約し、少しずつ貯めて、できるだけ長く資産運用をすること。

- ルール2:会社と国に資産形成を手伝ってもらう…日本ならiDecoやNISAなど、国が資産形成を手伝ってくる仕組みがある。こうした支援はできるだけ積極的に活用する。

- ルール3:突然の出費のために現金を用意しておく…突然の出費の機会は必ずやってくる。そのとき現金がないと、投資を一時的にやめて現金を作るしかない。もし暴落時に現金が必要になれば、持ち続けていたらリターンを生んでくれるであろう資産の損失を確定しないといけないハメになる。

- ルール4:保険にはいる…万が一のときに資産形成を止めないために、シンプルで低コストな必要最低限の保険に加入しておく。投資プログラムが組み込まれたような複雑な保険を選んではいけない。これらは魅力的に見えるが、かなりの手数料を取られる。投資は自分で行ったほうがいい。

- ルール5:分散投資して心配を減らす…どんな投資でも、分散はリスクを減らす有効な手段である。長期に渡るリスクを減らすには、米国株だけでなくさまざまな国に分散し、株式以外の資産にも投資する。

- ルール6:クレジットカード・ローンは絶対に使わない…10%を超える金利を発生させるクレジットカード・ローン(リボ払いも最悪)は絶対に使わない。世界一の投資家ウォーレンバフェットの年平均リターンは20%程度である。それに匹敵する金利を取られていたら、どんなに資産形成に注力しても資産は増えない。

- ルール7:短期運用の衝動を無視する…投資家の失敗の要因は、衝動に駆られて冷静さを失うこと、群集心理に流されることだ。長期投資と考えていても、いざ暴落で自分の資産が大きく減ったらパニックになってしまうかもしれない。そういうときにやるべきことはたった一つ。何もしないこと。

- ルール8:低コストのインデックスファンドを買う…市場につけこんで大きなリターンを狙うのは、24時間365日株のことを考えているプロの機関投資家の仕事であって、老後資産を作りたい人がやることではない。インデックスファンドでは平均的なリターンしか得られないが、平均的なリターンが得られたら大半のプロの投資家を超えることができる。

- ルール9:目新しい商品は避ける…金融機関は常に新しい金融商品を生み出しているが、10年、20年と続くものはほとんどない。うまく行き話題になるものもあるが、その裏には大失敗に終わり話題になっていないものが大量にあり、平均すれば目新しい商品が資産形成の役に立つ可能性は低い。

これがバートン・マルキール氏とチャールズ・エリス氏、投資研究の大御所2人が生み出したKISSポートフォリオ、投資の大原則となるルールです。

異論がありますか?

もっとこうしたほうが良い、という方法を知っていますか?

それでも良いですが、バートン・マルキール氏とチャールズ・エリス氏、2人合わせて100年の投資研究期間の中で生まれたルールです。投資経験が100年未満の人はおとなしく従ったほうが良いかもしれませんね。

ここまできたら、資産形成で考えるべきことはたった一つ

ということで今回はバートン・マルキール氏とチャールズ・エリス氏の共著「投資の大原則」を紹介しました。

良い本でした。投資関係の本を何十冊も読んでいるので、正直新しい発見はなにもありません。でも、どんな本にも共通する部分がある。つまり、普遍性があるまさに大原則ということです。

さて、資産形成のために今日から何をやるべきか、もうわかりましたね。ここまできたら考えることはあと一つ。

自分の年齢です。

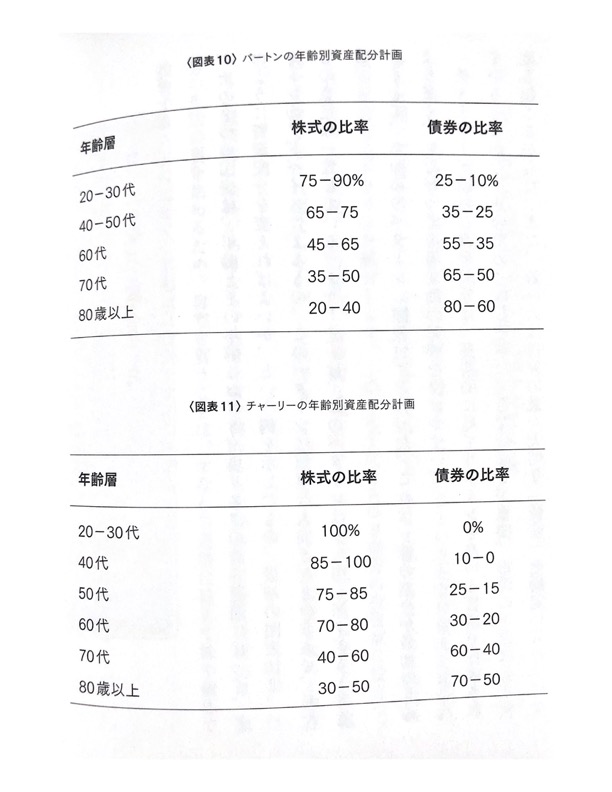

筆者は何にどれだけ投資するかは、年齢と、その年齢による市場リスクの許容範囲によって決まるといいます。具体的な割合が書かれていたので見てみましょう。

投資の大原則:年齢別資産分配計画

よく言われるのが「自分の年齢分の債券を持つ」というものですね。30歳なら30%、50歳なら債券を50%にする、という形です。この表もだいたいそのようになっていますね。

バートン・マルキール氏とチャールズ・エリス氏で微妙な違いがありますが、これは双方のリスクに対する考え方の違いです。

投資年数が30年以上はある20代なら、基本的に債券を持つ必要はありません。たとえ株式市場が暴落しても、その間も淡々と資金を追加することができますし、ほとんどの場合、お金が必要になる老後までには市場が回復しているからです。

なのでチャールズ・エリス氏の資産分配表では20〜30代の債券比率は0%。40代でも0〜10%です。

一方。バートン・マルキール氏は20代のうちから10〜25%の債券を保有しておくべき、だと言います。

これは、失業リスクを考えているからです。若いうちは債券に投資する必要がない、というのは、若いうちは資産を切り崩して生活する必要がない、むしろ稼いで投資額をどんどん増やしていける、という前提があるからです。なので、失業リスクを考慮するなら若くても多少の債券は保有しておいたほうがいいでしょう。

もう一つ、バートン・マルキール氏が若くても債券投資をすすめる理由は、資産が減ることの痛みがものすごく大きいということを知っているからです。

彼は長年大学教授として若い学生の資産形成の相談にものってきました。長期だから株価の変動は気にしなくていい、とはいっても、いざ自分の資産が暴落で半分になったとき、冷静でいることは難しいでしょう。そのとき、つい株式を売却してしまったら資産形成の計画は台無しです。

だから若くても債券を保有して、パニックになりにくいようにしておくことは重要なのです。

僕はそこまで大きな暴落に巻き込まれた事はありません。コロナショックがありましたが、そのときはまだ投資を始めたばかりで、痛くも痒くもありませんでした。でも実際、そこそこの額を株式で持っている今、起こっていたらパニックにならないとは言い切れないかもしれません…頭では理解していますが、頭で理解できたことをそのまま実行できるなら、みんなお金持ちになれますからね。もしものとき、自分が冷静でいられなくなるかもしれない、ということを投資計画に組み込んでおくのは懸命かもしれません。

ということで結論。本書を読んだ僕の結論は、、、

全世界株式の比率を少し増やそうと思います。

現在、個別株が7割、3割がインデックスファンドですが、この3割のインデックスファンドの比重を増やしてもいいかな、と思いました。といっても、毎月投資している額の分配をちょっと変える程度で、今持っている株は売却しません。

個別株への投資を続ける理由は、市場平均に勝てると思っているわけではなく、投資はリターンが全てだと思っていないからです。

今僕が持っている個別株は、市場平均より少し上、理想的には年率10%程度のリターンを生んでくれたら万々歳という感じで、短期間で何倍にもしようという投資ではありません。

そして投資している銘柄の多くは、身近にある製品を作っている企業で、僕自身が好きで、これからもその企業に成長していって欲しいと思える企業です。

株を持つことで、その企業に対する責任の一端を担うことができる。その企業に対しより詳しくなれる。個別銘柄の分析を通じて、経営や経済にも詳しくなれる。

投資にはそうした役割もあると思っているので、個別株投資を辞める予定は当分ありません。

債券は少し悩んでいますが、債券に関する知識があまりないので、もう少し勉強してからにします。

ウォーレン・バフェットが言うように、「自分がよくわかっていないものに投資するのが最大のリスク」ですから。債券の仕組みやメリット・デメリットをちゃんと理解した上で検討します。

さてあなたは本書の内容を見て、どんな結論を出し、これからどうしますか?本書では具体的なインデックスファンドの名前まで出してくれているので、これを読んで何もしない、というのが一番もったいないと思います。ぜひ本書を読んで、自分なりの結論を出して、資産形成のための行動をしてみてください。この記事がそのきっかけになれば幸いです。

この記事を書いた人

- かれこれ5年以上、変えることなく維持しているマッシュヘア。

座右の銘は倦むことなかれ。

最新の投稿

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする 資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解

資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解 資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資

資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資 実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

コメント