こんにちは、夫です。さて「アメリカの高校生が学んでいるお金の教科書」の続き、今日もお金について学んでいきましょう。

わざわざPart2を読んでくれている人に、なぜお金について学ぶことが重要なのかを説明する必要はないですよね。

僕自身のエピソードも話しました。ほんとにここしばらくちゃんとお金について勉強しようと考えて、勉強しただけでお金の問題がいろいろ解決したんです。ローンがなくなり、ちゃんと貯金や投資にお金を回せるようになりました。「老後2000万円問題?そんなの解決済みだよ」と胸を張って言えます(いつかiDecoやNISAの記事も書こうと思いますが、こうした国が用意してくれた制度を利用するだけで2000万円くらい解決しますよ)。

ということで早速、本書の中身を紹介していきましょう。えっと、単利や複利についての話までしましたね。年利12%は実は年利12.75%という、個人的には面白い話でした。

今回はその年利にも絡む「借金」について。想像したくもないですが、破産について学ぶことから始めましょう。

破産は金融機関と個人の立場を平等にするためにある

さあ衝撃的な一言。借金が返せなくなって破産するなんて、想像もしたくない最悪の事態ですが、本書ではもう少し前向きに捉えています。破産とは「借金が免除、あるいは減額される法的な手続き」なのですが、なぜ破産という仕組みがあるかというのが面白い。

本書にはこんな一文があります。

債権者(お金を貸している人)はたいてい百戦錬磨の起業なので、債務者の誰かが破産しても損が出ないように工夫している。

それに対して、借金問題で犠牲になるのは、たいてい低収入でお金の知識が乏しい個人だ。破産という制度は、両者の力のアンバランスを是呈する働きもある。

面白い考え方ですよね。破産=人生終了、みたいに考えていましたが、よくよく考えれば破産で損をするのは貸している側、金融機関です。そして金融機関は破産者が出てもある程度は大丈夫なように、お金を準備しています。破産という法的なルールができる前は借金が返せない人は違法な重労働や厳しい罰を与えられていたらしいですが、それと比較すると破産は個人を守るための仕組みでもあるのです。

なので、本書では「破産は最後のカードとして知っておけ」と言います。これを高校生に教えてるんだから凄いですよね。

しかし最後のカードを切らずに済むなら、切らずに取っておくに越したことはありません。実際、破産というカードを切ると、その後数年間は同じカードが切れなくなりますし、社会的信用も失うので就職で足枷になることもあります。

じゃあどうすればいいか。破産する理由は2つしかありません。一つは収入以上の支出を続けること。これだと借金が増え、さらに複利によって膨らみ続けるので、破産まではただのカウントダウンになります。これに対してはもう「生活習慣を変えろ」としか言いようがない。自分で解決できないなら実家に帰れ。

もう一つの理由は予想外の出来事で急に大金が必要になること。病気や怪我、震災などですね。でも安心してください。こうしたどうしようもない予想外の出来事に対しては、大抵は国が一定の保証をしてくれます。特に日本は福祉国家ですからね。病気や怪我、震災で破産することは普通ありません。こうした事態に備える保険も数多くあります。

複利を自分のために使うのが「投資」

ここまで借金など複利の力を食らってしまうパターンについて紹介してきました。複利の力はアインシュタインが「20世紀最大の発明」といったくらい強力なので、できれば食らわないように立ち振る舞いたいですね。

そこはもう繰り返しになりますが、収入と支出を把握して、収入の範囲内で生活する、ということを頑張るしかありません。

しかしこの超強力な複利の力は自分のために使うこともできます。つまり、複利で借金が膨らむように、複利で資産を膨らませる、ということですね。これが投資です。

たぶん本書を読もうと考えている人は、投資の話が一番聞きたかったんじゃないでしょうか。僕もそうです。投資に関する考えが学べると思って読んだのですが、結構後半まで出てきませんでした。そしてさらに期待を裏切るのですが、ちょっとしか書かれていません。

しかしそのちょっとに大切なことが書いてありました。それは、投資の「リスクとリターン」の考え方について。

ここで質問。投資における「リスク」とは何でしょうか?

買った株の株価が下がるなどして資産を失うこと、ではありません。

投資におけるリスクとは、

、、

、、、

、、、、

、、、、、ボラティリティ、価格変動性を指します。

もちろん他のリスクの考え方もあるのですが、ここではボラティリティと考えましょう。

投資において将来は不確実で、何に投資するにせよそれは値上がりして利益を生むかもしれないし、暴落して資産を失うかもしれない。その変動幅こそが「リスク」です。

こう考えると、リスクが高い投資=危険な投資、という考え方も変わりますよね。リスクが高いということは、それだけリターンも大きいわけです。そしてリスクが低い投資ということは、リターンもそこまで大きくありません。

なので、リスクに対しては、自分がどれだけのリスク(ボラティリティ)を許容できるかが重要です。

例えば、僕の場合、リスク許容度は高いでしょう。というのも普通に働いているので今株価が大暴落して投資している資産が半分になっても大して困りません。むしろ暴落時に買っておいて、元に戻るのをゆっくり待てば良いわけです。

しかし、これが60歳、70歳で資産を効率的に使っていく段階になれば、リスク許容度は低くなるでしょう。今まさに資産が必要なので、暴落で半分になると豊かな老後設計がめちゃくちゃになりますから。

なので、今は株式100%の僕も、年齢が上がるにつれリスク許容度が下がり、金などのコモディティ、債権、そして現金などよりボラティリティが低いものに資産を分散していくと思います。

こう考えるとリスク許容度はその人の年齢や性格、資産を使うのはいつなのか、などいろんな観点で変わってきます。

自分にあったリスク許容度の投資をすることが大切ですね。

他にも投資信託など投資手法に関する話も出てきますが、だいたい知っている内容だったので省きます。これから投資をしていこう!という人はぜひ本書を読んでみてくださいね。

一つ言っておくと、デリバティブ(金融派生商品)取引には手を出さないように。デリバティブって何?って人は検索もしなくていいです。ほとんどの人にとって知る必要のない知識ですから。

本書でもデリバティブ取引については、「開発者でさえ完全に理解できていないこともある複雑な手法。何十年もキャリアのあるプロの投資家でなければ手を出すな」と書いてあります。

金融詐欺を防ぐには知っておくだけでいい

本書の冒頭で、「アメリカの高校生が学んでいるお金の教科書」を書くきっかけになったエピソード、金融詐欺に引っかかる医師が多いという話がありましたね。

僕もそうですが、お金の勉強を始め、投資を行い、資産と呼べるものができ始めると、必ず金融詐欺的な情報が近づいてくるんです。金融詐欺は基本的にお金を持っている人を対象としているので、資産のない人は金融詐欺の被害者にならないんですよね。どこから情報が出ているのか、単なる広告のリマーケティング機能なのかわかりませんが、僕はメールを開いても、ウェブサイトで株価をチェックしていても、怪しい投資情報がそこら中に散りばめられています。

金融詐欺から身を守る方法は2つだけ。ちゃんと相場を知っておくことと、代表的な手法を知っておくだけです。

相場というのは、投資リターンの相場ですね。

こちらの画像を見てください。これはアメリカの主要な株価指標の一つ、S&P500の年間リターンを表したものです。実際に投資しているならS&P500の平均的なリターンは6〜8%みたいな話を聞いたことがあると思います。

青の線が年7%のリターンを示しているのですが、見ての通り、年7%前後のリターンを出している年は過去50年近く遡っても、数年しかないことがわかりますよね。

つまり、年平均7%のリターンが期待できる、世界でも最大規模の株価指標S&P500でさえ、年平均7%を安定して出しているわけではないのです。20%以上上がるときもあれば、20%以上下がるときもある。それら全部を平均して年7%というわけです。

このことから何がわかるか。

まず、毎年安定したリターンを出すなんて、ほぼ不可能であるということ。そして、長期で見たら市場全体は年7%程度で成長している、ということです。

つまり、年20%以上のリターンを安定して出しますよ、なんて、ほぼ間違いなく詐欺と思ってください。

こうした相場観を知っておくだけで、広告で見かける「完全自動で○%」や「毎月定額分配型ファンド」などがいかに馬鹿らしい投資商品かわかりますね。

本書ではポンジスキームなど有名な投資詐欺手法についても色々紹介してくれています。こうした知識を持っておくだけで、投資詐欺の被害者にはならずに済みます。

投資詐欺の厄介なところは、全部が嘘というものも珍しいことと、最初はちゃんと約束通りのリターンを与えてくれるところです。

だからもっともらしく聞こえるし、最初はうまくいっているように見せかけるから、より多くのお金を預けてしまって、詐欺の当事者は一番集まったと思ったところで、トンズラするわけです。

生命保険は必要ない

以前紹介した「お金の大学」でも保険については口酸っぱく言われましたね…僕は積立型や貯蓄型などと呼ばれるタイプの保険は解約しましたが、民間の医療保険、生命保険は加入しています。

そもそも保険とはなにか、という話しですが、保険とは「リスクを分散させる契約」です。

例えば、家が燃えたら困りますよね。困るどころじゃなくめちゃくちゃ困ります。だから火災保険は賃貸であれほぼ必須で加入して、万が一のリスクを分散しておくのです。この分散というのは、時間の分散と人の分散の2つがあります。

時間の分散については、もし家が火事になった時、そこから復旧するためのお金を一度に捻出するのは難しいが、定期的に少しずつならなんとかなる、というタイプの分散です。

人の分散というのは、火事というのはほとんどの人にとっては一生起こらないものなので、ほとんどの人にとってその保険料は無駄な出費になります。しかし火事が起こらなかった幸運な人の分も含めて、火事が起こった人の為に使うことで、リスクを分散しているのです。

保険については「お金の大学」の方が強く書かれているのでぜひそちらを読んでほしいのですが、ここでも「若い人のほとんどは生命保険は必要ない」と言っています。

ん〜生命保険入っているんだよなーという感じですが、現実問題として、40代の人が1年間で死亡する確率は0.2%以下で、若いうちはほとんど備える必要が無いリスクなのです。

もともと、乳児死亡率や病気での死亡率が高かった20世紀はじめごろは多くの人が生命保険に加入していました。その頃は1年間に死亡する確率がもっと高く、現実的なリスクだったのです。しかし今は医療も衛生も発達して、普通に生きていれば普通に生き続けられる時代です。

ちなみに子どもがいる場合は、若い人も生命保険に入ったほうが良い、といいます。子どもは親の経済力に依存していますから、もしどちらかが亡くなった場合、経済的なリスクが非常に高くなります。

しかし、単身、夫婦のみで両方働いている場合、冷たい話ですがどちらかが死んでもそこまで多くのお金が必要になるわけではありません。葬式やもろもろの手続きと、1人で生活するのに適したサイズの家に引っ越す費用程度でしょうか。それくらい貯金で用意しとけという話らしいです。

所得税って何者?

お金の基本から、収入や貯金についての話になり、投資、詐欺、そして保険まできました。徐々に難しくなってきていますね。そして遂に来た。税金です。

税金って、本当によくわかりません。勉強したこともあるのですが、何がどういう目的で誰がどこに払っているのか、イマイチ理解しにくいですよね。例えば、税金には直接税と間接税の2種類がありますが、消費税はどちらでしょうか?

答えは間接税。直接買い物のときに払っているので直接税のように思えますが、一度お店に支払い、その後お店が税金として収めるので、間接的に支払っている、間接税なのです。

税金についてもちゃんと勉強しないといけませんね。なんでもそうですが、知っているというのはそれだけで強いんです。例えば、野球のルールを知らないが運動神経抜群の人と、野球のルールを知っているけど運動音痴の人が野球の試合をしたら、100%野球のルールを知っている運動音痴の人が勝ちます。いくら運動神経が良くてもルールを知らないんだからはなから勝負になりません。

これと同じように、税金やお金については、知っているだけで強いんです。脱税するとかそういうことじゃなくて、知っていれば余計な税金を払わずに済むし、税金も含めて計画できるのですが、知らなかったら言われるがまま適正な額を払えているのか、払いすぎているのかわかりません。

ということで、所得税について簡単に見ていきましょう。本書はアメリカで出版されているので、当然税制についてはアメリカの法律に基づいています。なので、細かい話ではなくざっくりとした部分だけ。これをきっかけに税金についてちゃんと勉強するきっかけになればと思います。

給料はもちろん、副業で稼いだお金、投資で稼いだお金、銀行の金利さえも、すべて「所得」となります。この所得に対してかけられる税金が所得税ですね。従業員として働いていたら給与から天引きされているので底まで意識することはないかもしれません。僕も転職時に所得税の一部を自分で払う必要があって、そのときに「こんなにかかんの!?」とびっくりしました。所得税についての知識がない僕は、転職などで一旦自分で負担する必要のある所得税を把握していなかったのです…知らないって怖いですね…

本書で大切なメッセージは「税金を省いて残った額が自分のお金だ」ということを認識する、というものです。普段、給与が入って銀行口座に入金されたお金だけを見ているかもしれませんが、それこそが実質的な給与であり、額面は自分の生活やお金の計画に影響しない、ということです。

つまり、額面が上がって喜んでいたら、実は累進課税のラインが変わって手取りが減っている、なんてこともあるわけです。

福祉国家日本に生まれた時点でラッキー

税金の話が出てきたので、税金が何に使われるかも考えないといけません。当然、国や自治体は税金をもらってなにも与えないわけではありません。様々な方法で還元してくれます。それは道路など公共インフラの整備だったり、医療費や年金、生活保護、失業保険、災害復興など様々な社会福祉です。

社会福祉は「公助」と呼ばれ、国が代表してみんなでみんなを助けましょう、ということですね。記憶に新しい新型コロナでの現金10万円の一律給付や、経営が難しくなった企業への助成金なども、税金を還元する方法の一つです(実際は国債発行で費用を生み出しているのですが、その辺を言い出すと複雑になるので…)。

僕も最近調べて知ったのですが、日本の社会福祉は世界最高レベルで、よっぽどのことがない限り経済的に困窮することはありません。失業したら失業保険がもらえるし、病気になったら医療費を負担してもらえるし、本当に困ったら生活保護で最低限の生活を保証してくれます。

しかもこれらは万が一の事態に備えて保険料を支払う保険商品ではなく、日本国民でちゃんと税金を収めている以上、当然受けられる権利として用意されています。

これは考えれば考えるほど素晴らしい。僕も一時は年金納めたくねーとか思っていましたが、年金という長生きリスクに備える社会保障のおかげで助けられる人もたくさんいます。

まあ、税金を誰に、いつ、いくら支払うのか把握するのと一緒に、その税金が何に使われ、自分に返ってくるものはなにがあるのか、を考えることも大切ということですね。

人は1人では生きられない。そして2人以上の間には「契約」が存在する

さあ本書も後少し。しかし、文章を書くというのは勉強になりますね。頭の中が整理されてスッキリしてきました。本は読むだけでも十分得るものがありますが、こうして書くことでより多くを得ることができます。

ということで、「法律と契約」について。難しい話になってきましたが、安心してください。高校生に教えるお金の教科書なので、細かな法律ではなく、契約とは、法律とは、というレベルの話です。

まず、契約とは「二者以上の当事者による合意」という意味で、法律とはそれをルールとしてまとめたものです。

例えば、アパートに住んでいるなら大家さんと賃貸”契約”を結んでいますし、持ち家を持っているなら、その土地が自分のものであるという契約を国や自治体と結んでいるはずです。

僕と妻は堅苦しい言葉でいうと、配偶関係という契約を締結しているわけです。その契約によって、財産や税、医療福祉など様々な分野で「あなたたち2人はこうですよ」といろいろ決められています。なので、僕の名義の証券口座で買った株は、配偶関係にある妻の資産でもあるわけです。

しかし当然、僕と仲の良い友達の資産にはなりません。僕の資産が妻の資産になるのは、配偶関係という契約によって、資産が2人のものと定められているからです。

クレジットカードを使う際にも同じです。クレジットカードで1000円分の買い物をしたなら、クレジットカード会社と「一旦カード会社が立て替えるので、来月の請求日に払ってね」という契約をしたことになります。

しかし本書ではこうした婚姻などの契約だけでなく、不動産や知的財産、無形財産、商標、民事と刑事などいろいろな契約について教えてくれているのですが、日本の高校ってこういうの勉強しませんよね。いや、忘れているだけでしているのかな。少なくともこうした契約に関する試験などは受けたことがありません。でも基本的な契約と法律に関する知識って、大学入試の必須科目にしたほうが良いくらい、重要な要素ですよね。

お金の計画の最重要項目は老後の資産計画

最後の章です。ここまでお付き合い、ありがとうございました。Part1と合わせてもう15000字ほど書いています。

まず純然たる事実として、最低限の生活をするだけなら老後の資産計画は一切不要です。日本では年金制度が完備されています。年金破綻論をいう人もいますが、仕組みを考えると年金が破綻することはありえないので、そこは安心してもいいでしょう。年金が毎年減っているから生活できない、という意見もあるかもしれませんが、それもご安心を。年金だけで生活できず、どうしようもなければ生活保護というセーフティーネットがあります。

生活保護には頼りたくないと思う人が大半と思いますが、生活保護は我々が働いて、社会活動をする中で収めた税金で運用されている(ややこしくなるので国債とかはいったん無視で)ので、必要に応じて利用するのは当然の権利です。

とはいえ、少しはゆとりのある暮らしがしたいというのが本音でしょう。その時必要になるのが老後の資産計画です。

日本なら確定拠出年金、iDeco、NISAなど老後の資産計画に向いた色々なサービスがあるので、こうしたものをちゃんと活用することが第一歩。大切なのはゴールを描くことなので、老後資産がいくら必要か計算してみましょう

ここでも有名な4%ルールが使われています(そういう言い方をしているわけではないですが、例として4%という数字が挙げられている)。

4%ルールというのは、S&P500などの市場平均が年利6〜8%ほどで、年間のインフレ率を考慮して総資産の4%以内で生活すれば、何年経っても元本が減らない、という考え方です。もちろん、この記事で紹介したように年平均6〜8%というのは毎年それくらいのリターンというわけではなく、もっと上下にブレて長期で見たときに年平均6〜8%になるということなので、こんなに単純な話ではありません。

しかし老後に必要なお金を計算する上では大切な指標になります。

1億円の総資産があり、年間6%の利回りがあったとします。この場合、毎年600万円増えるわけですから、600万円以下で生活すれば10年後も、20年後も30年後も1億円の元本はそのまま、毎年600万円増え、増えたお金で生活することができます。

しかし、1億円の総資産が年利0.001%しかつかない銀行預金に預けていたら、17年ほどで資産がゼロになってしまいます。

結論としては、自分が生活するのにいくら必要なのかを計算し、それが4%になる程度の資産を引退までに作り、その資産は銀行預金においておくのではなく、年平均6%のリターンが見込める投資に回せ、ということです。

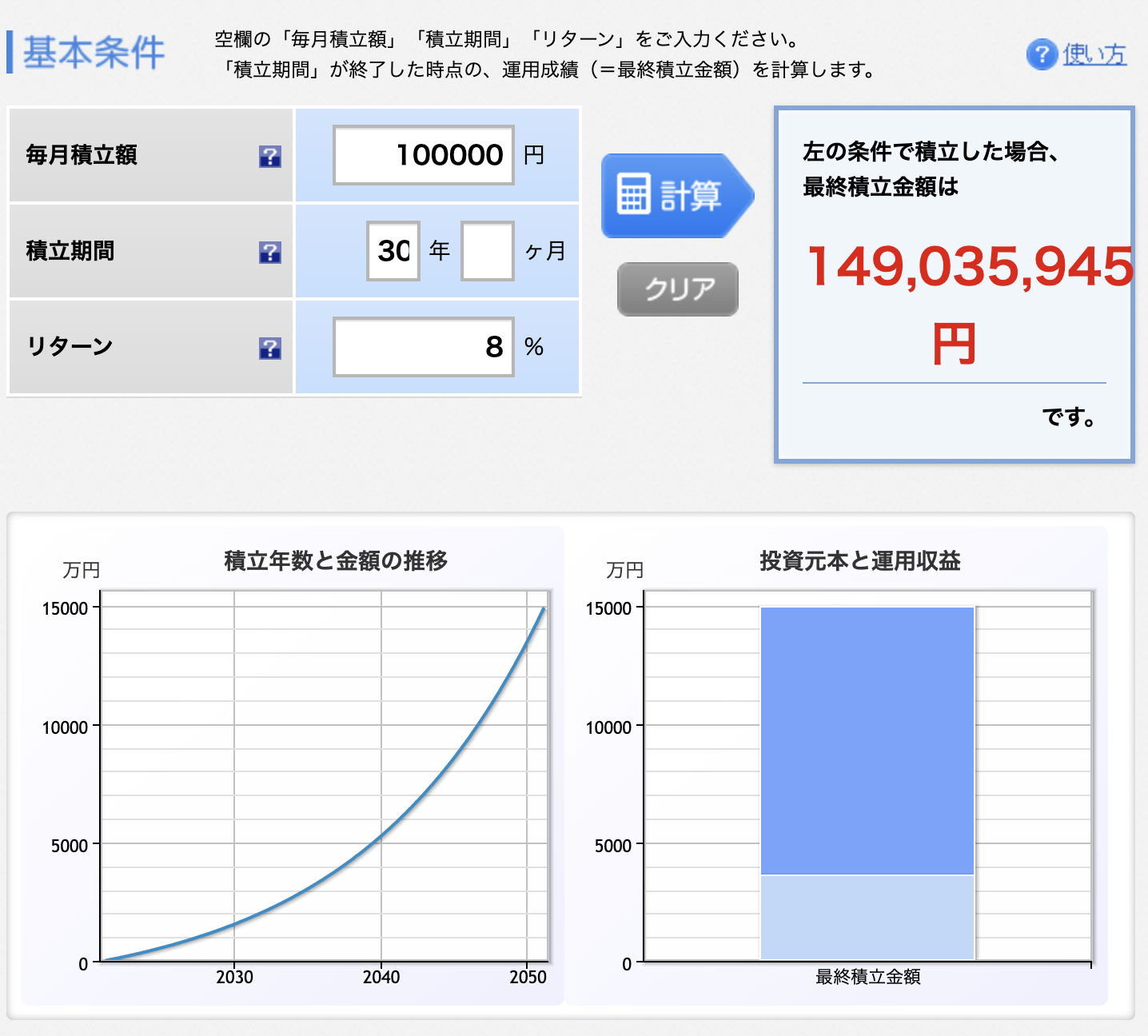

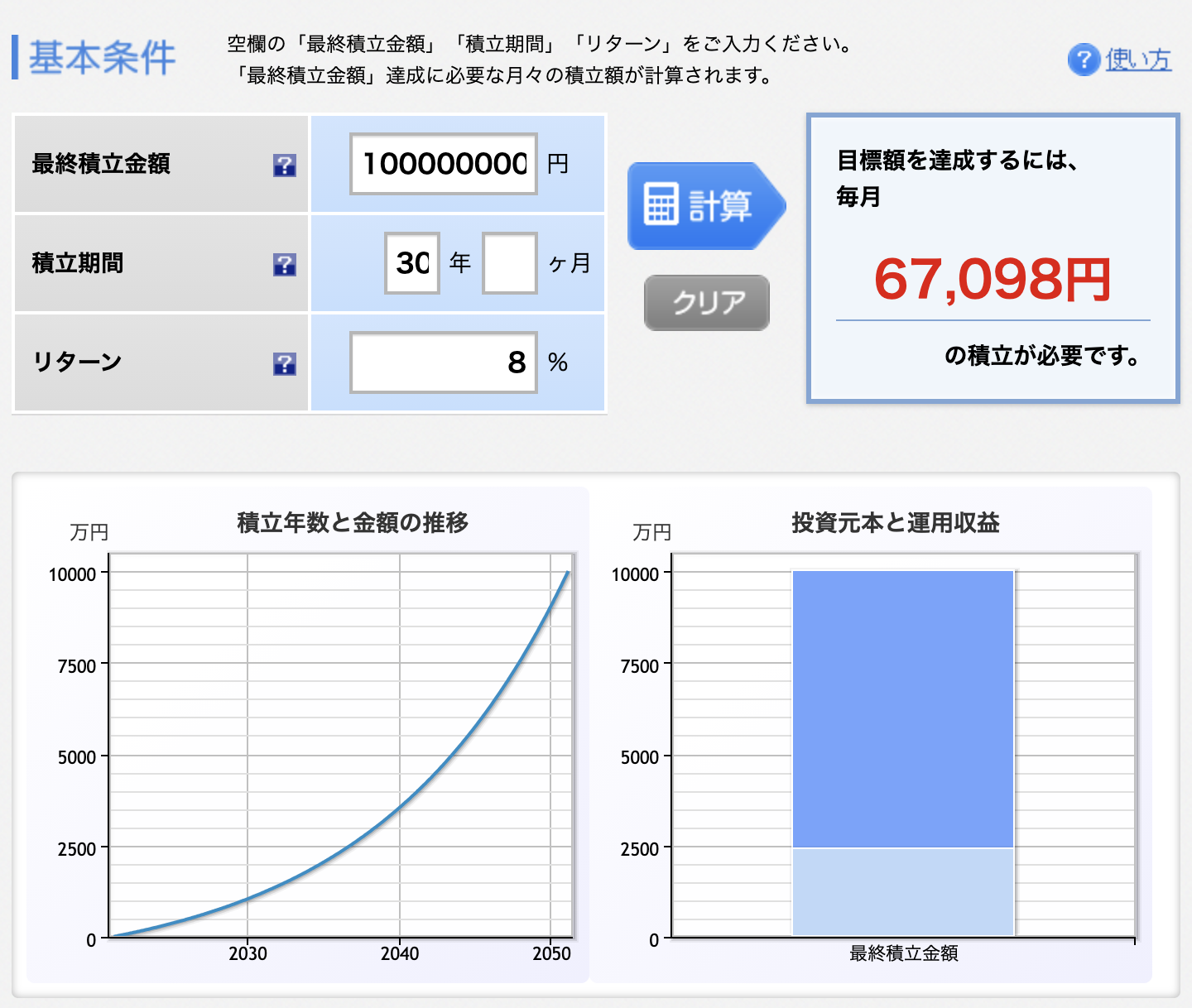

最近はウェブですぐに利用できる複利計算シミュレーターもあるので、そうしたものを使うと便利です。

例えば、毎月10万円を30年間、年利8%で運用し続ければ、30年後の資産は約1億5千万円になります。1億5千万円の4%は600万円なので、ここまでくれば働かなくても毎年600万円使って生活しても資産を維持することができます(つまり、理論上は600万円以内で生活する限り、お金に困ることは一生ない)。

逆に目標額から毎月の投資額を算出することもできます。例えば、自分は年間400万円使うので、4%に抑えるには1億円必要。今から1億円の資産を作るには毎月いくら投資すれば良いのかを知ることができます。

これは「積立かんたんシミュレーション」で簡単に計算できるのでぜひやってみてください。

最大の秘訣は、家に飾っておくことにしました

さて、本書の内容をざーーーーーーっと紹介してきました。実際に書くことで自分の中に落とし込むこともできたので半日かかりましたが有益な時間だったと思います。

本書の最後に付録として

絶対に覚えておきたいお金のヒント10

最初の仕事のヒント12

大学生活のヒント12

新社会人のためのヒント12

が紹介されています。このうちいくつかは一生モノにしたいヒントなので、別の形にまとめて印刷して、ラミネート加工して、リビングに飾って置こうと思います。

それでは、今日も学びある一日を!

Part1を読んでいない方はこちらから:アメリカの高校生が学んでいるお金の教科書|お金の悩みを解消する知恵[Part1]

この記事を書いた人

- かれこれ5年以上、変えることなく維持しているマッシュヘア。

座右の銘は倦むことなかれ。

最新の投稿

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする 資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解

資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解 資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資

資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資 実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

コメント