わたしは現在、”40歳でFIRE”という目標を掲げ、夫と一緒に資産成中(40歳でFIREはあくまでわたし妻だけです…)。

なお、FIREとは経済的独立を果たし、早期リタイアを実践するための取り組みの総称です。

わたしたち夫婦が今まで読んだFIREに関する本は、夫が紹介している『FIRE-最強の早期リタイア術』とわたしが紹介している『本気でFIREをめざす人のための資産形成入門』の2冊。これらは30歳にして経済的自立と早期リタイアを達成した方の本でした。

今日はそういった経済的自立と早期リタイアを達成した方の本ではなく、ファイナンシャルプランナーの方が書いた『普通の会社員でもできる日本版FIRE超入門』でFIREについて、さらに勉強していきたいと思います。

著者はファイナンシャルプランナー、消費生活アドバイザーの山崎俊輔(やまさきしゅんすけ)さん。

確定拠出年金を中心とした企業年金制度と投資教育が専門で1995年中央大学法学部法律学科卒業後、企業年金研究所、FP総研を経て独立し、現在はフィナンシャル・ウィズダム代表。

コミックレビューのコラムも連載しているほどのゲーム、アニメ、マンガ好きであり、自称・オタクFP。

今まで出版されているFIRE本は、アメリカの株式市場と投資信託の状況をベースに説明が行われていたり、個別株式投資や不動産投資などのテクニックが中心となって整理されているものが多くあります。

それはそれで大切なことですが、本書ではそういった内容がメインではなく、ファイナンシャルプランナーという視点から、日本の制度や標準的な老後・投資方法についてアドバイスしてくれます。

ファイナンシャルプランナー(FP)としてFIRE本に関わる理由には「投資指南」だけがFIREではない、というところにもあります。

FIREを目指すということは、ライフプランニングとリタイアメントプランそのものです。自分の人生を通じた経済的安定を確保する取り組みだからです。

FIREを目指すには、年収を増やし、支出を削り、差分を資産形成に回すという取り組みを進めていくわけですが、これはマネープランそのものです。

FIREをする・しないに関わらず、お金や将来の不安から抜け出し、自由になりたいと考えている方は参考になるのではと思います。

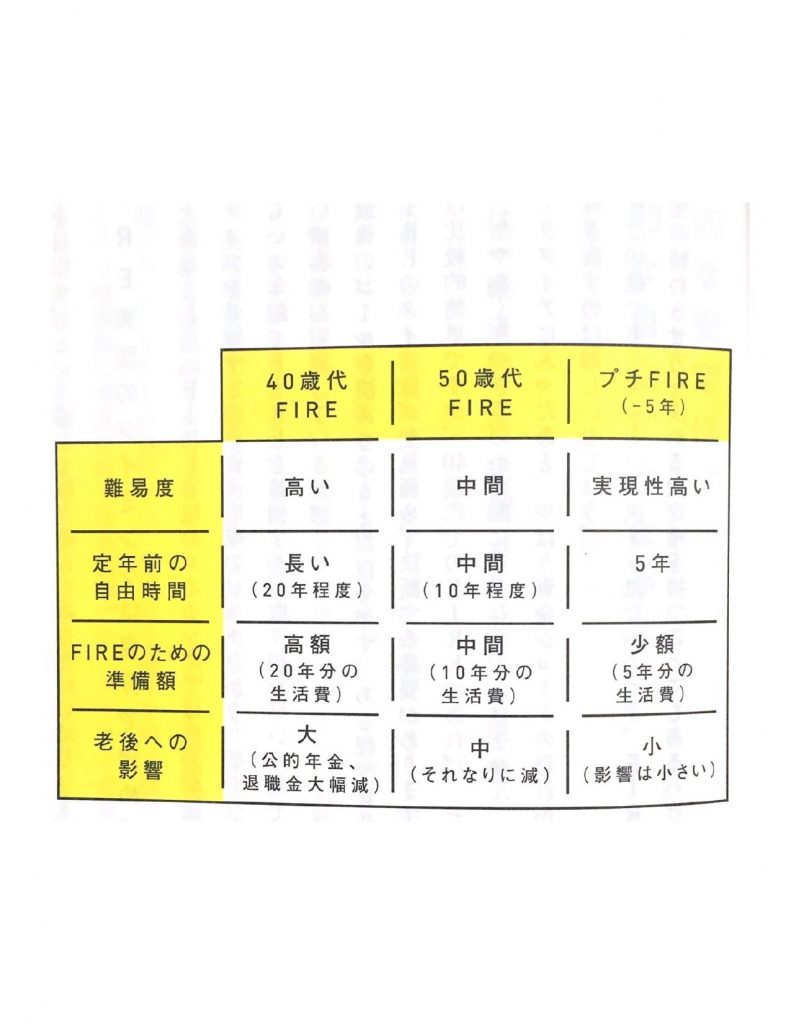

日本版FIREは何歳で実現可能か

ここでは実際に「日本版FIREを考えるとき、何歳でリタイアするか」という目標をどう設定するべきか教えてくれます。

夢は40歳代での早期リタイアだが、難易度は高い

なんと…いきなりわたしの目標が打ち砕かれた…

ファイナンシャルプランナーの著者から見て、40歳代とあまりにも早いリタイアは2つの問題があると言います。

- 「そこから働かないで取り崩した場合、年金受給開始年齢までの間、資産が持つかどうか」という計算の不確定要素が大きい

- 「社会人人生の前半で2倍稼ぐことはかなり苦しい」

1.では長期に及ぶほど不安定となる点を、2.ではキャリアが熟して年収が上がってくる時に働かないという選択はどうなのかという点を挙げています。

ただ、著者は不可能と決めつけているわけではなく、挑まない人にはゴールはやってこないので、自分がどこまでできるか分析しトライしていくことが大切だと言います。

では50歳代でのFIREはどうなのでしょうか?

50代でのFIREは実現可能性はあるが、運用手法が悩み

50歳代でのFIREは準備期間が40歳リタイアより10年ほど長く確保でき、お金を取り崩す期間も10年ほど短縮できるため、資金準備の難易度は一気に下がります。また、体力や活力は残しつつ、仕事から離れてやりたいことに邁進できる点も魅力。

ただ、50歳代でのリタイアを実現した方が書かれているFIRE指南本の多くが、運用においてそれなりの苦労や工夫をした末に億り人となりFIREしています。

リスクが高い投資方法を取ると当然、失敗した場合に元本の多くを損なう恐れがあります。

高い利回り獲得を求めるか、期待リターンは下がるがベターな運用方法を取るか、この選択が必ずこれと言えないため、運用手法が悩みだと著者は言います。

じゃあいつなら実現可能なのか。著者はこう言います。

実現可能性が高い「プチFIRE」。5年の早期リタイアをまず目指せ

え、たった5年?65歳リタイアの現在で60歳引退?

著者は90歳くらいまで生きることを考えれば30年の自由時間がある点と、プチFIREのいいところとして数年で公的年金をもらい始めることを前提にできるため、資産額の目標を高額なものとしなくてもすむことを挙げています。

また、プチFIREは目標ではなく「通過ステップ」だと考えてみてくださいと言います。

目標を50歳代のFIREに設定し、まずはプチFIREを実現、さらに資金を上積みして50歳FIREを目指す、という感じで取り組んでみるといいでしょう。

ここまで、40歳代での早期リタイア・50歳代でのFIRE・プチFIREの3つが例として挙がりました。

普通の会社員でもできる日本版FIRE超入門 より

ここで大事なのは、FIRE実現のタイミングはあくまで自分で決めることだと言います。

早くFIREするのであれば、そこまでつくってきた財産で本当に一生やりくりできるのか真剣に考える必要があります。アーリーリタイアに入ったあと、やはり資金ショートの恐れがあるからと、再就職をして普通に稼ぎ直すのはなかなか難しい部分もあるでしょう。

FIREのよさは、自分で自分の仕事人生の終わらせ方法を決める決定権を持つことでもあるわけです。

日本版FIREの実現可能な年齢は人それぞれ。著者はあえて若くしてFIREすることの厳しさを伝えていますが、逆を言えばそのデメリットもきちんと考慮できれば実現は可能ということですね…!

FIRE実現のための3つの合わせ技

ここではFIRE実現の基本的な流れを確認します。これはマネープランニングの見本を踏まえつつ、資産形成に特化した流れをつくることに繋がります。

STEP1.所得をできる限り、とにかくできる限り増やす!

FIREを目指す最初のステップ、それは年収をより多く稼ぐ工夫をすること。

年収を上げる、ということは究極的には自分の価値を高め、時給を高くすることです。何をもって自分の1時間あたりの稼ぎが増やせるかを考えてみます。

まず、今の会社で働き続けて年収を増やす方法を考えます。

あなたの会社で、昇格はどういった条件で実現し、昇給はどの程度行われるか即答できるでしょうか。

<中略>

ある程度ちゃんとした会社なら、昇格昇給のルールはどこかに明文化されているはずです。人事制度というのは「公的な評価」を行い、評価にもとづき「公的な処遇」をし、かつ処遇にもとづく「公的な報酬」を支払うためにルールがつくられています。まともな会社は、このサイクルが機能しているか常に気を使ってアップデートを繰り返しています。

ところが社員のほとんどは、自分の年収を決定づけるルールブックに目を通してもいません。「就業規則」「給与規定」などのルールブックを読まず、社内でキャリアアップを目指すというのは、ゲームのマニュアルを読まずに最短攻略を目指すようなものです。

社内規定をチェックし、自分の年収を増やすルールを知ることが第一歩だ、と著者は言います。

例えばわたしの会社は、対象の資格を取ることで毎月資格手当がもらえます。また、半期ごとに人事評価シートを用いて評価されます。自身で入力する欄もあるので、仕事だけでなくこのシートももう少し本気で取り組めば、昇給アップも見込めるかもしれません。

とはいえ、今の会社で働き続けながら、能力を高めて昇格昇給を目指すことには一定の限界があるかもしれません。それは「社内の昇格ペース」がすでに定まっているからです。

<中略>

自分の能力を高めることは同時に、「能力の高まった自分を、会社は適切に評価する度量があるか」を見極めることでもあります。自分の能力が明らかに高まっているのに、会社がそれを評価せず、据え置きを続けるならそんな会社は見切りをつけることを考える必要があります。

今の会社でこのままいても年収の伸びしろはない、あるいはすぐにはやってこない、と思えたなら次のステップ:転職活動にシフトチェンジ!著者は自分の価値を見極める意味でも、転職アプリをいくつかインストールし、会員登録することをお勧めしています。

ただし、転職はあなたの能力が伴わない限り、簡単に内定が出るものではなりません。今の仕事にも集中してスキルアップを図りつつ、良縁があればうまく流れに乗る、という姿勢でチャレンジしてみてください。

そして転職活動において大切なことを教えてくれます。

転職活動において明確にするべきは自分の強みです。強みがはっきりしている人は今の会社で仕事に励む中でもスキルアップが進みますし、面接でも明確に自分をアピールできるので、内定の可能性が高くなります。

<中略>

会社の「業種」と「職種」の経験が、おそらく転職活動での「売り」でしょう。

ただし、「業種」だけで勝負することには弱みもあります。どうしても同業他社、つまりライバル社しか選択肢がないため、選択肢が少ないことです。

<中略>

このとき「職種」で自分の強みが見つけられると、そうした壁を打破して転職活動が可能になります。

ここでいう「職種」とは、営業・経理・総務・人事・経営企画など。自分がやってきた仕事のうち、「職種」で強みを訴えられると、業種に関係なくいろんな会社にチャレンジできると著者は言います。

面接を受けてみるとわかりますが、結局のところ「今の会社でやってきたこと」が次の会社への売りになっています。仕事をしっかりやってきた人ほど、チャンスが転がっているのです。

といっても、転職にはまだ自分の能力開発が十分ではない、それなら今のキャリアを維持しつつもうひとつの収入源を確保した方がいいかな、と考える人もいるかと思います。そんな方は次のステップ:副業を検討しましょう。

副業の前提は、本業を邪魔しないことです。

<中略>

副業においてあまりおすすめできないのは「体力(と時間)」を換金する考え方です。

<中略>

「好きで続けられるテーマ」「自分の専門性を高い時給で売れるテーマ」を考えてみてください。

考えた結果、副業をあえてせず、本業の仕事で獲得できる自分の年収をより高めるために資格取得などの勉強に時間を費やすというのももちろんありです。また、週末の休息が本業の仕事に集中するために欠かせないと判断し、無理をしない選択も大切。

そして、結婚しているなら共働きがFIREの近道になります。

共働きのもっとも効率の悪いパターンは「子どもが高校に入ったし、そろそろパートで共働きを再開するか」というものです。

<中略>

この場合、マズいのはキャリアの断絶が大きく、修復不能になるリスクです。高校生ということは最大15年、あなたのビジネスキャリアをストップさせるわけです。これでは過去の経験はほとんど役に立ちません。

FIREベースで考えると、寿退社や子どもが生まれることを機に退職するのはお勧めできません…時短勤務や半日あるいは時間単位での有給取得などを活用しつつ、なんとか仕事と子育ての両立を目指しましょう。(これを聞いてますます子どもはいいやと思ってしまったわたし…)

最後に、共働きが目指したいのは「異職種」での勤務です。

理由は「仕事のリスクヘッジ」が共働きにより可能であるからです。投資なら世界中の株式会社をすべて投資対象にして1社あたりの失策リスクを下げることができますが、個人が年収のほとんどを稼ぐ仕事そのものにリスク分散ができない弱みがあります。私たちはあまり実感していないかもしれませんが、仕事にも「リスク」があるのです。

同じ業種に勤めていると、同じ時期に業績がダウンするリスクがありますもんね…

キャリアについて、「職種」で強みが発揮できれば「業種」はあまり気にせず横断することも可能だと話をしましたが、夫婦が意識的に異なる業種に働くのは重要なポイントです。

STEP2.支出をできる限り減らす。とにかくできる限り減らす!

どんなに稼いでも支出が多すぎる家庭はいつまで経ってもお金が貯まりません。仮に手取り10万増えたとして、理屈上は「毎月10万円貯金できる力」を手にしたことになりますが、実際に10万円は貯められず、お金を使ってしまうケースの方が多くあります。

そうすると必要になるのは徹底的な「節約」です。

節約と聞くと、我慢・貧乏くさい、など悪いイメージを持っている方もいらっしゃるかと思います。ここで言う節約は、生活の豊かさはある程度維持しつつ、ムダなものを持たない・買わない・低コストでまかなえるものはまかなう、という積み重ねのことです。

FIRE実行後にその生活水準がわびしくてつらいと感じないよう、あくまで「無理のない生活」で節約とつきあうことが大切です。

STEP3.資産をできる限り増やす。とにかくできる限り増やす!(ただしリスクを勘案しつつ)

最後のステップは収支の差額を蓄え、どこに振り向けるかです。銀行預金のみにするのは、この超々低金利時代にあまり賢い選択ではありません。

資産が増えるペースを高めたいなら、リスクを取って資産運用をする必要があります。

<中略>

リスクとリターンのバランスを意識した投資選択が必要です。

投資の運用方法についてはさまざまな意見がありますが、多くの場合、インデックスファンドで低コストの分散投資を行うことをよしとします。著者も同じようにこの考え方に賛同しています。

これからFIREを目指す人は、まずはインデックス投資のメリットや特徴を押さえ、一度は試してみてほしいと思います。

<中略>

インデックス投資とは、株式市場などの指数、たとえばTOPIX(日本国内の東証一部上場企業が対象)や、MSCIコクサイ(日本以外の世界の先進国の株価を対象)などと連動する投資商品を購入することです。実質的にそれらの市場をまるごと購入したのと同様な値動きが得られます。

TOPIXで言うと、トヨタ自動車やユニクロ・ソニーに任天堂といった多くの企業をひとつの商品でまとめがいするのと同じことになります。1万円で1社あたり数円から数百円くらいずつ投資をするイメージ。

インデックス投資の最大のメリットは、運用の負担とコストを下げられることです。いい会社、悪い会社を日々選び抜くのは大変な負担ですが、「日本株まるごと」とか「世界の株まるごと」を買うのは簡単です。銘柄選びの負担がまずなくなります。

<中略>

値動きもマイルドになります、個別の株で勝負すると大幅上昇も期待できますが大幅下落もあり得ます。

<中略>

運用の仕組みがシンプルなので、低コストなのもいいことです。今では資産残高の年0.2%くらいで運用を任せられるようになっています。

インデックス投資は「投資信託」もしくは「ETF」という商品で行います。

どちらも投資信託ではありますが、「ETF」はExchange Traded Fundの略で、証券取引所で取引される投資信託という意味。株式のように売買することができるため、メンテナンスの負担がややかかります。

そのため著者は「投資信託」をお勧めしています。

インデックスファンドの買い方については過去記事『投資の大原則』にも書かれているので、興味がある方はぜひこちらもご参考ください。

インデックス運用を行うと決め、購入する投資信託選びができれば、自動的に積立購入をすればいいことになりますが、重要なのは日本で税制優遇されている「NISA」と「iDeCo」を活用するということ。

税制優遇を意識するのはFIREチャレンジャーにとっては大前提。ちなみに、NISAやiDeCoについては過去記事『本気でFIREをめざす人のための資産形成入門』で触れているため省略します。

FIREのために必要な「その他」の知識

2021年9月現在、日本では65歳まで働き、そこから公的年金を受け取ります。FIREを実現すると当然、この公的年金の受取額が標準より大幅ダウンします。

ということで早期リタイアによるデメリットを考えておく必要があります。

標準的なリタイア

まず、標準的にリタイアする人の人生やお金の流れはどういったものなのでしょうか。

現在の日本では、60歳より若い定年年齢を規定することは認められていません。また、65歳までは希望する社員を雇い続ける義務が会社にはあります。

多くの会社ではいったん60歳で定年退職とし、再び雇用契約を結び65歳まで雇っています(継続雇用制度)。この場合、仕事の内容も変化しますが、賃金も下がります、ボーナスは出る場合と出ない場合があり、社会保険については加入するのが一般的です。そして、65歳でリタイアという流れになっています(法律的には70歳まで働ける社会への移行がスタートしましたが、まだ努力義務規定にとどまっています)。

そして、年金生活が始まります。「公的年金が破たんする」というニュースもありましたが、これは最大の誤解だと著者は言います。

年金制度は数十年先を見据えて改正を繰り返しているため、破たんのしようがないんだそう。

また、公的年金収入は終身での給付を保障しているため、どんなに長生きしてももらい続けることができます。

実際、年金生活夫婦の日常生活の費用はおおむね22.0万円くらいです。公的年金等の収入が約21.7万円ですので、だいたい同じくらいの金額です。

一ヵ月の生活費総額は27万円ほどで、5万円の差額は何かというと、老後を楽しむ予算ということになります。年に一度くらいの旅行、冠婚葬祭に包むお金、孫へのお年玉、誕生日やクリスマスのプレゼント、映画や美術展の観覧など趣味に使われるお金が月5万円くらいとなっているわけです。

年金生活社の多くは、家のリフォームや介護などにかかるお金を残しつつ、毎月少しずつ取り崩してセカンドライフを暮らしています。

また資産管理においては、銀行預金がメインとなっています。マーケットの回復を待つ「時間的余裕」は減るため、大幅なリスクが取りにくいからです。

年金制度

年金は国民全員が加入する「国民年金」と会社員や公務員が加入する「厚生年金」があります。

年金制度はFIRE後も加入する必要があるため、国民年金保険料を負担することを視野に入れておく必要があります。

厚生年金保険料はFIREをしてリタイアした後に納める義務はありません。しかし、老後の年金額に影響が出ます。

厚生年金について、計算式を簡単にいえば

(保険料を納めていた期間の平均賃金)×(保険料を納めていた年数)×(生年月日等での係数)

となります。もっと簡単にいえば

・平均賃金が高い人はその分年金額も増える

・加入年数が長い人はその分年金額も増える

ということです。

つまり、早期リタイアするとその分、厚生年金収入が下がります。詳しい内容は省略しますが、20年早くFIREしたら、厚生年金は半分だと思えと書かれています…

退職金制度

老後資産形成と早期リタイアのためのFIRE資金をダブルで準備するのは大変です。しかし、老後資産形成の多くは退職金制度でまかなえる可能性があります。

ひとつの会社で新卒から定年退職まで勤め上げた場合、中小企業であればおおむね1000万円前後、大企業であれば2000万円の退職金が期待できます。

実は、8割の企業には退職金制度があるので、多くの会社員は老後に使うお金の準備が一定割合進んでいることになります。

<中略>

退職金制度ないし企業年金制度は各社各様のところがあります。退職金規定をまず社内で検索して読み込むことからスタートです。

<中略>

基本的には退職金制度の規定があり、その一部ないし全部を企業年金制度で準備します。確定給付企業年金と企業型の確定拠出年金制度が主流です。中小企業では中小企業退職金共済を活用するケースもあります。

退職時に受け取れるケースと年金受注開始まで受け取れないケースがありますが、いずれにせよ意識的に退職金受取額を残しておいた方が良さそうです。そういえば前職で受け取った退職金、まさかもらえるとはわーいって言って貯金することもなくすぐ使い切りました…

リタイア年齢の変化

FIREを目指すとき、考えるべきテーマが一つあります。

それは「自分の65歳到達時、標準のリタイアは果たして65歳であるか」という問題。

寿命の延びに伴い老後も延びるとなれば、40歳代でのリタイアは、想定以上の自由時間の延伸を意味します。

FIREは社会の変動を把握しながら考えていく必要があります…

経済的な安定は精神的な自由につながる

以上、『普通の会社員でもできる日本版FIRE超入門』いかがでしたか?

”普通の会社員でもできる”と言っていますが、むしろ老後のことを考えるとFIREという選択は本当に正しいのか?と思うようになりました。

わたしは生活のために嫌々働きたくないのでFIREを目指しています。逆に言えば、会社や仕事が嫌でも収入がないと生きていけないから辞められない状態です。

これがもし、FIREを目指してお金を貯め残高1000万円を超えていたら、収入がなくともお金があるため辞めるという選択もできます。

「いつでも辞める自由」があることの精神的なメリットは、手に入れてみるととても気持ちいいものだということがわかります。会社とあなたは対等な立場にあるからです。

FIREのチャレンジは目の前の人生を豊かにすることにもつながります。

仮にFIREで十分資産を得たとしても、働きがいを求めてあえてリタイアせず働くという選択もありなのかもしれません。

嫌々働きたくないからと目先のことだけ考えてFIREに向けて動くのではなく、FIRE後や老後のことも見据えたうえでチャレンジすることが大切だと学びました。

最後に、著書では今回触れた年金や退職金制度について、もう少し詳しく書かれているので、そういった制度について少しでも理解しておきたい方はぜひ読んでみてください。

また、FIRE実行前後の手続きともらえるお金など、FIREに成功したあとのメンテナンス術も書かれています。

FIREは達成がゴールではなく、達成してからが始まりです。FIREを目指すと同時に「自分がやりたいことは何か」考えることも大事です。ちなみにわたしはまだ出合えていない本やすきな本に囲まれた暮らしがしたい…!

ではまた。

この記事を書いた人

- インナーカラーがやめられない。

座右の銘は日々成長。

最新の投稿

小説・エッセイ2024-01-07個性が光る、妻おすすめノンフィクション本4選

小説・エッセイ2024-01-07個性が光る、妻おすすめノンフィクション本4選 実用書2024-01-06なんだか疲れている人へ|私が最近弱っているのは毎日「なんとなく」食べているからかもしれない

実用書2024-01-06なんだか疲れている人へ|私が最近弱っているのは毎日「なんとなく」食べているからかもしれない ビジネス・マーケティング2023-04-15凝り固まった思考を変えてくれる「なんとかするアイデア」

ビジネス・マーケティング2023-04-15凝り固まった思考を変えてくれる「なんとかするアイデア」 マンガ2023-02-16「僕はメイクしてみることにした」を読んで思い出す化粧の楽しさ

マンガ2023-02-16「僕はメイクしてみることにした」を読んで思い出す化粧の楽しさ

コメント